Impôts > Réductions et crédits d'impôts > Investissement dans des PME ou Fonds de Placement

Réduire ses impôts en investissant dans des Fonds de Placement ou des PME

Investir dans des PME

Depuis 2012, l'accent est mis sur les sociétés innovantes ou en phase de démarrage.

Depuis 2012, l'accent est mis sur les sociétés innovantes ou en phase de démarrage.

C'est pourquoi vous devez respecter certaines conditions pour bénéficier de la réduction d'impôt.

Date limite de l'investissement

Les investissements dans des PME réalisés en 2020 donneront droit à la réduction d'impôt.

Montant de la réduction d'impôt

La réduction d'impôt pour l'investissement dans une PME sera égale à 18 % des sommes engagées dans une limite de 100 000 € pour un couple (marié ou pacsé) et de 50 000 € pour un célibataire.

Le taux est porté à 25 % pour les versements effectués entre le 10 août et le 31 décembre 2020.

Les souscriptions antérieures à 2012 sont respectivement plafonnées à 40 000 € et 20 000 €.

Report de la réduction

La part de l'investissement non prise en compte dans le calcul de la réduction est reportable pendant 4 ans.

En 2021, sont pris en compte les reports de versements effectués entre 2016 et 2019. Le total des versements (versements annuels + reports) ne peuvent excéder les plafonds en vigueur (50 000 € ou 100 000 €). Les souscriptions les plus anciennes sont déduites en priorité.

La part de la réduction d'impôt non déduite en raison du plafonnement des avantages fiscaux est reportable pendant 5 ans pour les investissements réalisés à compter de 2013. Les réductions les plus anciennes sont déduites en priorité.

Conditions à respecter

Pour bénéficier de l'avantage fiscal, certains conditions doivent être réunies dont les principales sont :

- Les parts dans la PME doivent être conservées en partie pendant une période minimale de 5 ans (sauf en cas de décès, licenciement, invalidité, liquidation judiciaire de la PME, ou si le repreneur s'engage à conserver les parts pendant ce délai).

- Les titres de la société ne peuvent pas être négociés sur un marché réglementé.

- La PME doit exercer une activité commerciale, artisanale, industrielle, libérale ou agricole.

Pour les souscriptions entre 2012 et 2015 :

- La PME doit être une petite ou moyenne structure : moins de 50 salariés (minimum 1 pour celles inscrites à la chambre des métiers et de l'artisanat et 2 pour les autres) et un CA de moins de 10 millions pour un investissement.

- La création doit dater de moins de 5 ans, c'est à dire en phase de démarrage ou d'expansion et la société ne doit pas être en difficulté.

Pour les souscriptions à partir de 2016 :

- La PME doit être une petite ou moyenne structure avec au moins 1 si elle est inscrite à la chambre des métiers et de l'artisanat et 2 sinon).

- La création doit dater de moins de 7 ans et ne doit pas être en difficulté.

- La société ne peut recevoir plus 15 millions de souscriptions au total.

Souscrire des parts d'un fond de placement

FCP (Fond Commun de Placement) : Copropriété de valeurs mobilières gérée par une société de gestion pour le compte des porteurs de parts. Le FCP ne dispose pas de la personnalité juridique.

FCP (Fond Commun de Placement) : Copropriété de valeurs mobilières gérée par une société de gestion pour le compte des porteurs de parts. Le FCP ne dispose pas de la personnalité juridique.

Pour avoir droit à l'avantage fiscal, vous devez investir dans un fond spécifique :

- FCPI : Fond Commun de Placement dans l'Innovation

- FIP : Fond d'Investissement de proximité

Date limite de l'investissement

Les investissements dans les FCPI ou FIP réalisés en 2020 donneront droit à la réduction d'impôt.

Montant de la réduction d'impôt

La réduction d'impôt pour un investissement dans un FCP innovant ou FIP sera égale à

18 % du montant de l'investissement dans une limite de 24 000 € pour un couple (marié ou pacsé) et de 12 000 € pour un célibataire.

Le taux passe à 38 % pour un FIP Corse et Outre-mer. Le taux baisse à 30 % à compter du 10 août 2020.

Conditions à respecter

- Les parts du FCP doivent être conservées pendant une période minimale de 5 ans (sauf en cas de décès, licenciement, invalidité ou si le repreneur s'engage à conserver les parts pendant ce délai).

- La détention des parts avec votre conjoint, ascendants et descendants ne doit pas excéder 10 % du capital.

- Les droits aux bénéfices détenus par le contribuable ne doivent pas excéder 25 %.

Comment déclarer ses investissements ?

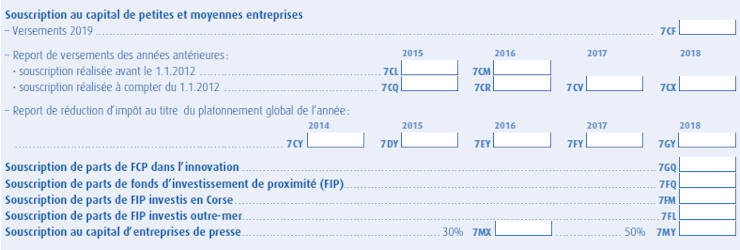

Notez sur la déclaration complémentaire 2042 C (page 8) le montant des souscriptions et les éventuels reports :

Commentaires

| Par Bruno645 (Date : 2016-05-13 20:43:22) |

Lors de mon investissement en FCI ou FCPI ma réduction d'impot maximale est de 4320 € (18% x 24000) pour un couple. Or mon impot à payer a été estimé à 2000 €. Ma réduction etant supérieure à mon impot, est ce que la différence pourra etre imputée aux années suivantes ??? Autrement dit cette réduction d'impot est elle reportable sur plusieurs années ?? Merci

|

| Par Nanou (Date : 2015-01-14 20:52:12) |

Dans le cadre de l'investissement dans une PME, quel justificatif doit être transmis aux services fiscaux ?

|

| Par didi420 (Date : 2014-08-03 10:47:55) |

Bonjour,

|

Sujets relatifs :

Taux, montant maximal, report, ... : synthèse des principales niches fiscales

Profitez d'une réduction d'impôt jusqu'à 63 000 euros avec la loi Pinel

Réduction d'impôt pour la rénovation ou la transformation d'un bien ancien

Nouvel abattement fiscal : tout savoir sur le dispositif "Louer abordable"

Investissez dans le bois et bénéficiez de réductions d'impôt : acquisition de forêts, travaux, assurances, etc.

Réduction d'impôt pour la restauration de monuments historiques ou de patrimoine naturel

Restaurer de beaux immeubles contre réduction d'impôt : voir les conditions.

Crédit d'impôt avec les services à la personne : conditions et montant de déduction

Dépenses d'équipements d'aide à la personne : crédit d'impôt

Montant déductible de pension alimentaire. Comment déclarer une pension alimentaire ?

Liste des équipements éligibles et CITE 2020 sous condition de ressources

Garde d'enfants et réduction d'impôts : plafond de dépenses et calcul de la réduction

Réduction d'impôts liées à l'hospitalisation et la dépendance

|

|

Investissement dans des PME ou Fonds de Placement

Investissement dans des PME ou Fonds de Placement