Impôts > Réductions et crédits d'impôts > Investissement locatif Pinel

Investissement locatif Pinel

La loi Pinel est entrée en vigueur le 1er septembre 2014 et a succédé au dispositif Duflot. Elle est reconduite jusqu'au 31 décembre 2024.

Très critiquée et accusée d'avoir accentué la crise du secteur de la construction, la Duflot n'a pas fait long feu : moins de 2 ans d'existence et des résultats très médiocres. Le nombre de logements neufs construits est bien loin des prévisions gouvernementales et sa réputation au plus bas. Les investisseurs n'avaient pas confiance en cette loi, ce qui explique en partie son échec.

En outre, il fallait gommer la mauvaise image de l'investissement locatif défiscalisant : nouveau nom, assouplissement de la loi, etc. sont ainsi mis en place pour relancer le logement locatif. Et pas le temps pour cela d'attendre la nouvelle année (comme cela se fait habituellement) : la loi Pinel est applicable depuis septembre 2014.

Attention: depuis 2021, le dispositif Pinel ne concerne que les appartements (logements collectifs). Les maisons (logements individuels) ne sont plus éligibles.

Principe de la loi Pinel

Comme toutes les autres lois défiscalisantes, la loi Pinel permet de bénéficier d'un avantage fiscal à l'occasion d'un investissement locatif.

Cet avantage fiscal prend la forme d'une réduction d'impôt (diminution du montant de l'impôt à payer) variable selon le coût de l'investissement.

La réduction d'impôt est plafonnée, non reportable et s'accompagne de nombreuses conditions : obligation de location, plafonds de loyer et de ressources, etc.

Montant de la réduction d'impôt en loi Pinel

La réduction d'impôt Pinel correspond à une part du prix de l'investissement : elle est étalée sur la durée d'engagement. La réduction croît avec l'engagement : plus la durée de location est grande, plus l'avantage fiscal est important.

Le dispositif Pinel a instauré 3 réductions d'impôts possibles.

Taux applicables en 2022

Voici les taux applicables jusqu'au 31 décembre 2022 :

- 12 % pour une location de 6 ans ;

- 18 % pour 9 ans ;

- 21 % pour 12 ans.

La réduction est étalée sur les 6 ou 9 premières années (selon l'option choisie) à hauteur de 2 % par an (2 % x 6 = 12 % OU 2 % x 9 = 18 %).

Si vous prolongez l'engagement à 12 ans, la réduction complémentaire est répartie sur les 3 années supplémentaires à hauteur de 1 % par an (18 % + 1 % x 3 = 21 %).

Taux applicables en 2023 et 2024

Pour les années 2023 et 2024, les taux seront dégressifs.

En 2023 :

- 10,5 % pour une location de 6 ans ;

- 15 % pour 9 ans ;

- 17,5 % pour 12 ans.

En 2024 :

- 9 % pour une location de 6 ans ;

- 12 % pour 9 ans ;

- 14 % pour 12 ans.

Prix d'achat plafonné

La réduction d'impôt est calculée sur le coût de l'investissement : taux * coût.

Mais ce coût est limité à (2 plafonds) :

- 300 000 € par investissement ;

- 5 500 € par m².

La réduction Pinel maximale est donc de : 300 000 x 21 % = 63 000 €.

Exemple de calcul Pinel

Un contribuable investit dans un bien Pinel de 50 m² pour un montant de 350 000 €. Il s'engage à louer le bien pendant 12 ans.

Le prix retenu est plafonné à 5 500 € par m², soit pour un bien de 50 m² : 5 500 x 50 = 275000 €.

La réduction d'impôt est égale à : 275 000 x 21 % = 57 750 € sur 12 ans.

Elle est répartie de la manière suivante :

- 5 500 € par an de la 1re à la 9e année (275 000 x 2 %) ;

- 2 750 € de la 10e à la 12e année (275 000 x 1 %) .

(5 500 x 9) + (2 750 x 3) = 49 500 + 8 250 = 57 750 €

Effectuez d'autres calculs avec le simulateur Pinel 2022 : cliquez ici.

Conditions pour bénéficier de la réduction d'impôt Pinel

La réduction d'impôt (12 %, 18 % ou 21 %) est soumise à plusieurs conditions.

Mise en location du bien

L'investisseur s'engage à louer le bien pendant une durée minimale de 6, 9 ou 12 ans selon l'option choisie.

En d'autres terme, le bien doit être loué pendant toute la période où il bénéficie de la réduction d'impôt.

Le contribuable doit avoir loué le logement dans les 12 mois suivant l'achèvement de la construction (ou de la réhabilitation d'un logement ancien).

Respect des plafonds de ressources des locataires

Comme avec les précédents dispositifs, un bien Pinel doit respecter les plafonds de revenus des locataires.

Le contribuable ne pourra alors pas louer à des personnes dont le revenu fiscal excède le plafond de ressources.

Voir les plafonds de revenus par zone et composition de famille

Respect des plafonds de loyer

Le contribuable devra également se conformer aux plafonds de loyer : selon la superficie du bien et sa localisation (zone A bis, A, B1 ou B2), le loyer sera plafonné.

Il devra donc proposer ces tarifs maximum pour profiter de la réduction d'impôt Pinel.

Voir les plafonds de loyer zone par zone.

Loi Pinel : zones géographiques limitées

Il n'est pas possible d'investir dans un bien Pinel partout en France. Des zones spécifiques ont été définies permettant d'appliquer le dispositif Pinel : dans le but de réduire les tensions sur le marché locatif, la mesure se limite à des zones où il est difficile de se loger (zones tendues).

Les zones ont été classées selon le degré de tension :

- zone A Bis : zone la plus tendue ;

- zone A

- zone B1

- zone B2

Une nouvelle cartographie est en vigueur depuis le 1er octobre 2014 : une réorganisation des villes (notamment un surclassement de grandes agglomérations) a été opérée afin de mieux coller à la réalité économique du terrain.

Comment bénéficier de la réduction Pinel ?

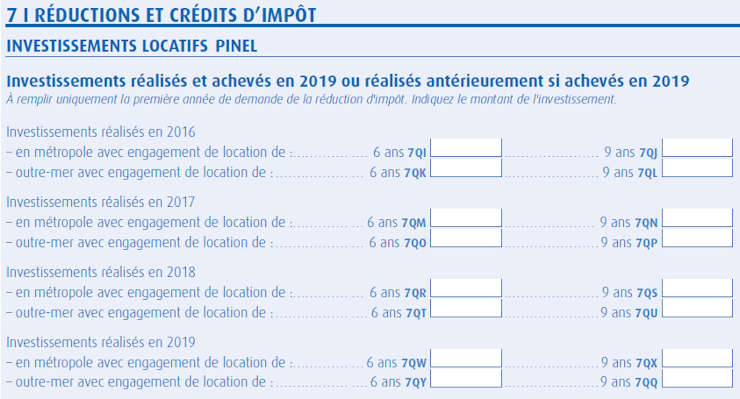

Si votre investissement Pinel a été finalisé (acquis ou achevé) en 2019, inscrivez sur la déclaration complémentaire 2042 C (page 4) le montant de l'acquisition dans la case correspondante à la durée d'engagement initiale (6 ou 9 ans).

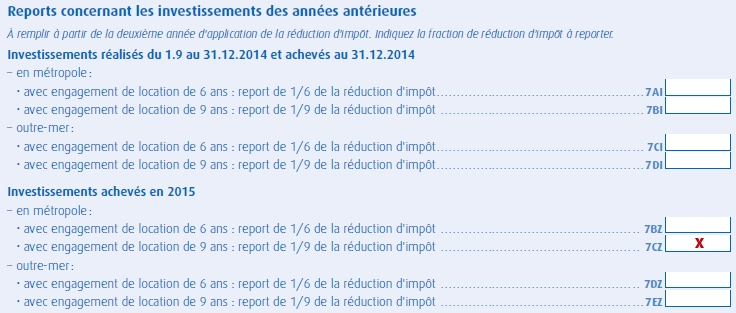

Les années suivantes, vous inscrirez seulement le montant de la réduction annuelle dans la partie "Reports concernant les investissement des années antérieures".

Par exemple, si vous avez réalisé l'investissement en 2015 avec un engagement de 9 ans, vous inscrivez chaque année 1/9 de la réduction totale en case 7CZ :

Commentaires

| Par Dudu (Date : 2021-05-10 07:46:19) |

Bonjour,

|

| Par Lolo66 (Date : 2020-06-05 14:16:48) |

Bonjour avec mon mari nous souhaiterions faire un investissement Pinel nous voudrions savoir comment faire pour que ce soit intéressant

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2020-06-07 16:07:38) : Le plafond de 300 000 € s'applique par année d'achèvement. Par conséquent, si la première maison est achevé en 2021, la base de la réduction d'impôt pourra aller jusqu'à 300 000 €. Idem pour la seconde achevée l'année suivante.

(Votre post sera visible sous le commentaire après validation)

|

| Par Pit83 (Date : 2020-02-28 17:40:12) |

Bonjour, J'ai acheté un appartement en VEFA en mai 2019, l'achèvement des travaux a eu lieu en décembre 2019, la livraison en janvier 2020 et il est loué depuis février 2020. Dois-je déclarer l'opération dans ma déclaration de revenus 2019 à faire en mai 2020 ? A partir de quand pourrai-je bénéficier de la réduction d'impôts et comment sera-telle calculée ? Merci beaucoup.

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2020-03-02 15:04:59) : Oui votre investissement sera à déclarer sur la prochaine déclaration de revenus (revenus 2019) : vous bénéficierez de la réduction d'impôt en septembre 2020 à hauteur de 2 % du coût de revient (prix d'acquisition + frais annexes), dans la limite de 300 000 € et 5 500 €/m².

(Votre post sera visible sous le commentaire après validation)

|

| Par Nico chapo (Date : 2017-05-29 17:59:59) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2017-05-31 15:49:57) : Pour bénéficier de la réduction Pinel pour un logement que le contribuable fait construire, le permis de construire doit être déposé avant le 31 décembre 2017. Le logement doit être achevé dans les 30 mois suivant l'obtention du permis.

(Votre post sera visible sous le commentaire après validation)

|

| Par melissa (Date : 2016-04-22 16:12:18) |

La loi Pinel fonctionne t-elle pour investissement locatif saisonnier ?

|

| Par gg (Date : 2016-03-15 15:21:39) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par gg (2016-03-15 16:27:45) : Merci pour votre réponse.

(Votre post sera visible sous le commentaire après validation)

|

| Par Anis (Date : 2016-02-22 12:15:42) |

Bonjour,

|

| Par Sisi (Date : 2015-04-17 12:56:37) |

Je viens d'acheter en loi Pinel et je loue l'appartement à ma mere.

Il y a 1 réaction(s) sur ce commentaire :

Par Mfb (2018-03-18 10:55:57) : Non

(Votre post sera visible sous le commentaire après validation)

|

| Par migui2609 (Date : 2015-02-07 14:45:35) |

Bonjour, j'ai acheté en décembre 2014 un appartement en LOI PINEL afin de défiscaliser. Je viens de recevoir le 1er tiers des impôts sur le revenu 2015 (sur 2014). Dois-je le payer ? Merci pour votre réponse.

|

Sujets relatifs :

Taux, montant maximal, report, ... : synthèse des principales niches fiscales

Réduction d'impôt pour la rénovation ou la transformation d'un bien ancien

Nouvel abattement fiscal : tout savoir sur le dispositif "Louer abordable"

Investissez dans le bois et bénéficiez de réductions d'impôt : acquisition de forêts, travaux, assurances, etc.

Réduction d'impôt pour la restauration de monuments historiques ou de patrimoine naturel

Restaurer de beaux immeubles contre réduction d'impôt : voir les conditions.

Crédit d'impôt avec les services à la personne : conditions et montant de déduction

Dépenses d'équipements d'aide à la personne : crédit d'impôt

Montant déductible de pension alimentaire. Comment déclarer une pension alimentaire ?

Liste des équipements éligibles et CITE 2020 sous condition de ressources

Garde d'enfants et réduction d'impôts : plafond de dépenses et calcul de la réduction

Réduction d'impôts liées à l'hospitalisation et la dépendance

Réduire ses impôts en devenant actionnaire de PME, FCPI ou FIP

|

|

Investissement locatif Pinel

Investissement locatif Pinel