Impôts > Déclaration de revenus 2042 : notice explicative > Réductions et crédits d'impôt : EMPLOI D'UN SALARIE A DOMICILE

Réductions et crédits d'impôt : EMPLOI D'UN SALARIE A DOMICILE

Le crédit d'impôt pour service à la personne a été transféré sur la déclaration principale 2042.

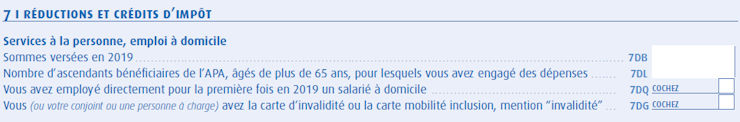

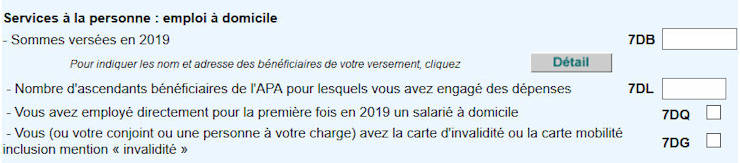

Sommes versées pour l'emploi d'un salarié à domicile : case 7DB

Nombre d'ascendants bénéficiaires de l'APA, âgés de plus de 65 ans, pour lesquels vous avez engagé des dépenses : case 7DL

Vous avez employé directement pour la première fois en 2020 un salarié à domicile : cochez la case 7DQ.

Une personne du foyer (vous, votre conjoint ou une personne à charge) a la carte d'invalidité : cochez la case 7DG

Indiquez en dessous le nom et l'adresse des bénéficiaires.

Joignez, sauf si vous déclarez par Internet, une copie de l'agrément de la structure par laquelle vous employez le salarié à domicile et tous les autres documents justificatifs en votre possession (CESU, APA, carte ou pension d'invalidité, MDPH ...).

Les personnes qui emploient, à titre privé, un salarié pour effectuer des tâches dans leur résidence principale ou secondaire, bénéficient d'un avantage fiscal (baisse de l'impôt). Cet emploi peut être direct ou par l'intermédiaire d'une association, entreprise ou organisme agréé par l'Etat.

Si vous déduisez de l'impôt les frais d'emploi d'un salarié à domicile pour un ascendant, vous ne pourrez pas déduire de vos revenus une pension alimentaire ou d'autres dépenses au profit de cet ascendant.

Les dépenses doivent avoir été supportées en 2020 pour donner droit au crédit d'impôt.

Sommes versées = salaires nets payés + cotisations sociales + sommes facturées par l'association - allocations ou indemnités versées par l'employeur.

L'avantage fiscal est de 50 % des dépenses engagées, retenues dans une certaine limite, variable selon votre situation.

Emplois à domicile éligibles à la déduction d'impôt

Les services à la personne ouvrant droit au crédit d'impôt sont :

- Services définis à l'article D 7231-1 et D 7233-5 du Code du travail ;

- Ménage et entretien de la maison;

- Repassage ;

- Jardinage (maximum 5 000 €);

- Petits bricolages (maximum 500 € et 2 heures par prestation) ;

- Préparation à domicile ou livraison de repas ;

- Livraison de couses à domicile ;

- Garde d'enfants ;

- Soutien scolaire à domicile ;

Accompagnement de personnes âgées ou handicapées à l'extérieur (à condition que ce ne soit pas le seul service rendu)SUPPRIME EN 2021;- Garde-malade (sans soins) ;

- Gardiennage ;

- Dépannage informatique (maximum 3 000 €) ;

- Aide administrative à domicile.

Pour les personnes dépendantes uniquement :

- Soins et promenades d'animaux ;

- Conduite du véhicule personnel ;

- Soins esthétiques à domicile ;

Plafond de dépenses déductibles

Les dépenses ouvrant droit à l'avantage fiscal sont plafonnées à : 12 000 € + 1 500 € par enfant à charge (750 € par enfant en résidence alternée) ou rattaché ou par membre du foyer âgé de plus de 65 ans ou par ascendant de plus de 65 ans bénéficiant de l'APA pour qui vous payez une aide à domicile (case 7DL). Le plafond final ne peut dépasser 15 000 €.

Le plafond de 12 000 € est ramené à 15 000 € si vous employez directement un salarié à domicile pour la 1ère fois (case 7DQ), auquel se rajoute la majoration par enfant. Le plafond final ne peut excéder 18 000 €.

Si un membre du foyer est titulaire de la carte d'invalidité d'au moins 80 % ou d'une pension d'invalidité du 3ème degré (case 7DG), le plafond maximal est de 20 000 €. Il en est de même si vous percevez un complément d'allocation d'éducation spéciale pour un de vos enfants à charge.

Vous devez conserver les justificatifs pendant 3 ans en cas de contrôle fiscal.

Déclaration en ligne

Commentaires

| Par GRARD BOUCHET (Date : 2024-04-25 10:01:47) |

Sur la déclaration de MR BOULON VICTORIEN N° FISCAL 0000729841133 LALIGNE 7HB NE FIGURE PAS SUR LE FORMULAIRE RICI K . OU DOIS JE METTRE LA SOMME DE 224 REDUC. ET CREDIT D?IMPOTS ? |

| Par Isamaxtoine (Date : 2023-05-02 09:40:58) |

Bonjour, mon fils handicapé+80% j'emploie éducatrice comment je fais sur ma déclaration pour déduire crédit d'impôt 18000?? J'ai rempli les cases salaire + charges. Mais crédit d'impôt ??? Merci pour le retour |

| Par Marie thé (Date : 2023-04-25 09:28:17) |

Impossible de renseigner la case 7DB pour services à la personne ??

Il y a 2 réaction(s) sur ce commentaire :

Par Gogo (2023-04-26 13:18:11) : Impossible de renseigner en ligne cette case. Est-ce lié à un plafond de déductions fiscales sur les lignes précédentes? Par Paty33 (2023-05-10 14:48:37) : Il faut cliquer sur le ? à droite de la case grisée pour faire apparaître les cases concernées

(Votre post sera visible sous le commentaire après validation)

|

| Par JLuc (Date : 2023-01-31 08:39:16) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par jacques (2023-04-13 16:36:04) : imposible de renseigner la case 7DB pour la declaration 2023 concernat les travaux de jardinage (Votre post sera visible sous le commentaire après validation)

|

| Par Chris (Date : 2022-06-06 16:21:40) |

Bonjour

|

| Par Val73 (Date : 2022-05-09 11:08:18) |

Bonjour,

|

| Par serreseb (Date : 2022-05-05 16:10:18) |

Boujour

|

| Par Nono24 (Date : 2021-07-04 21:42:52) |

L'emploi d'un salarié par une association donne-t-il droit à une réduction d'impôt |

| Par Pouzache Marc (Date : 2021-06-16 15:19:49) |

Ne payant pas d??impot, puis je déclarer les 50% pour l?emploi d?u e Personne à domicile me seront -ils remboursés directement? |

| Par VV (Date : 2021-04-19 16:19:18) |

Bonjour,

|

| Par DD (Date : 2020-05-19 17:36:42) |

Comment et où déclarer emplois à domicile ? Merci.

Il y a 2 réaction(s) sur ce commentaire :

Par Al (2020-05-24 21:23:06) : Il suffit de cocher la case réduction d'impôt sur la première page de la déclaration internet et vous verrez apparaitre dans une des pages suivantes la case 7DB Par lallun (2020-08-20 16:04:56) : la case 7DB est pré-remplie au nom de mon employé CESU (jardin)...je ne peux pas y ajouter l'aide-ménagère employée par l'association (ADMR)...y a t'il une autre case ? ou comment compléter cette case pré-remplie ? MERCI de m'aider à sortir de ce casse-tête ... (Votre post sera visible sous le commentaire après validation)

|

| Par gilbertt phal (Date : 2020-05-13 05:57:32) |

J emploi une sociéte de jardinage montant 2217.60 euros plus une femme de ménage remunéré par le césu comment effectuer ma declaration

Il y a 2 réaction(s) sur ce commentaire :

Par Hornblower (2020-05-25 18:51:34) : Mon père est dans le même cas : le CESU transmet le montant versé à la femme de ménage - qui s'affiche sur votre déclaration préremplie. Mais il vous revient de renseigner la case 7DB, par la SOMME de cette case (CESU) et de vos versements à la société de jardinage (2217,60). En tout cas, c'est ce que je vais faire pour mon père. Par Paul (2020-06-04 11:33:10) : J'ai téléchargé le document 2042 mais le rubrique Service à la personne emploie à Domizile das 7DB n'y figure pas . Est-ce que ces prestations ne sont elle plus déductibles? A 85 ans il faut se débrouiiller? (Votre post sera visible sous le commentaire après validation)

|

| Par (Date : 2020-04-27 10:23:25) |

Bonjour en 2019 Jai conclu un assistance administrative a domicile avec optibudget et service a la personne a quelle case je dois déclarer pour une réduction d'impôt

Il y a 3 réaction(s) sur ce commentaire :

Par Emile (2020-04-29 18:06:13) : case 7DB Par Clem (2020-05-03 15:08:29) : Pouvez vous m'expliquer la ligne de ma déclaration : nombre d'ascendants bénéficiaires de l'apa, âgé de plus de 65 ans, pour lesquels vous avez engagé des dépenses ?

Par marie38 (2020-05-05 17:01:38) : je n'arrive pas a reperer la case 7DB sur le formulaire 2042 pour declarer les depenses versees pour les aides a domicile (personnes agees)

(Votre post sera visible sous le commentaire après validation)

|

| Par faypa (Date : 2020-04-26 10:15:18) |

Bonjour

Il y a 3 réaction(s) sur ce commentaire :

Par Philfazer (2020-04-30 18:28:05) : Bonjour,

Par Mjc (2020-05-02 19:10:57) : Maintenant la case 7DB se trouve sur le formulaire 2042 RICI Par marie38 (2020-05-05 17:06:33) : merci j'ai trouvé ma réponse en lisant vos messages

(Votre post sera visible sous le commentaire après validation)

|

| Par Popii (Date : 2020-02-15 22:52:20) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2020-02-17 16:42:58) : Non cela vous donnerait 2 avantages fiscaux pour la même dépense.

(Votre post sera visible sous le commentaire après validation)

|

| Par Louisette (Date : 2020-02-13 15:56:59) |

Comment déclarer les sommes que je verse à mon jardinier qui est le patron de sa petite société et qui m' adressé le montant qu'il a perçu en 2019 et qu'il vous déclare. Je fais madéclaration de revenus par Internet. merci de votre réponse

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2020-02-14 10:43:35) : Vous pourrez bénéficier d'un "crédit d'impôt pour l'emploi d'un salarié à domicile" (annexe 2042 RICI) si votre jardinier exerce principalement des services à domicile est est déclaré comme tel. (Votre post sera visible sous le commentaire après validation)

|

| Par CedPPG (Date : 2019-08-16 12:18:00) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par Alex (2019-08-18 18:49:31) : non car pas le statut de salarié Par Réponse (2019-10-13 23:32:05) : Bonjour,

(Votre post sera visible sous le commentaire après validation)

|

| Par GIGI 41 (Date : 2019-06-20 08:27:39) |

BONJOUR

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-06-21 16:16:24) : Vous ne devez fournir les justificatifs que si on vous les demande. (Votre post sera visible sous le commentaire après validation)

|

| Par rosa (Date : 2019-05-28 15:20:56) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-05-30 10:00:23) : Seulement la case 7DB si vous passiez par la structure pour l'emploi du professeur (vous ne l'avez pas employé directement). (Votre post sera visible sous le commentaire après validation)

|

| Par COBRA31 (Date : 2019-05-27 09:51:41) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par KO (2019-05-29 23:01:14) : Montant TTC (Votre post sera visible sous le commentaire après validation)

|

| Par chiaracatalina (Date : 2019-04-09 15:10:58) |

J'ai 82ans et une employée à domicile(2 heures par semaine)Elle est bien entendu déclarée au CESU.Sur ma déclaration de revenus préremplie 2018 la case7DB est prévue pour la réduction d'impôt.Le CESU me fait savoir:1 Salaires nets 984,00 euros 2 :Cotisatons 456,38 euros 3

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-04-10 16:32:16) : Sur la déclaration annexe 2042 RICI (à joindre à la déclaration principale 2042), vous devez inscrire en case 7DB la dépense totale, soit 1 440 €.

(Votre post sera visible sous le commentaire après validation)

|

| Par Vcast (Date : 2019-01-21 15:32:45) |

Je suis également salarié de ma fille handicapée à plus de 80 %. Je trouve que le fisc abuse: si notre enfant rémunère un salarié hors du foyer fiscal on peut déduire salaire net et charges sociales. Je comprends bien que déduire le salaire net déclaré par le parent reviendrait pour lui à échapper à l'impôt. Mais je me bats pour que les charges patronales effectivement versées par l'enfant handicapé soit aussi déductibles. Dans l'im Cela me vaut redressement sur redressement mais je ne desespere Pas d'avoir gain de cause au Tribunal |

| Par Marie (Date : 2018-08-08 12:03:29) |

Bonjour,

|

| Par Lili (Date : 2018-05-04 20:29:01) |

Bonjour,

|

| Par MARIE44 (Date : 2018-04-30 15:58:10) |

Bonjour,

|

| Par Thelma78 (Date : 2018-04-24 15:47:05) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par hervé (2018-04-26 17:23:44) : je suis pas sur que l'emploi d'un coach soit déductible ! Par Thelma78 (2018-04-30 12:17:11) : J'ai bien vérifié, cela est déductible. Cependant je ne sais pas si je peux le faire sur ma déclaration ou si cela doit être sur celle de mon mari... (Votre post sera visible sous le commentaire après validation)

|

| Par titi (Date : 2018-03-21 10:26:56) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-03-23 18:31:23) : Cela est étrange car vous avez quand même droit à une réduction d'impôt.

(Votre post sera visible sous le commentaire après validation)

|

| Par MB32 (Date : 2018-02-23 18:46:44) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-02-25 12:23:34) : Absolument pas ! Incroyable que la curatrice soit aussi peu informée.

(Votre post sera visible sous le commentaire après validation)

|

| Par DCO (Date : 2018-02-19 14:29:31) |

Bonjour,

Il y a 3 réaction(s) sur ce commentaire :

Par Admin (2018-02-21 11:46:56) : Oui cette dépense est déductible par les propriétaire à hauteur de leur quote-part dans l'immeuble au titre des charges de copropriété (voir plus). Par Boubouille (2021-05-21 20:09:11) : J'ai posé la question aux impots et voici leur réponse : la doctrine fiscale, sous la référence BOI-IR-RICI-150-10 § 60 précise que :

Par Admin (2021-05-25 11:48:12) : En effet, mais la dépense est bien déductible au titre des provisions de charge de copropriété. (Votre post sera visible sous le commentaire après validation)

|

| Par Hawaï (Date : 2018-02-07 14:00:52) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-02-08 18:44:42) : En effet, la promenade des animaux de compagnie ne donne droit au crédit d'impôt qu'aux personnes dépendantes. Vous ne pouvez donc pas en bénéficier. (Votre post sera visible sous le commentaire après validation)

|

| Par cAPUCIN78000 (Date : 2018-01-27 10:10:26) |

Bonjour, cette année j'emploi mon épouse en tant que tierce personne car je suis bénéficiaire de la MTP CPAM et en invalidité 80%, je la règle en cesu. Je bénéficie donc de l'exonération patronale de sécurité sociale. Mais faisant partie du même foyer fiscal, vais-je pouvoir bénéficier du Crédit d'impot de 50 % ?merci pour vos réponses

Il y a 2 réaction(s) sur ce commentaire :

Par Admin (2018-01-29 17:17:06) : Non car le salarié ne peut pas être un membre du foyer fiscal du contribuable. Par PIKACHU (2018-01-30 18:23:58) : alors que la Tierce Personne a diminué son contrat chez son employeur actuel pour en effectuer chez elle et s'occuper de son mari malade ? (Votre post sera visible sous le commentaire après validation)

|

| Par DISCOURS (Date : 2018-01-03 18:20:53) |

Bonjour, mon mari et moi travaillons tous les deux et avons besoin d'une aide ménagère, nous avons 3 enfants; nous ne sommes pas imposables.. avons-nous un avantage financier à employer une personne avec déduction d'impôts?.... merci

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-01-05 11:34:27) : Vous bénéficierez d'un crédit d'impôt de 50 % des dépenses engagées.

(Votre post sera visible sous le commentaire après validation)

|

| Par Juju (Date : 2017-11-03 14:22:32) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-01-05 11:37:25) : Pour bénéficier du crédit d'impôt, vous devez soit employer directement un salarié à domicile soit faire appel à une association ou entreprise déclarée dont l'activité principale est l'aide à domicile. (Votre post sera visible sous le commentaire après validation)

|

| Par Rach (Date : 2017-11-02 12:49:57) |

Bonjour,

|

| Par élokie (Date : 2017-09-26 13:56:02) |

Nous sommes mariés et employons une intervenante à domicile (césu) pour notre fils autiste de 6 ans mon mari travaille et moi non car je doit rester a la maison pour m'occuper du petit il n'est pas scolarisé à temps complet , dans quelle catégorie sommes nous? celle ou si l'on à droit a un crédit d'impots supérieur au montant dû l'excédent sera restitué au contribuable? par exemple nous sommes imposables de 500e et on a déboursé en salaires et cotisations 4000e dans l'année on s'asseoit sur les 1500e restants (moitié des sommes versées cesu et salaire-les impôts)?

Il y a 3 réaction(s) sur ce commentaire :

Par Admin (2017-09-29 11:45:57) : A compter du 1er janvier 2017, l'emploi d'un salarié à domicile donne droit à un crédit d'impôt pour tous. Vous en bénéficierez donc à hauteur de 2000 € : 1500 € vous seront restitués étant donné que votre impôt n'est que de 500 €. Par fistoul (2017-12-15 14:29:04) : Je me trouve quel que peu dans le même cas,j'ai droit à un crédit d'impots pour des taches diverses lées à mon domicile.

Par Admin (2017-12-18 18:37:29) : Si vous ne travaillez pas ou n'êtes pas au chômage, l'emploi d'un salarié à domicile donnait seulement droit à une réduction d'impôt en 2017 (imposition des revenus de 2016).

(Votre post sera visible sous le commentaire après validation)

|

| Par Danielle du 75 (Date : 2017-09-09 20:09:19) |

Bonjour

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2017-09-12 17:09:51) : Je ne saurai vous répondre quant aux règles propres à l'Urssaf mais j'aurai tendance à leur faire confiance s'il vous indique une marche à suivre.

(Votre post sera visible sous le commentaire après validation)

|

| Par pénélope (Date : 2017-08-28 21:06:15) |

1- un veuf retraité ayant des revenus très bas et ne payant pas d'impôt sur revenus peut-il être bénéficier d'un crédit d'impôt de 50 pour cent sur ses dépenses pour l'emploi d'une femme de ménage ( par l'intermédiaire de l'ADMR ) ?

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2017-08-31 17:18:25) : A compter de 2017, le crédit d'impôt de 50 % pour l'emploi d'un salarié à domicile est ouvert à tous (y compris les retraités non imposables). (Votre post sera visible sous le commentaire après validation)

|

| Par Hervé (Date : 2017-08-03 11:29:23) |

Bonjour, je voudrai embaucher un membre de ma famille sans emploi pour s'occuper de mes parents.

|

| Par Etienne59 (Date : 2017-05-18 18:27:16) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par wlk (2017-05-19 17:49:53) : vous (ou votre conjoint pour un couple marié ou pacsé) êtes sans activité: case 7DF

(Votre post sera visible sous le commentaire après validation)

|

| Par MATAKITERANI (Date : 2017-05-14 18:11:01) |

Bonjour, j'ai employé une équipe d'un ESAT en 2016 pour le débroussaillage d'une résidence secondaire.

Il y a 1 réaction(s) sur ce commentaire :

Par jp (2017-05-19 22:48:29) : ou doit-je mettre la sommes a declarer (Votre post sera visible sous le commentaire après validation)

|

| Par mimi (Date : 2017-05-12 15:41:30) |

Mon mari 80 ans a été placé provisoirement pendant 48jrs en hepad pour soins de longue durée;, pour que je puisse me reposer, j'ai 78 ans.

|

| Par GWENN (Date : 2017-04-27 13:18:32) |

Bonjour , mon ancien employeur ne m'a pas déclarer, je voudrais modifier le montant mais la case traitement de salaire est cocher automatiquement ce qui fait que je n'arrive pas à modifier le montant et du coup je ne sais pas quoi faire.

|

| Par sandrine (Date : 2017-04-23 14:58:46) |

Bonjour

|

| Par Raphink (Date : 2017-04-23 12:44:36) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par fanfoue02 (2017-09-30 13:32:27) : mon grand père ne paye pas d'impôt sur les revenus. Il a employé une salariée et a déclaré 5300 euros en case 7DF. les services des impots lui ont restitué 50% de cette qu'ils lui réclament à payer en ce mois de septembre, argumentant entre réduction d'impot et crédit d'impot . est ce normal ? l'erreur si il y a vient d'eux. que peut-on faire ? Par adrien (2017-09-30 15:52:00) : Rien ! Malheureusement les impots sont en droit de demander un remboursement même si l'erreur vient d'eux. (Votre post sera visible sous le commentaire après validation)

|

| Par Laura (Date : 2017-04-21 10:39:26) |

Bonjour,

|

| Par g val (Date : 2017-04-20 19:57:31) |

Bonjours

Il y a 1 réaction(s) sur ce commentaire :

Par primerose37 (2017-09-26 16:59:30) : j'ai 80 ans j'ai déboursé 888e en 2016 en CSU pour l'emploi d'heures de ménage et jardinage je suis éxonérée d'impôts et on me dit (le trésor public)que je n'ai pas droit à un crédit d'impôt de 50% étant éxonérée d'impots où faire valoir mes droits si c'est le cas merci d'avance (Votre post sera visible sous le commentaire après validation)

|

| Par caribou (Date : 2017-03-22 19:26:49) |

Bonsoir,

|

| Par rolande (Date : 2017-02-07 21:26:42) |

Sur quelle ligne de la feuille d'impots sur le revenus dois je déclarer, ma future femme de ménage ? ET LE MONTANT M4EST IL DONNER PAR L'URSSAF ?

|

| Par carlo2b (Date : 2016-11-04 14:39:25) |

Bonjour, je souhaite faire appel à une femme de ménage pour ma résidence principale je travaille à plein temps et ma femme aussi et nous avons 1 bébé, cependant je connais une association agrée pour qui la la déduction ne pose aucun problème car il nous feront parvenir une attestation fiscale en fin d'année cependant les tarifs sont élevés. En revanche je connais une entreprise privé de nettoyage qui effectue principalement du ménage industriel dans les entreprises et copropriétés et quelque fois des particulier mais plutôt pour des remises en état. Lorsque j'ai fait appel à cette entreprise, elle a été incapable de me certifier que je pourrais déduire 50% des frais car je lui ai demandé si elle était agrée et elle n'a pas su me répondre clairement car c'est la première fois que l'on lui pose de genre de question étant donné qu'elle n'a pas l'habitude de travailler avec des particuliers.

Il y a 1 réaction(s) sur ce commentaire :

Par louilou (2017-03-27 16:38:54) : J'ai reçu du CESU ,pour ma déclaration d'impot(déductions),par iinternet,), le salaire pour une employee alors que j'en ai employé et déclare 4 en 2016 et payé les cotisations ade'quates.Que faire?merci (Votre post sera visible sous le commentaire après validation)

|

| Par hadji (Date : 2016-10-26 18:22:05) |

Je suis une maman de 4 enfants et sans emploi. Mon epoux travaille a temps plein et nous sommes non imposables.

|

| Par tipi (Date : 2016-10-07 15:34:16) |

Bonjour, âgées de + de 60 ans, travaillant tous les 2, nous envisageons d'employer une personne pour des tâches ménagères et familiales (ménage, courses, cuisine).

Il y a 1 réaction(s) sur ce commentaire :

Par Jean Yves (2017-01-04 06:53:15) : Bonjours, il y a méconnaissance, vous pouvez soit engager un salarié, soit aussi comme vous le dite un auto entrepreneur de services a la personne qui aura fait une déclaration pour vous faire bénéficier des avantage fiscaux. Cordialement. (Votre post sera visible sous le commentaire après validation)

|

| Par Guillaume (Date : 2016-09-23 15:39:48) |

Bonjour,

|

| Par Val (Date : 2016-09-14 09:18:38) |

Bonjour,

|

| Par lolo (Date : 2016-08-30 12:07:25) |

Mon mari a employé deux personnes en chéque emploie service mais nous sommes pas imposable sur notre revenu ayant une jeune fille handicapée. A t on le droit a une réduction pour les charges ? je vous remercie pour votre réponse

|

| Par Amélie (Date : 2016-08-13 10:52:04) |

Bonjour, nous faisons travailler une femme de ménage tous les 15 jours à notre domicile, et à partir de la rentrée, nous allons également employer quelqu'un à domicile pour garder nos enfants lorsqu'ils sortiront de la crèche et de l'école. Pouvons-nous cumuler ces deux pôles pour le crédit d'impôt ? Dans ce cas le plafond s'applique-t-il au cumul ou y a-t-il un plafond pour la femme de ménage, et un plafond dissocié pour la garde d'enfants ?

Il y a 1 réaction(s) sur ce commentaire :

Par Cycy (2016-08-19 13:15:12) : N'y a t-il pas de limite d'âge pour la garde des enfants à domicile ?

(Votre post sera visible sous le commentaire après validation)

|

| Par Joel (Date : 2016-08-10 13:12:28) |

Bonjour, je travaille à plein temps et ma femme a temps partiel. Elle est en congés maternité de notre 3ème enfant. Puis elle sera en congé parental durant l'année 2017. Nous avons prévu une aide ménagère à domicile avec une agence habilité à émettre des reçus fiscaux. Seront nous éligible au crédit d'impot durant sa période de congé parentale ? Cordialement

|

| Par Alain (Date : 2016-08-09 12:47:08) |

Je suis retraité et possède un T2 (résidence secondaire) que je loue à un membre de ma famille (mon frère). Je souhaiterais faire appel à une société d'aide à la personne 2 heures par semaine pour ménage et entretien du T2. Le règlement de cette prestation sera à ma charge.

|

| Par vince (Date : 2016-07-22 09:15:11) |

Bonjour

|

| Par LFol (Date : 2016-07-18 11:10:58) |

Bonjour, je donne des cours de langue à domicile et dans des associations. Depuis 2 mois j'ai le statut "entrepreneur-salariée", je demande donc 25 € de l'heure. Une dame m'a téléphoné pour que je donne des cours à sa fille de 12 ans. Elle souhaite déclarer les heures pour bénéficier de la réduction d'impôts, sans passer par mon statut, et souhaite me donner 15 € l'heure pour n'en déclarer que 7,50 (elle travaille). Est-ce possible? Comment dois-je procéder pour déclarer ces revenus ? Je vous remercie.

|

| Par magali (Date : 2016-06-22 16:59:08) |

Bonjour,

|

| Par SportAndCo (Date : 2016-06-13 18:26:47) |

Bonjour, je suis gérant de sci non salarié et j'emploie un salarié à domicile par l'intermédiaire d'une association. Dois-je déclarer les dépenses dans la case 7DB ou la case 7DF ? Merci par avance.

Il y a 2 réaction(s) sur ce commentaire :

Par SportAndCo (2016-06-16 11:42:52) : C'est moi, en tant que particulier.

Par SportAndCo (2016-06-21 11:44:52) : Merci beaucoup. (Votre post sera visible sous le commentaire après validation)

|

| Par Drine (Date : 2016-06-11 17:44:11) |

Bonjour

Il y a 1 réaction(s) sur ce commentaire :

Par Drine (2016-06-16 19:17:48) : Je vous remercie pour votre réponse. (Votre post sera visible sous le commentaire après validation)

|

| Par augerep (Date : 2016-06-02 09:59:07) |

Bonjour,

|

| Par CP5014 (Date : 2016-05-30 09:36:44) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Ivaneo (2016-06-02 09:17:43) : Êtes vous sûr de cette réponse? Je ne vois pas cette précision dans le texte ... Il est écrit "cet emploi peut être direct... Ou par un organisme agréé par l'état". Est que je comprend mal le texte? Merci pour votre éclairage.

(Votre post sera visible sous le commentaire après validation)

|

| Par saxotromb (Date : 2016-05-26 12:06:45) |

Je suis retraité et je fais appel régulièrement à une femme de ménage auto-entrepreneur (elle a un N° de Siret et fournit une facture chaque mois que je règle par chèque).

Il y a 1 réaction(s) sur ce commentaire :

Par sandy (2016-09-24 10:24:16) : Bonjour,

(Votre post sera visible sous le commentaire après validation)

|

| Par Izzil (Date : 2016-05-24 21:51:44) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Valérie (2016-05-26 21:52:17) : Bonjour.

(Votre post sera visible sous le commentaire après validation)

|

| Par Christine (Date : 2016-05-23 13:16:05) |

Bonjour. Ma mère, atteinte de la maladie d'Alzheimer, est placée en UVP depuis le mois de Juillet 2015. Pour des raisons personnelles elle continue d'être l'employeur d'une auxiliaire de vie qui vient lui rendre visite 2 fois par semaine. Peut-on déduire aux impôts les frais d'hébergement et les frais pour l'auxiliaire (CESU) ? Merci pour votre réponse

|

| Par Manue23 (Date : 2016-05-22 22:08:05) |

Bonjour,

|

| Par THIA (Date : 2016-05-19 23:18:42) |

Bonjour,

|

| Par PATROL (Date : 2016-05-19 17:44:54) |

Bonjour,

|

| Par Stéphanie (Date : 2016-05-19 12:22:22) |

Bonjour, mon repassage est effectué par une association qui me facture tous les mois, qui vient chercher les bassines à mon domicile ou travail, et qui me les livre à mon domicile ou travail dès que c'est repassé. Ils vont me fournir une attestation pour 2015, est ce que je peux cocher 7DQ pour bénéficier d'une réduction d'impôts ?

|

| Par Laurence (Date : 2016-05-16 17:16:30) |

Bonjour, ma mère agée de 83 ans est en maison de retraite, elle est hémiplégique et bénéficie de l'APA. Toute sa retraite passe dans les factures de l'EPHAD. Du coup j'ai des dépenses pour son bien être, sorties, coiffeur, ... Puis je les déclarer avec les justificatifs ? par avance merci

|

| Par marie (Date : 2016-05-14 10:37:48) |

Bonjour

Il y a 1 réaction(s) sur ce commentaire :

Par THIA (2016-05-19 22:48:26) : Si vous etes aidant familial c'est uniquement dans : 5KU revenus non commerciaux non professionnels. (Votre post sera visible sous le commentaire après validation)

|

| Par cindy (Date : 2016-05-11 22:50:52) |

Bonjour,

|

| Par Beaz (Date : 2016-05-11 22:09:13) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Edgware (2016-06-02 17:18:41) : Bonjour,

(Votre post sera visible sous le commentaire après validation)

|

| Par Lulu (Date : 2016-05-11 14:56:47) |

J'ai engagé une association d'insertion pour des travaux de jardinage chez moi. Dans quelle case faut-il déclarer la somme que je leur ai versée ?

|

| Par lilybleue (Date : 2016-05-07 15:03:34) |

Bonjour, ma mère âgée de 92 ans est bénéficiaire de APA, elle est aidée par une personne de ADMR.

|

| Par jchb (Date : 2016-05-06 13:46:05) |

Ma mère est âgée de 89 ans ,dépendante , atteinte de la maladie d ALZEIHMER elle bénéficie d'une aide l APA pour des heures de ménage à domicile, elle ne peut rester seule la nuit et je paye une autre personne pour préparer ses repas du soir et dormir chez ma mère. Puis-je déclarer une pension alimentaire à son profit, elle est usufruitière d'un bien qu'elle habite, elle perçoit une pension de réversion. Si cela est possible quel est le montant maximum de déduction ? Ma mère doit elle faire figurer cette pension dans sa déclaration d 'impôts? et la personne qui assure la garde de ma mère la nuit doit elle déclarer les sommes reçues ?

|

| Par Sheherazade (Date : 2016-04-30 20:10:20) |

Concernant les frais de garde d'enfants. Ma fille va avoir 7 ans et donc ses frais de garde ne seront plus pris en charge dans la case 7GA. Pour continuer a avoir une prise en charge sous forme de credit d'impot, faudrait-il changer le contrat de son assistante maternelle, et plutot l'employer comme employée à domicile via le CESU? (en 7DB)? Dans ce cas, est-ce que cette personne doit obligatoirement venir travailler a mon domicile, ou peut-elle garder ma fille chez elle?

|

| Par Janine (Date : 2016-04-29 17:22:26) |

Bonjour. Je suis retraitée et veuve et j'ai 82 ans et je souhaiterais savoir si je peux bénéficier d'une réduction d'impôts pour des travaux de jardinage effectués par un jardinier professionnel. J'ai une facture.

|

| Par Stéphane (Date : 2016-04-29 14:09:15) |

Bonjour,

|

| Par Arsène (Date : 2016-04-28 15:48:43) |

Bonjour

|

| Par Joce (Date : 2016-04-26 15:38:05) |

Je suis retraitée et j'ai fait appel à un jardinier professionnel indépendant pour la taille de mes haies. Il m'a fourni une facture. Est-ce suffisant pour bénéficier d'une réduction d'impôts ?

|

| Par moineau (Date : 2016-04-25 19:29:40) |

Ma mère a 81 ans elle bénéficie de portage de repas. Elle a reçu comme quoi il est possible de déclarer le montant verser sur l'année. ou doit-on déclarer cette somme, environ 1200 euros ? Merci d'avance pour la réponse.

|

| Par Thierrence (Date : 2016-04-21 12:18:12) |

Bonjour,

|

| Par georges 56 (Date : 2016-04-20 20:15:34) |

Mes parents 85 ans et 86 ans ayant une petite retraite .. je prend a ma charge une femme de ménage par une association d'aide a domicile.

|

| Par jojolou (Date : 2016-04-16 23:40:02) |

Bonsoir,

Il y a 1 réaction(s) sur ce commentaire :

Par Philipoune (2016-04-18 16:14:51) : Bonjour, ma mère est retraitée elle emploie pour la première année une aide à domicile elle n'est pas soumise à l'impôt car ses revenus son trop faible. Peut elle bénéficier d'une restitution d'une partie des sommes qu'elle a engagée ?

(Votre post sera visible sous le commentaire après validation)

|

| Par Régine Bdx (Date : 2016-04-13 12:12:30) |

Bonjour, Ma maman est dépendante, bénéficie de l'APA sous forme d'aide ménagère pour les repas, l'entretien de la maison, et l'aide aux repas. Je prends en charge le surplus d'heures nécessaires. Pendant mes vacances, ne pouvant rester seule, elle est placée dans une maison d'hébergement provisoire. Une partie de cet hébergement est pris en charge par l'APA. Je prends aussi en charge le complément du coût journalier pour cet hébergement. Puis-je le déduire en l'indiquant en case 7DD de ma déclaration et bénéficier d'une remise ou crédit d'impôt?

|

| Par MAKLE (Date : 2016-04-13 09:39:29) |

Bonjour,

|

| Par Canard (Date : 2016-04-12 14:39:16) |

Bonjour,

|

| Par Maryse (Date : 2016-03-11 09:48:07) |

J'ai 56 ans, suis salariée. Mon mari a 62 ans et est en invalidité cat.3 et carte d'invalidité 80%. Nous ne sommes pas imposables sur le revenu. Si moi qui suis salariée, je déclare prendre une aide ménagère, puis-je prétendre à un crédit d'impôt ?

|

| Par Ninou (Date : 2016-03-01 10:19:49) |

Bonjour, j'ai 69 ans et je fais tondre régulièrement ma pelouse par un professionnel. Cependant je ne demande pas de facture est ce que j'ai droit quand même a une reduction d'impots

|

| Par Sergei. (Date : 2016-02-05 11:57:20) |

J'ai une femme de ménage une fois par semaine et je suis invalide a 80%. J'ai 85 ans, mal voyant et ma femme a 76 ans handicapee a 79 %. Comment je dois payer ? merci

|

| Par drinette (Date : 2016-02-04 17:01:10) |

Bonjour,

|

| Par sisi (Date : 2016-01-11 16:26:32) |

Bonjour, mon père âgé de 66 ans est invalide à 80 pour cent

|

| Par doudou (Date : 2016-01-08 16:13:57) |

Bonjour

|

| Par FRANCBERNCAM (Date : 2015-10-26 19:16:51) |

MA MAMAN DE 97 ANS EST IMPOSABLE DONC PAIE DES IMPOTS MALGRE SA BONNE RETRAITE ELLE NE PEUT PLUS PRENDRE EN COMPTE CERTAINES DEPENSES COMME L ENTRETIEN DE SON JARDIN ELLE VIT DANS SON PAVILLON. EN TANT QU UN DE SES FILS, PUIS JE LE PRENDRE A MA CHARGE (NOUS AVONS TROUVE UN CAT POUR L'ENTRETIEN) et LE DECLARER SUR MA FEUILLE D IMPOTS PERSONNELLE. JE SUIS A LA RETRAITE AINSI QUE MA FEMME DANS L ATTENTE D UNE EVENTUELLE REPONSE AMICALEMENT VOTRE .....

|

| Par Christian (Date : 2015-09-13 12:13:16) |

J'ai 60 ans, suis tétraplégique en invalidité cat.3 et carte d'invalidité 80%. Mon épouse est salariée et ne sommes pas imposables sur le revenu. En déclarant prendre une personne pour me rendre des services, peut-on prétendre à un crédit d'impôt ?

Il y a 2 réaction(s) sur ce commentaire :

Par Christian (2015-10-12 15:33:41) : Même cas de figure mais si c'est mon épouse qui prend une ménagère ? Par emailf (2016-05-11 18:31:18) : Le monsieur étant tétraplégique, il ne peut évidemment ni travailler ni être demandeur d'emploi, la solution est peut-être dans une allocation plutôt qu'une réduction fiscale. (Votre post sera visible sous le commentaire après validation)

|

| Par joes (Date : 2015-06-24 13:59:17) |

J'ai fait appel à un jardinier que j'ai trouvé sur internet et je voulais savoir si je pouvais prétendre à un crédit d'impots.

Il y a 1 réaction(s) sur ce commentaire :

Par francoise (2016-05-10 10:53:42) : oui mais dans quelle case faut-il déduire la somme versée à l'employé aide à la personne ?

(Votre post sera visible sous le commentaire après validation)

|

| Par Sablons (Date : 2015-06-01 08:53:37) |

Bonjour

|

| Par coss (Date : 2015-05-26 10:42:18) |

Bonjour, nous sommes un couple marié, mon marie est invalide à 40% et moi je suis sans emploi et non demandeur d'emploi. Nous employons un professeur de musique à domicile. Dans quelle case dois-je noter le montant, 7DB OU 7 DF ?

|

| Par kd56 (Date : 2015-05-21 10:40:21) |

Mariée en 2014, nous faisons le choix de faire déclaration séparée pour cette année.

|

| Par vero (Date : 2015-05-10 20:05:41) |

Bonjour, je m'occupe de la déclaration de mon père 83 ans (déclarant 1) mon frère handicapé à 80% est déclaré avec lui mais je ne sais où mettre la déclaration récapitulative des opérations sur valeurs mobilieres. Faut il que je les ajoute à ceux de mon père ? De plus mon frère reçoit la pch pour une aide humaine qu'il paie sur le site du cesu. Je pense que je doit mettre cette somme dans la case 7DF et cocher la case 7DG par avance merci

|

| Par jf (Date : 2015-05-04 22:52:59) |

Mes deux parents sont retraités et l'un d'eux est atteint d'une longue maladie type Alzheimer. Dans ce cas, peut on déclarer les sommes versées pour l'emploi à domicile dans la case 7DB ? Merci pour votre réponse.

Il y a 1 réaction(s) sur ce commentaire :

Par Francel carcis (2015-07-13 06:01:50) : Marié et retraité. Mon épouse est atteinte d'Alzheimer. A quelles réductions d'impôts puis-je prétendre ? (Votre post sera visible sous le commentaire après validation)

|

| Par laogotonse (Date : 2015-05-01 17:49:47) |

Quelle case utiliser pour déclarer la somme versé pour assistance informatique et internet ?

|

| Par MOGUI (Date : 2015-05-01 11:01:17) |

Ou met-on la somme pour des travaux de jardinage donnant droit à une réduction d'impots ?

|

| Par penne73 (Date : 2015-04-30 10:20:21) |

Bonjour, j'aide financierement(chèque ou liquide) et régulièrement mon père (81ans) qui bénéficie de l'apa. Puis je déduire de mes impôts personnels ces depenses, ainsi que certaines factures tel l'emploi a domicile ? merci de votre reponse

|

| Par remiette (Date : 2015-04-28 12:43:00) |

Case 7DG déclaration d'impot réduction service à la personne

|

| Par jessadari (Date : 2015-04-20 14:23:21) |

Bonjour,

|

| Par Cece94 (Date : 2015-04-13 04:51:54) |

Bonjour,

|

| Par Juju94 (Date : 2015-04-13 04:15:44) |

Bonjour, pour la garde de notre fils nous avons d'abord commencé avec une assistante maternelle (garde hors domicile) faute de mieux, nous envisageons maintenant une garde partagée chez nous (emploi d'une personne au domicile). Pouvons nous cumuler et déclarer ces deux modes de garde qui se sont enchaînés sur une même année et bénéficier d'un crédit d'impôt pour chacune de ces solutions de garde ?

Il y a 1 réaction(s) sur ce commentaire :

Par claudine (2016-02-18 10:47:41) : bonjour, j'ai 79 ans veuve je fais faire la taille de mes haies la tonte et l'entretien de mes parterres par une jeune entreprise qui est déclarée. Puis-je prétendre à une réduction d'impôts svp ? merci beaucoup bonne journée

(Votre post sera visible sous le commentaire après validation)

|

| Par NINOU (Date : 2015-04-09 14:46:13) |

Bonjour,

|

| Par ft21 (Date : 2015-03-24 12:24:50) |

Bonjour,

|

| Par Pat (Date : 2015-02-17 12:20:47) |

Bonjour,

|

| Par TINA (Date : 2015-01-21 14:23:59) |

BONJOUR, pour m'occuper de mon père (88 ans) atteint de la maladie d'Alzeimer, j'ai laissé à mon fils la libre disposition de mon appartement parisien (location 900 euros par mois) et j'ai loué une petite maison en Charente (300 euros mensuel) pour pouvoir être près de papa, faire ses courses, faire office de garde malade, lui apporter une aide administrative, le promener avec sa voiture....

|

| Par Virge (Date : 2014-12-10 22:48:40) |

Quels sont les changements prévus dans le projet de loi 2015 concernant l'emploi d'une femme de ménage pour l'année 2014 et la réduction d'impôt en 2015?

|

| Par sb (Date : 2014-10-18 16:48:39) |

Bonjour,

|

| Par val rouf (Date : 2014-10-17 00:10:29) |

Bonjour, mes parents sont âgés de 77 et 78 ans. Ma maman est atteinte d'une maladie neurologique (type alzheimer) ils vivaient seuls dans le Var, nous les avons fait revenir chez eux dans leur appartement (mis en vente leur maison du Var). Mon père ne veut pas d'aide financière pour ne pas que ma maman sache qu'elle est atteinte d'une maladie. Ils ont besoin d'une aide à domicile, ils la déclareront bien sûr. Pourront-ils déduire ces frais dans leur feuille d'impots ? Ma maman peut "elle" avoir la carte handicapée vu son dossier médical ce qui ferait réduire leurs impôts mais juste cela mon papa ne voulant pas demander ni gérer une aide par la mdph (il est médecin retraite). En fait ma maman peut-elle être reconnue invalide à 80% sans demander aucune aide financière ???? merci beaucoup de votre réponse c'est urgent

|

| Par Resinier (Date : 2014-09-17 13:19:18) |

Mes parents 89 et 93 ans font appel à une aide ménagère et portage de repas.

|

| Par Karlyte (Date : 2014-08-03 10:00:03) |

Bonjour,

|

| Par simfred (Date : 2014-06-30 16:49:26) |

Bonjour

|

| Par Mauricio (Date : 2014-05-31 07:12:43) |

Bonjour,

|

| Par Dag1 (Date : 2014-05-24 14:14:52) |

Bonjour, j'emploie par l'intermédiaire d'une société une femme de ménage 2 heures par semaine. Quelle case dois-je cocher dans ma déclaration ? Cette case doit commencer par 7D mais il y en a plusieurs et aucune ne correspond vraiment.

Il y a 1 réaction(s) sur ce commentaire :

Par adri (2015-05-31 11:27:04) : J'ai aussi une question par rapport à cela car je suis dans le même cas. Faut il aussi cocher la case 7DQ ou est ce que ce n'est pas nécessaire quand on passe par l'intermédiaire d'une société ?

(Votre post sera visible sous le commentaire après validation)

|

| Par Fany (Date : 2014-05-20 15:56:57) |

Bonjour, je m'occupe de faire la déclaration d'impôts de ma grand mère, elle bénéficie de l'apa depuis un peu plus de un an. Je me demande ou (sur quelle ligne??) il faut que je déclare la somme (qui reste à sa charge) qu'elle verse à l'ADMR qui intervient chez elle dans le cadre de l'apa ??? En vous remerciant beaucoup pour votre réponse, cordialement.

Il y a 1 réaction(s) sur ce commentaire :

Par Fany (2014-05-21 14:03:45) : Merci beaucoup pour la rapidité de votre réponse. En espérant aussi que celle ci puisse aider d'autres personnes. (Votre post sera visible sous le commentaire après validation)

|

| Par Tony |

Bonjour, j'emploie à temps plein une garde à domicile pour la première fois pour mes enfants. Mais j'employais déjà une personne pour le ménage 2 heures par semaine avant cela.

|

| Par Poupinette |

Bonjour,

|

| Par lecatalan |

Nous sommes mariés retraités imposables de plus de 65 ans.

|

| Par catalb |

Ma mère est en maison de retraite mais doit entretenir son jardin à la campagne, ce qu'elle ne peut naturellement plus faire à 97 ans. Peut-elle déduire ses frais d'entretien de jardin (tonte, taille...) de ses impôts ?

|

| Par Dlaroh |

Pour l'aider à payer son aide à domicile, j'ai versé de l'argent directement à mon père agé de 74 ans, invalide à 80% et bénéficiaire de l'APA.

|

| Par ZAZACACHOU |

J'ai payé le placement provisoire en EHPAD pendant un mois de mon père qui a 70 ans et bénéficie de l'APA.

|

| Par calou |

Bonjour, j'emploie une garde d'enfant a domicile que je déclare par pajemploi. Dois-je cocher la ligne "vous avez employé directement pour la première fois un salarié a domicile" le terme directement correspond à quoi exactement ? merci

Il y a 2 réaction(s) sur ce commentaire :

Par Lucie (2013-05-19 22:03:21) : Merci pour ce commentaire, je ne comprenais pas ce que venait faire cette phrase. Par par isa (2016-05-12 10:48:56) : bonjour ma maman a une telealarme .elle a paye une somme pour l annee. dans quelle case doit on mettre cette somme ? (Votre post sera visible sous le commentaire après validation)

|

Sujets relatifs :

Comprendre les grandes lignes de la déclaration de revenus en ligne

Situation familiale au 31 décembre : célibataire, marié, divorcé, veuf, demi-part supplémentaire.

Case à cocher si vous êtes un parent isolé : demi part supplémentaire

Enfants à charge, enfants en résidence alternée et personnes invalides sont des personnes à charge.

Enfants majeurs à charge sous certaines conditions / Déclaration d'impôt 2021

Déclarer ses revenus d'activité (salaires et traitements) et les autres revenus.

Frais réels sur la déclaration de revenus : frais kilométriques et frais de nourriture

Toutes les pensions, retraites et rentes perçues à inscrire dans la déclaration de revenus

Déclaration des revenus des actions, assurance-vie, placements financiers et autres.

Gains réalisés après une vente : comment remplir la déclaration de revenus ?

Les revenus locatifs à inscrire sur la déclaration 2042 : micro-foncier et régime réel

Déclarer tous les revenus exceptionnels ou différés non inclus dans d'autres revenus

Une part de la CSG issue des revenus du patrimoine est déductible

Déduction des pensions alimentaires versées à des enfants majeurs, mineurs ou des ascendants

Les autres charges déductibles du revenu imposable

Déduction des cotisations d'épargne retraite PERP et produits assimilés

Définition de la réduction et crédit d'impôt. Plafonnement des avantages fiscaux.

Les dons à des organismes ou associations sont en partie déductibles de l'impôt.

Les cotisations versées à un syndicat sont déductibles de l'impôt

Une réduction d'impôt est accordée pour chaque enfant à charge scolarisé (à partir du collège)

Déduction des frais de garde des enfants de moins de 6 ans (sous conditions)

Les primes des contrats d'épargne handicap ou de rente peuvent déduire votre impôt à payer.

Les dépenses d'accueil dans un établissement pour personnes dépendantes sont déductibles de l'impôt.

Les dépenses d'aide aux personnes faites dans l'habitation principale donnent droit à un crédit d'impôt.

Les dépenses pour réduire la consommation énergétique donnent droit à un crédit d'impôt.

Les intérêts d'emprunt sont déductibles de l'impôt pour tous les prêts émis avant 2011. Crédit d'impôt et intérêts

Revenus exonérés, taux effectif non résidents, ... : à déclarer dans le cadre DIVERS

La déclaration en ligne : fonctionnement général

Votre situation familiale (page 2) / CADRE A : Situation du foyer

Votre situation familiale (page 2) / CADRE B : Parent isolé

Votre situation familiale (page 2) / CADRE C : Personnes à charge

Votre situation familiale (page 2) / CADRE D : Rattachement d'enfants majeurs ou mariés

Vos revenus (page 3) / CADRE 1 : Traitements et salaires

Vos revenus (page 3) / CADRE 1 : Les frais réels

Vos revenus (page 3) / CADRE 1 : Pensions, retraites, rentes

Vos revenus (page 3) / CADRE 2 : Revenus des valeurs et capitaux mobiliers

Vos revenus (page 3) / CADRE 3 : Plus-values mobilières

Vos revenus (page 4) / CADRE 4 : Revenus fonciers

Revenus exceptionnels ou différés (2042 C - page 3)

CHARGES DEDUCTIBLES (page 4_CADRE 6) : CSG déductible

CHARGES DEDUCTIBLES (page 4_CADRE 6) : Pensions alimentaires

CHARGES DEDUCTIBLES (page 4_CADRE 6) : Déductions

CHARGES DEDUCTIBLES (page 4_CADRE 6) : Epargne retraite

Réductions et crédits d'impôt (2042_RICI) : RAPPEL

Réductions et crédits d'impôt / DONS

Réductions et crédits d'impôt : COTISATIONS SYNDICALES

Réductions et crédits d'impôt : ENFANTS SCOLARISES

Réductions et crédits d'impôt : FRAIS DE GARDE

Réductions et crédits d'impôt : EMPLOI D'UN SALARIE A DOMICILE

Réductions et crédits d'impôt : EMPLOI D'UN SALARIE A DOMICILE

Réductions et crédits d'impôt : PRIME DE RENTE

Réductions et crédits d'impôt : HEBERGEMENT D'UNE PERSONNE DEPENDANTE

Réductions et crédits d'impôt : EQUIPEMENTS D'AIDE AUX PERSONNES

Réductions et crédits d'impôt : DEPENSES TRANSITION ENERGETIQUE

|

|