Impôts > Déclaration de revenus 2042 : notice explicative > Vos revenus (page 3) / CADRE 3 : Plus-values mobilières

VOS REVENUS (page 3) / CADRE 3 : Gains de cession de valeurs mobilières, droits sociaux et gains assimilés

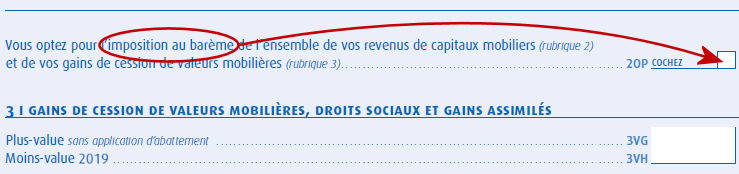

L'imposition des plus-values mobilières peut être au choix :

- au taux forfaitaire de 12,8 % (plus de détails) ;

- OU au barème progressif. Dans ce cas, n'oubliez pas de cocher la case 2OP.

Attention, l'option pour le barème s'appliquera à l'ensemble de vos revenus mobiliers (cadre 2 et cadre 3).

Dans les deux cas, les plus-values mobilières sont exclues du prélèvement à la source.

Depuis 2012, les plus-values sont imposables dès le premier euros, quel que soit le montant de la vente.

Des abattements sont prévus selon la durée de détention et le statut du vendeur mais seulement en cas d'imposition au barème et pour les titres acquis avant 2018. Si vous en bénéficiez, vous devez inscrire les montants BRUTS, c'est à dire sans déduire les abattements. Les abattements seront notés sur la déclaration annexe 2042 C, sur laquelle seront également inscrites les plus-values spécifiques. Ainsi sur la 2042 - case 3VG, sera noté le montant des plus-values "classiques".

Enfin, vous devrez dans certains cas remplir la fiche 2074 et reporter le montant en case 3VG.

Déclaration 2074 : dans quels cas ?

Vous n'avez pas besoin de compléter l'annexe 2074 si vous n'avez réalisé qu'une seule opération parmi les 5 suivantes :

- Cessions de valeurs mobilières (et sicav monétaires) ET la banque a calculé toutes les plus ou moins-values (hors investissement Madelin et cession avec abattement renforcé) ;

- Plus-value d'un OPC (Sicav ou FCP), FPI ou SCR distribué par un établissement qui vous a fourni un document précisant le montant ;

- Clôture d'un PEA avant 5 ans (ou simples retraits autorisés) ou après 5 ans en cas de perte ET la baque a calculé le gain et la perte ;

- Cession de titres de la société que vous dirigez avant votre départ en retraite (déclaration 2074-DIR à remplir) ;

- Cession de titres avec régime spécial des impatriés (déclaration 2074-IMP à remplir).

Si vous ne remplissez pas ces conditions, notamment si la banque n'a pas calculé vos plus ou moins-values ou si vous avez droit à un abattement renforcé, complétez la 2074 :

Les gains à déclarer en case 3VG

- Plus-value (Montant brut) : case 3VG

Le montant inscrit en case 3VG doit correspondre aux plus-values APRES imputation des moins-values (antérieures et de l'année).

Si la plus-value de 2020 est inférieure aux pertes imputables, n'inscrivez rien en case 3VG.

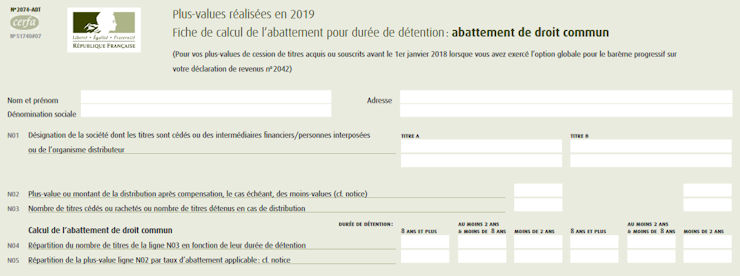

Abattement pour durée de détention (abattement de droit commun)

En cas d'option pour le taux forfaitaire de 12,8 %, pas d'abattement : le taux sera appliqué au montant inscrit case 3VG.

En cas d'option pour le barème, 2 cas de figure :

- Plus-values de titres acquis avant 2018 : les abattements de droit commun pour durée de détention peuvent s'appliquer (abattement à calculer pour chaque plus-value à l'aide de l'annexe 2074-ABT).

- Plus-values de titres acquis après 2018 : pas d'abattement.

Abattement de droit commun : sur quels gains ?

L'abattement de droit commun s'applique aux plus-values suivantes :

- Plus-value de cession à titre onéreux ;

- Plus-value de rachat de parts ou d'actions ;

- Plus-value de cession de droits de ces actions ou parts (usufruit et nue propriété) ;

- Complément de prix en vertu d'une clause d'indexation ;

- Plus-value de cession ou de rachat de parts d'OPCVM et autres placements collectifs (si plus de 75 % de l'actif est employé en actions) ;

- Plus-value de cession ou de rachat de parts ou Distribution d'une fraction d'actifs de FCPR, FIP, FCPI ;

- Distribution de plus-values par les FPI ;

- Distribution de plus-values par les OPCVM (si plus de 75 % de l'actif est employé en actions).

Certains gains de cessions ne peuvent pas bénéficier des abattements pour durée de détention : produits à terme, obligations, PEA, stock-options, actions gratuites d'avant le 08.08.2015, bons de souscription de parts de créateur d'entreprise, report d'imposition d'avant 2013.

Les abattements ne s'appliquent que pour le calcul de l'impôt sur le revenu. Les prélèvements sociaux sont calculés sur la plus-value hors abattement (plus-value brute).

L'abattement de droit commun est de 50 % si la détention a duré entre 2 et 7 ans et de 65 % pour une détention d'au moins 8 ans.

Le montant total de l'abattement de droit commun est à noter sur la 2042 C - case 3SG.

Les pertes à déclarer

- Moins-value 2020 : case 3VH

Les moins-values antérieures ou de l'année s'imputent sur les plus-values, avant abattement.

Si les moins-values de 2020 sont supérieures aux plus-values de 2020, la moins-value restante est à notre en case 3VH. Elle sera reportée et déduite des plus-values des 10 prochaines années.

Si les moins-values antérieures sont supérieures aux plus-values de 2020, ne notez rien sur la déclaration. Elles seront à nouveau reportées l'année suivante.

Joignez le détail des plus-values antérieures ou de l'imputation des moins-values sur les plus-values sur papier libre ou sur l'annexe 2074-CMV.

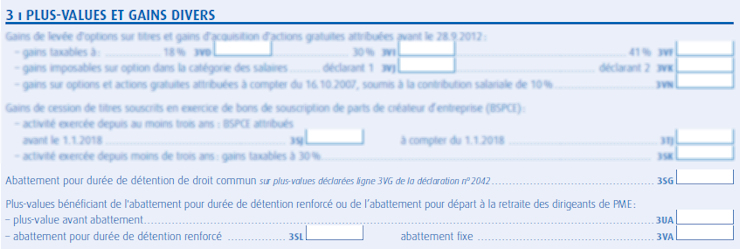

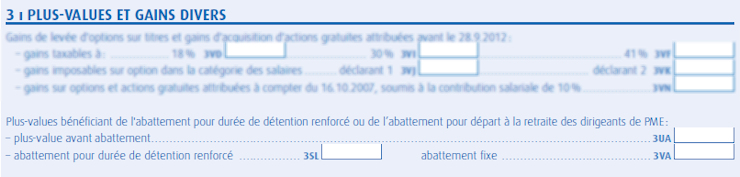

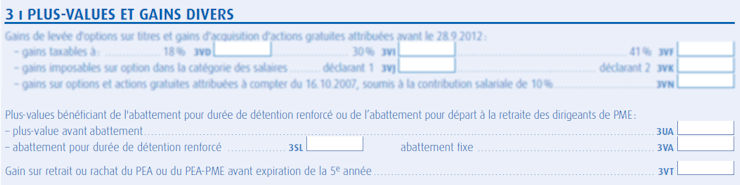

Les gains à déclarer en case 3UA

Si vous demandez un abattement renforcé ou l'abattement fixe lors de votre départ à la retraite, vos plus-values sont à déclarer en case 3UA.

Les abattements ne s'appliquent que pour le calcul de l'impôt sur le revenu. Les prélèvements sociaux sont calculés sur la plus-value hors abattement (plus-value brute).

Abattement renforcé

L'abattement renforcé s'applique pour les gains de titres de certaines sociétés ou lors du départ à la retraite du dirigeant (voir les conditions).

Si vous pouvez y prétendre, les gains sont à noter uniquement sur la déclaration annexe 2042 C - case 3UA : ils ne doivent PAS être notés en case 3VG.

L'abattement renforcé est de 50 % si la détention a duré entre 2 et 3 ans, 65 % pour une détention de 4 à 7 ans et 85 % au-delà de 8 ans.

Le montant de l'abattement renforcé est à noter sur la 2042 C - case 3SL.

Les plus-values lors du départ en retraite

Les plus-values générées par les dirigeants partant à la retraite peuvent bénéficier d'un abattement fixe de 500 000 € (sous certaines conditions), et ce quel que soit le mode d'imposition (barème ou taux forfaitaire).

Par contre, en cas d'imposition au barème, l'abattement renforcé (calculé avec le formulaire 2074-ABT) et l'abattement fixe de 500 000 € ne peuvent pas se cumuler : vous devrez choisir entre ces deux abattements.

La plus-value est à calculer à l'aide du formulaire 2074-DIR puis reporter en case 3UA

Plus-values réalisées par les dirigeants de PME lors de leur départ à la retraite (déclaration annexe 2042 C):

- Plus-value avant abattement : case 3UA ;

- Abattement pour durée de détention renforcé : case 3SL ;

- ou Abattement fixe : case 3VA

Si vous demandez l'abattement de droit commun, les plus-values sont à déclarer case 3VG et l'abattement en case 3SG (voir paragraphes ci-dessus).

Vous avez clôturé un PEA avant 5 ans ...

Si vos gains émanent de la fermeture d'un Plan d'Epargne en Action (PEA), les plus-values sont à déclarer sur la déclaration complémentaire 2042 C :

- Clôture entre la 2e et la 5e année (PLF à 19 %) : case 3VT

Les plus et moins-values doivent avoir été calculées par l'établissement financier en charge de vos comptes et correspondre aux montants figurant sur le récapitulatif qui vous a été envoyé.

Pas d'abattement pour durée de détention sur ces gains

Pour plus d'informations, consultez notre article sur la fiscalité des PEA.

Les gains exonérés

- Clôture d'un PEA après 5 ans ;

- Retrait d'un PEA avant 5 ans si investissement dans une entreprise ;

- Plus-value "capital-risque" (montant à noter case 3VC) ;

- Plus-values des impatriés : exonération de 50 % de certains gains pendant 5 ou 8 ans (part exonérée à noter case 3VQ).

Commentaires

Sujets relatifs :

Comprendre les grandes lignes de la déclaration de revenus en ligne

Situation familiale au 31 décembre : célibataire, marié, divorcé, veuf, demi-part supplémentaire.

Case à cocher si vous êtes un parent isolé : demi part supplémentaire

Enfants à charge, enfants en résidence alternée et personnes invalides sont des personnes à charge.

Enfants majeurs à charge sous certaines conditions / Déclaration d'impôt 2021

Déclarer ses revenus d'activité (salaires et traitements) et les autres revenus.

Frais réels sur la déclaration de revenus : frais kilométriques et frais de nourriture

Toutes les pensions, retraites et rentes perçues à inscrire dans la déclaration de revenus

Déclaration des revenus des actions, assurance-vie, placements financiers et autres.

Les revenus locatifs à inscrire sur la déclaration 2042 : micro-foncier et régime réel

Déclarer tous les revenus exceptionnels ou différés non inclus dans d'autres revenus

Une part de la CSG issue des revenus du patrimoine est déductible

Déduction des pensions alimentaires versées à des enfants majeurs, mineurs ou des ascendants

Les autres charges déductibles du revenu imposable

Déduction des cotisations d'épargne retraite PERP et produits assimilés

Définition de la réduction et crédit d'impôt. Plafonnement des avantages fiscaux.

Les dons à des organismes ou associations sont en partie déductibles de l'impôt.

Les cotisations versées à un syndicat sont déductibles de l'impôt

Une réduction d'impôt est accordée pour chaque enfant à charge scolarisé (à partir du collège)

Déduction des frais de garde des enfants de moins de 6 ans (sous conditions)

Comment réduire son impôt avec un salarié à domicile ? Réduction d'impôt et employé à domicile

Les primes des contrats d'épargne handicap ou de rente peuvent déduire votre impôt à payer.

Les dépenses d'accueil dans un établissement pour personnes dépendantes sont déductibles de l'impôt.

Les dépenses d'aide aux personnes faites dans l'habitation principale donnent droit à un crédit d'impôt.

Les dépenses pour réduire la consommation énergétique donnent droit à un crédit d'impôt.

Les intérêts d'emprunt sont déductibles de l'impôt pour tous les prêts émis avant 2011. Crédit d'impôt et intérêts

Revenus exonérés, taux effectif non résidents, ... : à déclarer dans le cadre DIVERS

|

|

Vos revenus (page 3) / CADRE 3 : Plus-values mobilières

Vos revenus (page 3) / CADRE 3 : Plus-values mobilières