Impôts > Déclaration de revenus 2042 : notice explicative > CADRE 8 : Divers

CADRE 8 : DIVERS

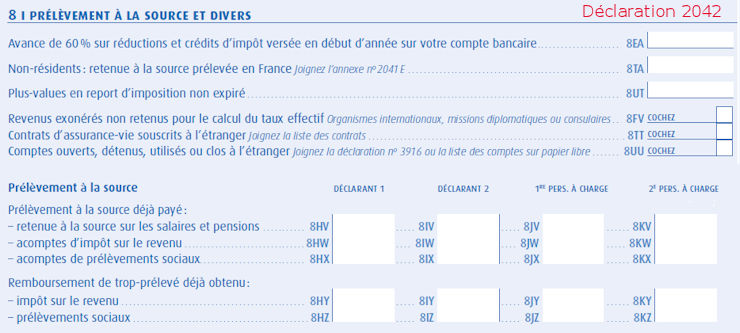

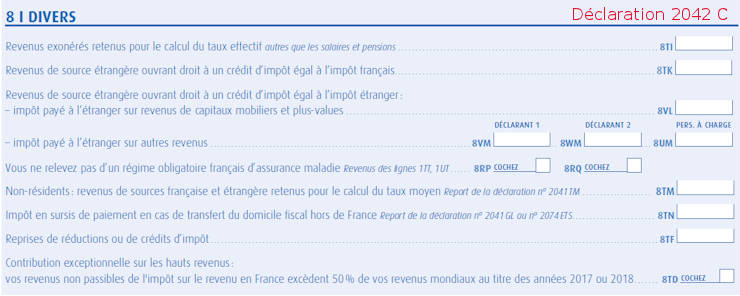

Le cadre "DIVERS" est réparti entre la déclaration 2042 (première image) et la déclaration annexe 2042 C (seconde image) :

Prélèvement à la source

Prélèvement à la source déjà payé :

- Retenue à la source sur salaires et pensions : cases 8HV à 8KV

- Acomptes d'impôt sur le revenu : cases 8HW à 8KW

- Acomptes de prélèvements sociaux : cases 8HX à 8KX

Remboursement de trop-prélevé déjà obtenu :

- Impôt sur le revenu : cases 8HY à 8KY

- Prélèvements sociaux : cases 8HZ à 8KZ

Revenus et comptes étrangers

Consultez notre dossier sur l'imposition des contribuables vivant à l'étranger.

Revenus de source étrangère ouvrant droit à un crédit d'impôt égal à l'impôt français : case 8TK

Vous êtes concerné si :

- vous êtes fonctionnaire ou agent de l'Etat au service de l'étranger ;

- vous êtes un salarié détaché à l'étranger ;

- vous avez des revenus de source étrangère imposable en France ;

- vous êtes fonctionnaire international ;

- vous travaillez à l'étranger ou avez des revenus exonérés d'impôt en France par une convention internationale.

Revenus de source étrangère ouvrant droit à un crédit d'impôt égal à l'impôt étranger :

- impôt payé à l'étranger sur revenus de capitaux mobiliers et plus-values : case 8VL

- impôt payé à l'étranger sur autres revenus : case 8VM pour le Déclarant 1, case 8WM pour le Déclarant 2, case 8UM pour les personnes à charge.

Contrats d'assurance-vie conclus à l'étranger : case 8TT.

Si vous avez souscrit un ou plusieurs contrats à l'étranger, cochez la case.

Vous devez joindre la liste des contrats avec leur référence, dates d'effet, durées, avenants, opérations de remboursement, etc.

Comptes bancaires à l'étranger : case 8UU

Cochez la case si vous avez ouvert un ou plusieurs comptes à l'étranger, y compris les comptes d'actifs numériques (cryptomonnaies notamment).

Vous devez joindre la déclaration n°3916 ou la liste des comptes (sur papier libre), même s'ils ont déjà été clôturés.

Ces contrats d'assurance-vie et comptes bancaires doivent être également déclarés à l'étranger.

Non-résidents

Retenue à la source prélevée en France : case 8TA

Les contribuables dont le domicile fiscal est hors de France ont payé un impôt à la source en France pour les revenus de source française : rémunérations non commerciales, les salaires, les pensions et rentes viagères de source française.

Vous devez compléter l'annexe n° 2041 E et reporter le résultat.

Revenus de sources française et étrangère retenus pour le calcul du taux moyen : case 8TM

Les non-résidents sont assujettis en France à un taux minimal de 20 % sur leurs revenus imposables en France. Toutefois, ils peuvent demander à être imposés à un taux inférieur (appelé taux moyen) qui correspond au taux qui leur serait appliqué si l'ensemble de leurs revenus (français et étrangers) était imposé en France. Pour cela, ils doivent remplir la déclaration 2041 TM.

Vous ne relevez pas d'un régime obligatoire français d'assurance maladie : cochez la case 8RP ou case 8RQ

Report d'imposition

Plus-values connues en report d'imposition non expiré : case 8UT

Impôt en sursis de paiement en cas de transfert du domicile fiscal hors de France : case 8TN

Report de la déclaration 2041 GL ou 2074 ETS.

Revenus exonérés

Revenus exonérés non retenus pour le calcul du taux effectif (organismes internationaux, missions diplomatiques ou consulaires) : cochez la case 8FV

Ces revenus exonérés d'impôt en France sont :

- revenus d'organismes internationaux ou de représentation étrangères ;

- soldes des militaires étrangers en poste en France ;

- pensions des retraités des communautés européennes ;

- etc.

Revenus exonérés retenus pour le calcul du taux effectif (autres que les salaires et pensions) : case 8TI

Ces revenus ne doivent pas avoir été déclarés en page 3 "Vos revenus".

Avance ou reprise de réductions ou crédits d'impôt

Avance de 60 % de réductions et crédits d'impôt perçue en janvier : case 8EA

Reprise de réductions ou crédits d'impôt : case 8TF

Contribution sur les hauts revenus

Contribution exceptionnelle sur les hauts revenus : cochez la case 8TD

Vous êtes concerné si vos revenus non imposables en France sont supérieurs à 50 % de vos revenus mondiaux des années 2018 ou 2019.

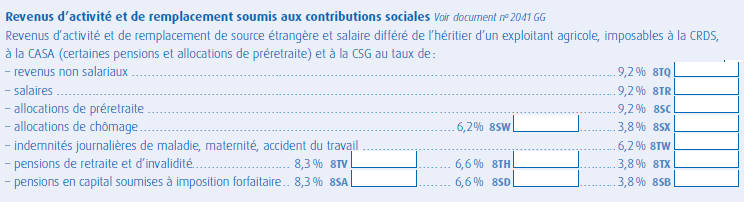

Revenus d'activité et de remplacement soumis aux contributions sociales

Vous êtes domicilié en France et percevez des revenus d'activité ou de remplacement (salaires, pensions, ...) de source étrangère ou salaire différé : vous devez payer la CSG et CRDS + CAS pour certaines pensions.

- Revenus non salariaux : case 8TQ

- Salaires (y compris salaire différé de l'héritier agricole) : case 8TR

- Allocations de préretraite : case 8SC

- Allocation de chômage : case 8SW (6,2 %) ou case 8SX (3,8 %)

- Indemnités journalières : case 8TW

- Pensions de retraite et d'invalidité : case 8TV (8,3 %) ou case 8TH (6,6 %) ou case 8TX (3,8 %)

- Pensions en capital imposées au taux forfaitaire : case 8SA (8,3 %) ou case 8SD (6,6 %) ou case 8SB (3,8 %)

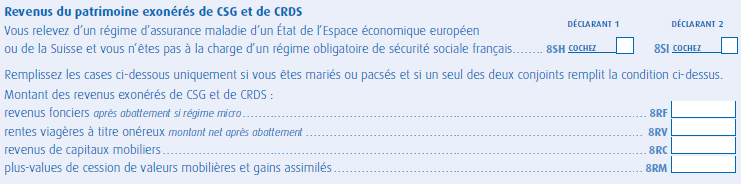

Revenus du patrimoine exonérés de CSG et de CRDS

Si vous cotisez dans un régime d'assurance maladie en Europe ou en Suisse et que vous n'avez pas de régime obligatoire de sécurité sociale en France, cochez la case 8SH pour le Déclarant 1 et case 8SI pour le Déclarant 1.

Pour les couples mariés ou pacsés, si l'un des deux conjoints ne remplit pas cette condition, l'exonération ne s'appliquera qu'aux revenus du conjoint concerné.

Dans ce cas, vos revenus du patrimoine (revenus fonciers, revenus de locations meublées, revenus mobiliers, ...) sont exonérés de CSG et CRDS en France : vous ne paierez que le prélèvement de solidarité de 7,5 %.

Commentaires

Sujets relatifs :

Comprendre les grandes lignes de la déclaration de revenus en ligne

Situation familiale au 31 décembre : célibataire, marié, divorcé, veuf, demi-part supplémentaire.

Case à cocher si vous êtes un parent isolé : demi part supplémentaire

Enfants à charge, enfants en résidence alternée et personnes invalides sont des personnes à charge.

Enfants majeurs à charge sous certaines conditions / Déclaration d'impôt 2021

Déclarer ses revenus d'activité (salaires et traitements) et les autres revenus.

Frais réels sur la déclaration de revenus : frais kilométriques et frais de nourriture

Toutes les pensions, retraites et rentes perçues à inscrire dans la déclaration de revenus

Déclaration des revenus des actions, assurance-vie, placements financiers et autres.

Gains réalisés après une vente : comment remplir la déclaration de revenus ?

Les revenus locatifs à inscrire sur la déclaration 2042 : micro-foncier et régime réel

Déclarer tous les revenus exceptionnels ou différés non inclus dans d'autres revenus

Une part de la CSG issue des revenus du patrimoine est déductible

Déduction des pensions alimentaires versées à des enfants majeurs, mineurs ou des ascendants

Les autres charges déductibles du revenu imposable

Déduction des cotisations d'épargne retraite PERP et produits assimilés

Définition de la réduction et crédit d'impôt. Plafonnement des avantages fiscaux.

Les dons à des organismes ou associations sont en partie déductibles de l'impôt.

Les cotisations versées à un syndicat sont déductibles de l'impôt

Une réduction d'impôt est accordée pour chaque enfant à charge scolarisé (à partir du collège)

Déduction des frais de garde des enfants de moins de 6 ans (sous conditions)

Comment réduire son impôt avec un salarié à domicile ? Réduction d'impôt et employé à domicile

Les primes des contrats d'épargne handicap ou de rente peuvent déduire votre impôt à payer.

Les dépenses d'accueil dans un établissement pour personnes dépendantes sont déductibles de l'impôt.

Les dépenses d'aide aux personnes faites dans l'habitation principale donnent droit à un crédit d'impôt.

Les dépenses pour réduire la consommation énergétique donnent droit à un crédit d'impôt.

Les intérêts d'emprunt sont déductibles de l'impôt pour tous les prêts émis avant 2011. Crédit d'impôt et intérêts

|

|

CADRE 8 : Divers

CADRE 8 : Divers