Impôts > Déclaration de revenus fonciers 2044 > Recettes foncières / CADRE 210

CADRE 210 : Recettes foncières

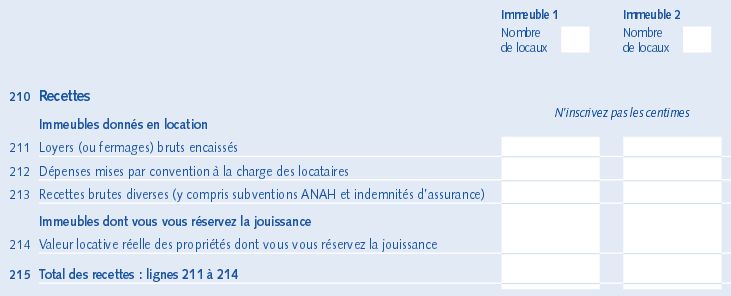

Pour chaque immeuble, il convient de préciser le nombre de locaux mis en location.

Il convient de distinguer dans cette partie les immeubles locatifs et les immeubles non locatifs.

Les immeubles mis en location

Ligne 211 : Loyers (ou fermages) bruts encaissés

Indiquez en ligne 211 tous les revenus fonciers bruts perçus en 2020, même s'ils se rapportent à des périodes antérieures (arriérés de loyers) ou postérieures (loyers payés d'avance) :

- loyers ou fermages ;

- recettes exceptionnelles : indemnités de réquisition, d'expropriation, droit d'entrée, etc.

Si vous êtes assujetti à la TVA, vous devez déduire les recettes HT (hors TVA).

Les fermages différés (perçus en retard ou en avance) versés par un jeune agriculteur ayant bénéficié de la dotation d'installation ou d'un prêt à moyen terme spécial peuvent être imposés selon le système de quotient.

Les remboursements de frais de votre locataire ne sont pas imposables : ils ne sont pas à inclure en ligne 211. En effet, certaines dépenses sont à la charge du locataire et ne doivent donc pas apparaître dans les comptes du propriétaire, même si ce dernier en fait l'avance. En contrepartie, ils ne pourront être déduits des revenus fonciers en tant que charge déductible (ce ne sont pas des charges supportées par le propriétaire) :

- chauffage ;

- électricité ;

- entretien et réparation des ascenseurs ;

- taxe d'enlèvement des ordures ménagères (TEOM) ;

- taxe de balayage ;

- etc.

Ligne 212 : Dépenses mises par convention à la charge des locataires

Certaines dépenses, en principe à la charge du propriétaire et donc déductibles du revenu foncier en tant que telles, peuvent être supportées par le locataire si cela a été préalablement défini par une convention :

- grosses réparations ;

- impôts (taxe foncière notamment) ;

- assurance contre les risques dont le propriétaire est responsable (incendie, dégâts des eaux dans l'immeuble, etc.).

Le locataire peut soit payer directement ces frais soit rembourser le propriétaire.

S'il s'agit d'un bail à construction, le prix de revient des travaux (amélioration, agrandissement, construction ou reconstruction) doit être déclaré.

S'il s'agit d'un bail de réhabilitation, les travaux d'amélioration sont également imposables, mais sont exonérés les travaux d'agrandissement, construction ou reconstruction s'ils sont bien mentionnés dans le bail.

Ligne 213 : Recettes brutes diverses

Inscrivez toutes les recettes perçues en 2020 non inscrites en ligne 211.

Il s'agit donc des revenus autres que les loyers, fermages et recettes exceptionnelles :

- les revenus perçus dans le cadre de la "garantie des loyers" : si le locataire ne paie plus son loyer ou si le logement est vacant (non reloué), cette assurance comble la perte financière ;

- les subventions de l'ANAH (Agence Nationale de l'Habitat) ou les primes d'amélioration de l'habitat rural ;

- les indemnités d'assurances perçues en 2020 finançant des charges déductibles (dépenses de travaux inscrites en ligne 224) ;

- la location du droit d'affichage ;

- la location de panneaux ou emplacements publicitaires ;

- la location de toits pour des antennes téléphones ;

- la concession de droit d'exploitation (carrières, source thermale, chasse, pêche, ...) ;

- les revenus accessoires des propriétés rurales perçus par les propriétaires exploitants agricoles (sauf si les terres sont inscrites à l'actif d'une exploitation soumise au régime réel) ;

- les dépôts de garantie : ils ne sont imposables qu'au départ du locataire si une partie ou la totalité est utilisée à couvrir des loyers impayés, les frais de remise en état du logement ou à régler les charges locatives non payées (à la charge du locataire). Dans ce cas, les charges récupérables sont déductibles du revenu foncier (ligne 225).

Les immeubles dont vous vous réservez la jouissance

Ligne 214 : Valeur locative réelle des propriétés (non mises en location)

Les biens dont vous vous réservez la jouissance sont, par définition, non mis à la location. Vous ne dégagez donc pas de revenus locatifs de ces biens. Mais cette absence de location n'enlève pas moins la valeur locative de vos propriétés, c'est à dire le prix que vous pourriez tirer d'une location. Il s'agit donc d'une estimation approximative.

Les biens réservés pour votre habitation personnelle ne sont pas concernés par la valeur locative, puisque non imposables.

Sont concernés :

- les locaux commerciaux nus (même s'ils sont prêtés à des tiers, tant qu'il n'y a pas de contrat de location) ;

- les étangs et cours d'eau (le droit de chasse, s'il n'est pas source de revenu, est exonéré).

Recettes foncières totales

Ligne 215 : Total des recettes (par immeuble)

Pour chaque immeuble (une colonne chacun), vous devez additionner toutes les recettes précitées (en bas de la colonne).

Case E : Total des recettes (tous immeubles confondus)

Vous devez ensuite ajouter les recettes de tous les immeubles (somme des totaux de la ligne 215) pour obtenir un seul résultat. Ce montant est à reporter en page 4 en cas de déficit foncier.

Commentaires

| Par moha47 (Date : 2022-09-12 14:41:16) |

Bonjour

|

| Par Optim (Date : 2021-04-24 11:37:14) |

Bonjour

Il y a 2 réaction(s) sur ce commentaire :

Par Admin (2021-04-29 10:27:49) : Déclaration de revenus fonciers de 2020 (faite en 2021) :

Par sadus (2021-05-19 15:14:12) : Bonjour,

(Votre post sera visible sous le commentaire après validation)

|

| Par Vernon (Date : 2020-06-02 16:30:41) |

Bonjour, je loue un appartement non meublé à 810+ 65 € de charges, j'ai bien compris que ces charges ne devaient pas figurer en case 211 mais dois-je les indiquer en case 213 ?

Il y a 1 réaction(s) sur ce commentaire :

Par Chris (2020-06-09 21:45:50) : J'ai la même question. Moi j'ai déclaré les charges à la ligne 230 pour 2018. Je déclarerai les charges 2019 l'an prochain. (Votre post sera visible sous le commentaire après validation)

|

| Par dinine (Date : 2020-05-14 01:34:39) |

Bonjour, j'ai une maison individuelle en location à 700 km de mon lieu d'habitation. Puis je déduire les dépenses de trajets? si oui, comment pourrai je le justifier ? dans quelle case je dois le noter sur la déclaration 2044?merci |

| Par Flore (Date : 2020-05-03 19:57:57) |

Bonjour.

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2020-05-05 17:10:59) : Si vous n'êtes plus soumis à aucun régime spécial et que vos revenus fonciers sont inférieurs à 15 000 €, vous pouvez passer au régime micro-foncier. Il vous suffit d'inscrire vos recettes brutes en case 4BE. (Votre post sera visible sous le commentaire après validation)

|

| Par DPatrick (Date : 2020-04-24 12:41:38) |

Bonjour, j'ai commencé à louer mon appartement non meublé en oct 2019. le loyer est de 1500 avec 140 de provision pour charge. je paye un crédit immo en cours sur cette appartement. comment puisse déclarer ça au niveau des mes impots ?

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2020-04-26 23:04:25) : Vous pouvez déduire vos charges réelles seulement si vous optez pour l'imposition de vos revenus fonciers (RF) au régime réel (déclaration 2044) : intérêts d'emprunt (ligne 250), frais de gestion (ligne 221), provisions pour charges de copropriété (ligne 229), etc.

(Votre post sera visible sous le commentaire après validation)

|

| Par Mac (Date : 2020-01-17 22:14:23) |

Bonjour, je souhaiterai savoir comment sont calculés les impôts concernant les loyers perçus et dois je déclarer les loyers hors charges ou avec?

Il y a 2 réaction(s) sur ce commentaire :

Par Admin (2020-01-20 17:48:03) : En location vide, vous déclarez les loyers hors charges.

Par (2020-05-08 12:51:48) : Bonjour J aimerais savoir si Les dépôts de garantie font parti des recettes foncières (Votre post sera visible sous le commentaire après validation)

|

| Par Laura49 (Date : 2019-11-22 15:36:39) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-11-22 19:24:37) : Les revenus de locations meublées se déclarent en BIC (déclaration 2042 C PRO).

(Votre post sera visible sous le commentaire après validation)

|

| Par MG (Date : 2019-10-07 19:49:14) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-10-08 11:32:34) : Seuls les intérêts d'emprunt sont déductibles (pas le remboursement du capital) si vous optez pour l'imposition des revenus fonciers au régime réel (déclaration 2044). (Votre post sera visible sous le commentaire après validation)

|

| Par Vio (Date : 2019-06-11 21:22:58) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-06-13 11:18:38) : Vous pouvez passer au régime réel quand vous le souhaitez. En revanche, l'option pour le réel est irrévocable pendant 3 ans. (Votre post sera visible sous le commentaire après validation)

|

| Par Julie (Date : 2019-05-21 11:56:12) |

Si le bien est commun a 2 célibataires, les loyers percus peuvent ils s'indiquer que l'une des 2 déclarations a 100%?

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-05-23 08:24:31) : Non. Chacun doit déclarer sa part de revenus fonciers compte tenu de sa quote-part dans l'indivision. (Votre post sera visible sous le commentaire après validation)

|

| Par Bilou (Date : 2019-05-01 17:37:52) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-05-02 17:29:31) : Si le paiement en janvier 2018 du 4e trimestre 2017 est "une exécution normale d'un bail ou contrat", il n'est pas considéré comme un revenu exceptionnel et sera donc pris en compte dans le calcul du CIMR. (Votre post sera visible sous le commentaire après validation)

|

| Par Gerard (Date : 2019-04-15 14:21:53) |

Bonjour pour un logement en location nue.

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-04-16 12:17:13) : Si les travaux ont été payés en 2018, vous devez les mentionner sur la déclaration de revenus fonciers 2018. (Votre post sera visible sous le commentaire après validation)

|

| Par kartmanmax (Date : 2018-09-24 17:00:57) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par Admin (2018-09-26 17:53:50) : Oui s'ils concernent des biens locatifs et que vous optez pour le régime réel (déclaration de revenus fonciers 2044). Par Andrea (2018-10-19 11:43:08) : La part capital annuelle du remboursement d un prêt est elle considérée comme une recette ? (Votre post sera visible sous le commentaire après validation)

|

| Par Flo (Date : 2018-05-23 22:15:31) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-05-25 22:14:03) : 8 280 € si la location est nue.

(Votre post sera visible sous le commentaire après validation)

|

| Par RITA (Date : 2018-04-26 06:52:24) |

Comment intégrer les 2 déclarations 2044 et 2044 s dans la 2042 ?

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-04-27 15:21:29) : Vous ne pouvez pas faire les 2 déclarations 2044 et 2044 S en même temps. Si vous êtes dans l'un des cas de la 2044 S, l'ensemble de vos revenus fonciers doit y être déclaré. (Votre post sera visible sous le commentaire après validation)

|

| Par bernardo (Date : 2016-11-09 16:07:16) |

Nous avons acquis un bien en juin 2016, travaux de rénovation de juin à décembre mise en location 1er janvier 2017. Peut on remplir l'imprimé 2044 nous permettant de déduire les frais de travaux et les intérets alors que nous n'avons touché aucun revenu ?

|

| Par Bozoleclown (Date : 2016-01-23 15:45:51) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par kettyk (2016-05-04 11:44:25) : la déduction des travaux de copropriété (ravalement toiture etc) peuvent elles avoir un effet rétroactif ?

(Votre post sera visible sous le commentaire après validation)

|

Sujets relatifs :

Remplir une déclaration 2044 si les revenus fonciers sont soumis au régime réel

Déclarer ses revenus fonciers quand on détient des parts de sociétés immobilières ou FIP

Dispositifs spécifiques éventuels de chaque propriété (Besson, Borloo), nom du locataire, date d'acquisition et adresse.

Les frais d'administration, de gestion et les primes d'assurances sont déductibles du revenu foncier.

Les dépenses de travaux d'entretien, de réparation et d'amélioration sont déductibles du revenu foncier.

D'autres dépenses sont également déductibles du revenu foncier : les impôts, certaines charges non récupérées, etc.

Sous conditions, certains régimes permettent de bénéficier d'une déduction supplémentaire.

Déduction des provisions et régularisation des charges pour les bailleurs en copropriété

Somme des frais et charges déductibles sur la déclaration de revenus fonciers 2044

Les intérêts d'emprunts sont déductibles du revenu global ou des revenus fonciers selon leur montant.

Calcul des revenus fonciers imposables et du résultat foncier (bénéfice ou déficit)

Déficit foncier imputable selon le montant des intérêts d'emprunt. Calcul du résultat foncier

Les déficits non encore imputés sont reportables pendant 10 ans et déduits des revenus fonciers.

L'imputation des déficits fonciers est remise en cause en cas de fin de location.

|

|

Recettes foncières / CADRE 210

Recettes foncières / CADRE 210