Impôts > Déclaration de revenus fonciers 2044 > Déficits antérieurs restant à imputer / CADRE 450

CADRE 450 : Déficits antérieurs restant à imputer

Comme nous l'avons vu précédemment, la part des déficits fonciers non imputée sur le revenu global est déductible des revenus fonciers des 10 années suivantes (la déduction sur le revenu global n'est plus possible pour les déficits passés).

Vous pouvez donc déduire du bénéfice foncier 2020 les déficits non encore déduits des années 2010 à 2019. Les déficits fonciers antérieurs ne peuvent être déduits qu'en situation de BENEFICE.

En cas de déficit, ils sont reportés l'année suivante.

Déficits antérieurs déductibles du revenu foncier 2020

Colonne A : Déficits non imputés au 31 décembre 2019

Vous devez inscrire dans cette colonne, selon l'année d'origine, le déficit (ou la part de déficit) non encore déduit : ces montants correspondent aux "déficits restant à reporter" inscrits dans la colonne C de votre déclaration de revenus fonciers de l'année dernière.

Ligne 451 : Montant total des déficits antérieurs non encore imputés au 31/12/2019

Cela correspond à la somme des déficits inscrits en colonne A.

Vous devez reporter ce montant sur la déclaration de revenus n°2042 en case 4BD "Déficits antérieurs non encore imputés" (page3 - Cadre 4 "Revenus fonciers").

Déficits restant à déduire sur les revenus de 2020 et suivants

Colonne B : Si vous avez déclaré un bénéfice en ligne 420

Si vous avez réalisé un bénéfice foncier en 2020, reportez-le en colonne B et imputez-le sur les déficits les plus anciens.

Colonne C : Déficits restant à reporter au 31 décembre 2020

Lorsque le bénéfice de l'année n'est pas suffisant pour imputer tous les déficits antérieurs, la part restante sera reportée l'an prochain.

Indiquez donc cette part non encore déduite en colonne C : Déficits non imputés - Bénéfice de l'année.

A compter du 31 décembre 2020, le déficit de l'année 2010 n'est plus reportable (10 ans max.), ce qui explique que la première ligne de la colonne C (année 2010) soit barrée.

Cette colonne C sera reportée en colonne A de la déclaration 2044 de l'année suivante.

| En résumé, la colonne C de l'année N devient la colonne A de l'année N+1. |

Exemples de déduction des déficits

La déduction des déficits antérieurs est différente selon le résultat foncier (bénéfice ou déficit foncier) et son montant.

Les exemples suivants correspondent à l'imposition des revenus fonciers de 2018 mais la logique reste la même chaque année.

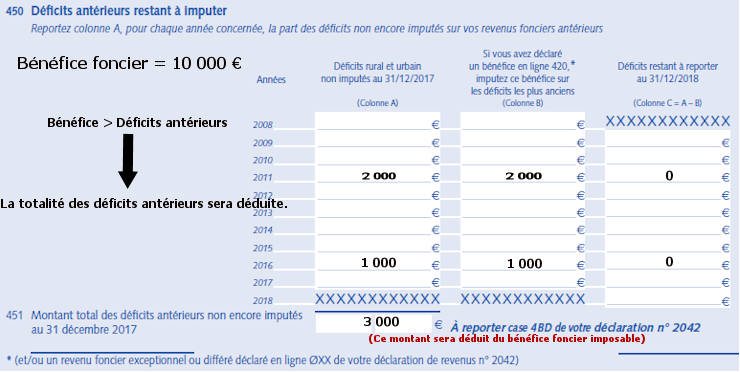

Bénéfice foncier supérieur aux déficits antérieurs

Dans ce premier exemple, nous sommes en présence d'un bénéfice foncier 2018 de 10 000 € et de déficits antérieurs égaux à 3 000 € : ces derniers étant inférieurs au bénéfice, ils pourront être déduit en intégralité sur le bénéfice 2018.

De ce fait, le bénéfice 2018 imposable n'est plus que de 7 000 € (10 000 - 3 000). Il n'y a plus de déficit à reporter.

Sur la déclaration 2018 de revenus fonciers 2044 (page 4), cela donne :

- Ligne 420 : 10 000 € ;

- Cadre 450 - Colonne A : 2 000 € en 2011 et 1 000 € en 2016 ;

- Ligne 451 : 3 000 € (total des déficits antérieurs) ;

- Cadre 450 - Colonne B : 2 000 € en 2011 et 1 000 € en 2016 ;

- Cadre 450 - Colonne C : 0 € en 2011 et 0 € en 2016 (le bénéfice couvre chaque déficit antérieur).

Sur la déclaration de revenus de 2018 n°2042 (page 4 - Cadre 4 : Revenues fonciers), cela donne :

- Case 4BA : 10 000 € (ligne 420 de la déclaration 2044) ;

- Case 4BD : 3 000 € (ligne 451 de la déclaration 2044).

Sur la déclaration 2019 de revenus fonciers 2044, le cadre 450 sera vide puisqu'il n'y a plus de déficit antérieur à déduire (colonne C = 0).

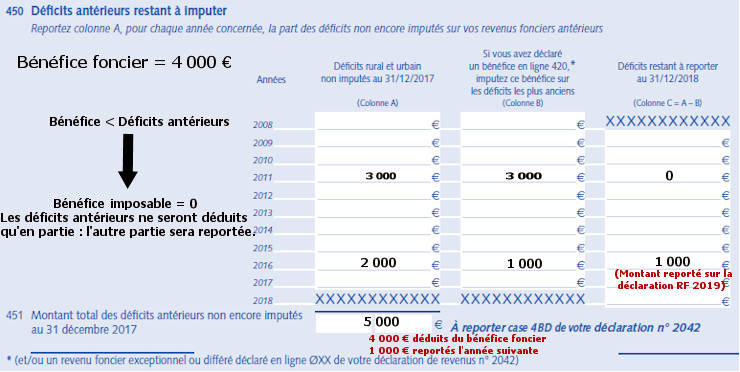

Bénéfice foncier inférieur aux déficits antérieurs

Dans ce deuxième exemple, nous sommes toujours en présence d'un bénéfice foncier mais cette fois le bénéfice 2018 (4 000 €) est inférieur aux déficits antérieurs (5 000 €). Les déficits antérieurs ne pourront donc pas être déduits en totalité car le bénéfice annuel n'est pas suffisant.

Par conséquent, le bénéfice 2018 imposable sera nul et il restera 1 000 € de déficit à reporter l'année suivante (2019) : 4 000 - 5 000 = 1 000.

Sur la déclaration de revenus fonciers 2044 de 2018 (page 4), cela donne :

- Ligne 420 : 4 000 € ;

- Cadre 450 - Colonne A : 3 000 € en 2011 et 2 000 € en 2016 ;

- Ligne 451 : 5 000 € (total des déficits antérieurs) ;

- Cadre 450 - Colonne B : 3 000 € en 2011 et 1 000 € en 2016 (part du bénéfice restant) ;

- Cadre 450 - Colonne C : 0 € en 2011 (le bénéfice 2018 a couvert le déficit de 2011) et 1 000 € en 2016 (le bénéfice 2018 n'a couvert qu'une partie du déficit de 2016, les déficits les plus anciens étant imputés en priorité).

Sur la déclaration de revenus de 2018 n° 2042 (page 4 - Cadre 4 : Revenues fonciers) :

- Case 4BA : 4 000 € (ligne 420 de la déclaration 2044) ;

- Case 4BD : 5 000 € (ligne 451 de la déclaration 2044).

Sur la déclaration 2019 de revenus fonciers 2044 (cadre 450), seront inscrits les 1 000 € en colonne A pour l'année 2016 et en ligne 451 (les colonnes B et C dépendront du résultat foncier 2019).

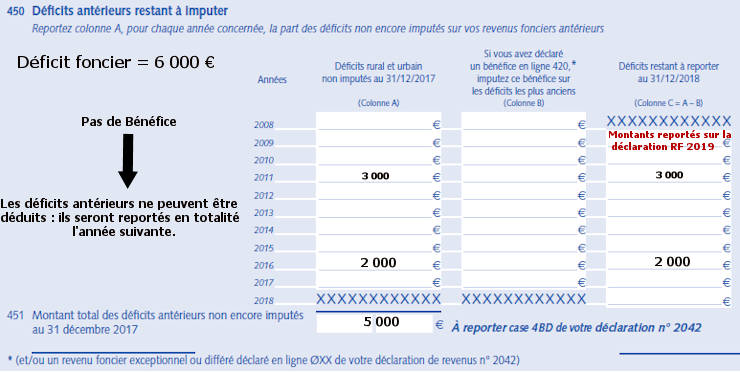

Déficit foncier et déficits antérieurs

Dans ce dernier exemple, nous sommes en déficit foncier 2018 déductible du revenu global 2018. Le calcul est ici beaucoup plus simple car aucun déficit antérieur ne peut être déduit.

Par conséquent, les déficits antérieurs non imputés au 31 décembre 2017 (colonne A) correspondent exactement aux déficits restant à reporter au 31 décembre 2018 (colonne C). Ils devront être réinscrits en colonne A de la déclaration 2019.

La colonne B est vide puisqu'il n'y a pas de bénéfice foncier sur lequel imputer les déficits.

Sur la déclaration de revenus fonciers 2044 (page 4), cela donne :

- Ligne 420 : - 6 000 € ;

- Cadre 450 - Colonne A : 3 000 € en 2011 et 2 000 € en 2016 ;

- Ligne 451 : 5 000 € (total des déficits antérieurs) ;

- Cadre 450 - Colonne B : néant (pas d'imputation possible) ;

- Cadre 450 - Colonne C : 3 000 € en 2011 et 2 000 € en 2016.

Sur la déclaration de revenus 2042 (page 4 - Cadre 4 : Revenues fonciers) :

- Case 4BC : 6 000 € (ligne 420 de la déclaration 2044) ;

- Case 4BD : 5 000 € (ligne 451 de la déclaration 2044).

Sur la déclaration 2019 de revenus fonciers 2044 (cadre 450), seront inscrits en colonne A : 3 000 € en 2011 et 2 000 € en 2016, et 5 000 € en case 451.

Commentaires

| Par Passage 306 (Date : 2025-05-11 09:19:58) |

Bonjour,

|

| Par (Date : 2025-05-02 07:44:39) |

Pour la 1ere fois, explication claire ! Merci |

| Par (Date : 2025-04-17 18:54:03) |

Comment je peux savoir si l'administration a bien tenu compte de mon déficit antérieur(ligne 451) et j'ai fais de gros travaux sans aucune aide de l'état dois-je les déclarer aux postes 220//224 et report 400 Je serai obligatoirement en déficit 450 § à reporter sur la 1ere colonne ligne 2024 et j'ai déjà depuis l'année dernière un déficit Dois-je les cumuler Quoi faire ? je ne voudrais pas perdre les "bénéfices des dépenses de travaux mais l'étaler sur plusieurs années prochaines pour les avoir en déduction des prochains bénéfices. |

| Par immoa (Date : 2023-07-19 16:29:04) |

Bonjour, j'aimerai savoir si le déficit foncier d'un investissement Pinel est imputable sur les revenus fonciers de parts SCPI durant les 10 années comme c'est le cas pour le délai reportable ?

|

| Par Assenav (Date : 2022-05-30 16:01:40) |

Bonjour

|

| Par Jlouis (Date : 2022-05-19 11:04:18) |

Bonjour, ma question concerne le deficit foncier et l'application des 10700 sur le revenu global.

|

| Par Edwige (Date : 2022-05-12 10:56:39) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Jlouis (2022-05-19 14:10:36) : selon les montats fournis : le benefice foncier de 4200 vient se deduire du deficit anterieur de 23000, cela donne un deficit global de 18800 à reporter. Comme vous avez un deficit foncier il ne vient pas agir sur le revenu global. Ces montants sont à saisir dans la 2044 et seront reporte dans la declaration d'impot 2042 et les calculs sont automatique. (Votre post sera visible sous le commentaire après validation)

|

| Par abcdef (Date : 2022-04-23 10:44:36) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par abcdef (2022-04-23 10:48:35) : oups mon caractère euro n'est pas passé... Je recommence en vous remerciant à nouveau de votre pédagogie !

(Votre post sera visible sous le commentaire après validation)

|

| Par franck (Date : 2021-06-06 11:18:01) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par Admin (2021-06-07 15:13:43) : Vous devez demander une rectification des déclarations concernées par cet oubli. Par franck (2021-06-07 17:34:20) : merci beaucoup pour toutes vos informations et aides. (Votre post sera visible sous le commentaire après validation)

|

| Par Cygnol (Date : 2021-06-05 11:49:42) |

Bonjour,

Il y a 5 réaction(s) sur ce commentaire :

Par Cygnol (2021-06-05 15:49:56) : En saisissant les cases 4BE et 4BD, le warning suivant est affiché dans le résumé de la déclaration :

Par Admin (2021-06-07 15:12:39) : C'est normal puisque ces cases (de 4BA à 4BD) ne concernent que le régime réel (la déclaration 2044 est donc obligatoire dans ce cas). Par Cygnol (2021-06-07 20:10:00) : Je ne suis pas sûre de saisir votre réponse. La case 4BE concerne le micro foncier et non pas le réel.

Par Admin (2021-06-08 16:36:50) : En effet, la case 4BE n'est pas compatible avec les cases "Régime réel" (de 4BA à 4BD). Par Cygnol (2021-06-13 15:56:24) : Merci pour votre réponse (Votre post sera visible sous le commentaire après validation)

|

| Par Alex (Date : 2021-05-24 15:10:40) |

Bonjour,

Il y a 11 réaction(s) sur ce commentaire :

Par Pierre (2021-05-24 21:28:16) : Bonjour, Je constate effectivement la même chose. Je pensais plutot diminuer la 4BA du montant du déficit.

Par LUDOVIC (2021-05-24 22:07:49) : J'ai exactement le même problème et ne sais que faire...mais je pense qu'il ne faut pas toucher au calcul automatique.

Par Pat (2021-05-25 19:54:58) : Bonjour,

Par LUDOVIC (2021-05-25 21:23:06) : Bonsoir,

Par TAD85 (2021-05-26 21:47:31) : Remplissez simplement 4BA et 4BD avec vos revenus et déficits imputables, le calcul du montant imposé se fera automatiquement sur l'avis d'imposition !

Par Admin (2021-05-28 17:16:27) : Alex, les résultats de la déclaration 2044 sont en effet reportés sur la déclaration principale 2042 :

Par Alex (2021-05-29 16:40:02) : Merci Admin. Mais justement le revenu imposable ne change pas et l'impôt reste le même que j'utilise ou non le déficit antérieur. C'est bien là mon point. Le calcul de l'impot étant fourni en fin de déclaration, on peut voir à ce moment qu'il ne change pas. Par Seb (2021-05-31 01:31:59) : Bonjour, je viens de me prendre la tête quelques heures sur le même point. Avez vous pu obtenir des éléments de réponse ? L'utilisation du déficit antérieur est-il calculé automatiquement, que l'on remplisse ou non la colonne B ? Merci par avance Par MonMon (2021-06-01 10:12:51) : Bonjour à tous, j'ai peut-être un élément de réponse. Le bénéfice restant après déduction du déficit reste assujetti aux prélèvements sociaux (17.2 %). C'est ce que qui explique qu'il reste quelque chose à payer dans mon cas. Par Alex (2021-06-01 14:51:59) : Réponse des impôts et du coup mentionné par TAD85. C'est automatique ! Rien à faire. Colonnes A / B / C ne servent pas. Juste pour garder en tête.

Par Jlouis (2022-05-19 10:33:36) : J'ai fait des travaux en 2020 sur un IDR de 81000 ? et en 2021 de 75000 ?. Dans ma declaration de 2021 apparait un deficit foncier de 83642 ce qui entraine la reduction de 10700 du revenu global, le deficit reporté est de 72942. Sur la declaration de 2022 le deficit cumule est de 145554. Or je suis etonne que la reduction de 10700 s'applique à nouveau sur le revenu global et vient baisser le deficit reporté dans le calcul automatique. Quelle en est l'explication? Merci (Votre post sera visible sous le commentaire après validation)

|

| Par KEVIN (Date : 2021-05-07 21:25:03) |

Help!

Il y a 9 réaction(s) sur ce commentaire :

Par Admin (2021-05-11 16:29:47) : Tout simplement parce que les déficits antérieurs ne sont déductibles que des revenus fonciers (pas d'imputation possible sur le revenu global).

Par Kevin (2021-05-11 23:09:17) : Merci de votre réponse néanmoins, si le site économie.gouv.fr il est bien précisé que l'excédent de déficit foncier est bien déductible du revenu global pendant 6 ans et des revenus fonciers pendant 10 ans (note de début 2021) c'est pour cela que je ne comprend pas pourquoi je ne peut pas déduire ce report de l'année dernière sur mon revenu global ?

Par STEPH (2021-05-13 11:51:36) : BONJOUR KEVIN

Par Kevin (2021-05-14 12:59:42) : Non toujours pas résolu le problème malheureusement Par Admin (2021-05-17 11:19:15) : Le report déductible du revenu global les 6 années suivantes ne concerne que la part du déficit n'ayant pas pu être déduite car le revenu global était inférieur à 10 700 €.

Par Bernard 57 (2021-05-19 12:08:14) : Bonjour Kevin. Suis dans le même cas. Avez vous trouver la réponse .

Par aurelie (2021-05-20 14:20:17) : Bonjour

Par Mag (2021-05-24 13:12:18) : Même cas, que j'utilise ou non le déficit foncier (colonne C diminuée), le revenu foncier et le revenu global ne change pas. Le calcul d'impôt est toujours le même.

Par KEVIN (2021-05-28 14:04:50) : Bonjour, après renseignements pris chez notaire, comptable et centre d'appel des impôts, il s'avère que je ne peux déduire mon déficit que sur mes revenus foncier comme expliqué par l'administrateur.

(Votre post sera visible sous le commentaire après validation)

|

| Par Remil (Date : 2021-04-22 15:16:21) |

Bonjour,

|

| Par PMW (Date : 2021-04-20 07:51:40) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Mag (2021-05-24 13:16:48) : Même problème.

(Votre post sera visible sous le commentaire après validation)

|

| Par Etienne06 (Date : 2021-04-19 18:32:59) |

Bonjour,

|

| Par T massy (Date : 2021-04-15 15:44:33) |

Bonjour ,

|

| Par Zoe (Date : 2021-04-15 11:41:05) |

Bonjour, ma mère est décédé en mars, des travaux on été effectué dans la maison qui n à été loué que 5 mois en 2020,, je suis là seule héritière, je laisse le bien en location qu advient il du déficit foncier ?

Il y a 1 réaction(s) sur ce commentaire :

Par Juriste Jr (2021-05-29 11:06:15) : Bonjour, l'impôt sur le revenu revêt un caractère personnel.

(Votre post sera visible sous le commentaire après validation)

|

| Par patrice37400 (Date : 2021-01-22 19:46:24) |

Qui peut me renseigner

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2021-01-25 16:16:10) : En l'absence de revenus fonciers, le déficit antérieur ne peut être déduit : il sera donc perdu si vous n'avez pas de revenu foncier les 10 années suivantes. (Votre post sera visible sous le commentaire après validation)

|

| Par Fabio72 (Date : 2020-09-14 16:58:21) |

Bonjour,

Il y a 3 réaction(s) sur ce commentaire :

Par Admin (2020-09-15 11:59:52) : Le déficit foncier est imputé sur le revenu net global.

Par Fabio72 (2020-09-15 15:47:43) : Merci de votre retour!

Par Admin (2020-09-17 10:46:38) : Le déficit foncier est le résultat de votre déclaration de revenus fonciers 2044 (régime réel) : vous devez reporter ce résultat sur la déclaration 2042 en case 4BC (cadre 4).

(Votre post sera visible sous le commentaire après validation)

|

| Par cc62 (Date : 2020-05-29 11:27:19) |

Bonjour, j'ai un déficit antérieur de 2018 non imputé; je souhaite l'imputer sur ma déclaration cette année mais ayant fait des travaux je n'ai qu'un bénéfice de 69euros sur ma location de maison et ma location s'est arrêtée le 1er septembre 2019; ce déficit est il bénéfique pour moi ou vais-je devoir le redonner à l'administration puisque ma location de 3 ans n'a pas atteint jusque fin décembre ?

|

| Par Marion (Date : 2020-05-15 19:25:29) |

Bonjour

|

| Par Tophe44 (Date : 2020-05-08 15:41:31) |

Bonjour, jusque là je faisais une 2044S. 9 années ayant passé en amortissement de notre appartement de robien recentré je souhaite simuler une 2044 ou micro foncier. Sur la 2044 j'arrive à un bénéfice foncier de 2115 €, comme j'ai des déficits fonciers antérieurs qui me permettent d'effacer le bénéfice je souhaite les utiliser. Je remplis le cadre 450 colonnes A et B dans ce sens mais je retrouve au final sur ma 2042 un bénéfice de 2115 € sans voir apparaitre le déficit que je souhaite imputer. Pouvez vous m'aider à y voir clair. Merci

Il y a 1 réaction(s) sur ce commentaire :

Par Damien Lefévrier (2020-05-09 14:03:21) : Bonjour,

(Votre post sera visible sous le commentaire après validation)

|

| Par AdminAngel (Date : 2020-05-01 11:54:50) |

Bonjour,

Il y a 3 réaction(s) sur ce commentaire :

Par Admin (2020-05-03 18:29:39) : Les déficits antérieurs ne sont reportables que pendant 10 ans. Ainsi si le déficit a été généré en 2008, la part non déduite est perdue à compter de 2019. Par AdminAngel (2020-05-11 11:11:13) : Merci, mais il reste plus de 56 000 € encore a imputer, meme selon le document pré-rempli... Par Admin (2020-05-11 15:08:40) : En 2020, vous ne pouvez déduire sur le revenu foncier de 2019 que les déficits générés après 2008. (Votre post sera visible sous le commentaire après validation)

|

| Par Xav (Date : 2020-01-05 18:14:36) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par Admin (2020-01-07 11:51:47) : Bien sûr que non ! Vous ne pouvez déduire uniquement les charges supportées pendant la période de location. Par Xav (2020-01-08 22:20:25) : Merci pour votre réponse claire. (Votre post sera visible sous le commentaire après validation)

|

| Par Jaf (Date : 2019-10-03 20:02:26) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par Admin (2019-10-04 11:57:43) : Dans le dernier exemple, nous sommes en présence d'un déficit foncier : par conséquent, aucun déficit antérieur ne peut être déduit (car pas de bénéfice en 2018).

Par raf231 (2020-06-06 10:02:53) : bonjour, sur le dernier exemple (déficit de 6000?) :

(Votre post sera visible sous le commentaire après validation)

|

| Par hellodoc (Date : 2019-05-29 09:54:47) |

Bonjour

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-05-31 09:40:57) : Cette case correspond au déficit foncier de l'année d'imposition (2015 dans l'exemple) à reporter (case 4BB de la déclaration 2042).

(Votre post sera visible sous le commentaire après validation)

|

| Par Lolo (Date : 2019-05-24 08:49:22) |

Bonjour

Il y a 2 réaction(s) sur ce commentaire :

Par Micke (2019-05-24 12:48:51) : Bonjour, j'ai exactement la même question. Est-il obligatoire d'imputer un déficit antérieur dans le cadre d'un bénéfice foncier sur 2018 ? Le but est de pouvoir utiliser ce déficit en dehors de l'année blanche. Merci Par Admin (2019-05-25 14:28:58) : Vous n'avez pas le choix : cela se fait automatiquement par l'administration fiscale puisque les déficits antérieurs sont inscrits sur la déclaration 2042 en case 4BD et et le bénéfice en case 4BA. (Votre post sera visible sous le commentaire après validation)

|

| Par ABC (Date : 2019-05-20 23:18:26) |

Merci.. j'ai fait le poly.. mais sans votre aide je n'aurais vraiment pas compris grand chose à ce petit système.

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-05-22 16:59:45) : Merci, ravi que l'explication ait été claire pour vous. (Votre post sera visible sous le commentaire après validation)

|

| Par Sebastien C (Date : 2019-05-20 09:44:38) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Jack (2019-05-22 11:54:53) : C'est pas à la carte ! vous avez pas le choix, vous êtes obligé de déclarer en 2018 (Votre post sera visible sous le commentaire après validation)

|

| Par Leyodelyon (Date : 2018-10-17 12:10:29) |

Bonjour,

Il y a 5 réaction(s) sur ce commentaire :

Par Admin (2018-10-19 11:37:33) : Oui. Le résultat foncier (bénéfice ou déficit) n'influe pas sur votre engagement : le régime réel est obligatoire pendant 3 ans lorsque vous renoncez au micro-foncier pour le régime réel. Par Leyodelyon (2018-10-20 17:40:39) : Bonjour,

Par Admin (2018-10-22 16:12:06) : Si vous faites une déclaration 2044, vous êtes en régime réel (et en micro-foncier).

Par Leyodelyon (2018-10-24 21:25:24) : Merci pour votre réponse.

Par Admin (2018-10-25 18:12:55) : Si vous ne bénéficiez plus d'aucun régime particulier (amortissement ou autre), vous déclarez vos revenus fonciers sur la déclaration 2044 classique. (Votre post sera visible sous le commentaire après validation)

|

| Par Fabmaster124 (Date : 2018-06-30 12:18:27) |

Bonjour,

|

| Par David (Date : 2018-05-08 16:29:07) |

Dans le cas ou on a des déficits antérieurs et on se trouve en situation de Benefice , est on obligé d'imputer le déficit antérieur ou on peux le garder pour les années suivants?

Il y a 2 réaction(s) sur ce commentaire :

Par Admin (2018-05-08 23:59:45) : Oui vous êtes obligé d'imputer les déficits antérieurs sur le bénéficie annuel. Par kelo (2018-05-10 16:58:19) : Bonjour dans le cas de l'imputation d'une partie du déficit antérieur sur le bénéfice foncier 2017 -invest scellier- cela m' obligera t il à respecter la règle de location jusqu'au 31 décembre de la troisième année qui suit l'imputation?

(Votre post sera visible sous le commentaire après validation)

|

| Par Kriss 5177 (Date : 2018-04-30 18:14:03) |

Bonjour j ai loué mon appartement pendant 3 ans de 2014 à février 2017 . Pendant ses trois ans j ai fait les frais réel en foncier . Et j étais déficitaire . Maintenant j ai vendu mon appartement comment dois je remplir ma déclaration car l appartement étais encore louer sur deux mois pouvez vous m aider |

| Par LLOULOUTTES (Date : 2017-05-25 16:29:28) |

Veuillez m'excuser car, je pense que je me suis plantée en empiètant dans le message de Ryukko. Je vous repasse celui-ci en espérant obtenir une réponse dès possibilité :

Il y a 6 réaction(s) sur ce commentaire :

Par Admin (2017-05-25 18:08:03) : La déduction des déficits fonciers n'est possible que si vous vous engagez à louer le bien les 3 années suivantes. Si ce n'est pas le cas, la déduction est remise en cause et l'impôt des années concernées est recalculé en intégrant les déficits déduits. Par Marluma (2017-05-26 11:18:02) : Bonjour

Par marluma (2017-05-26 11:20:06) : Bonjour

Par Admin (2017-05-26 18:23:08) : Vous parlez ici de la réduction d'impôt Scellier.

Par AB 78 (2017-05-28 22:57:39) : bonsoir,

Par marluma (2017-05-28 23:17:24) : Pour Admin,

(Votre post sera visible sous le commentaire après validation)

|

| Par Ryukko (Date : 2017-05-19 17:10:50) |

Bonjour, J'ai acheté un appartement en 2015. Dans lequel il y avait un locataire. J'ai fait 50000? de travaux.

|

| Par Melissa (Date : 2017-04-19 21:39:35) |

Bonsoir,

|

| Par MARGOT (Date : 2017-03-30 09:59:15) |

J AIMERAIS SAVOIR COMMENT CA SE PASSERA EN 2018 : AURA T ON LE DROIT DE REPORTER LES DEFICITS RESTANTS SANS COMPTER LES TRAVAUX ET CHARGES ? JE NE COMPRENDS PAS TROP COMMENT CA SERA. D'ailleurs pas très juste de compter 150% des travaux et charges en 2017 et 50% en 2018 ?

Il y a 1 réaction(s) sur ce commentaire :

Par Renand (2017-05-19 17:16:59) : Bonjour,

(Votre post sera visible sous le commentaire après validation)

|

| Par Pierre Alain (Date : 2017-01-10 19:23:08) |

Bonjour,

|

| Par Antoine (Date : 2016-09-29 12:49:55) |

Bonjour,

|

| Par enzo (Date : 2016-08-30 14:54:27) |

J'ai acheté une maison en 2012 et fait des travaux. Or je n'ai loué qu'en 2013. Par conséquent j'ai déclaré ces travaux sur le foncier de 2013 puisqu'avant je n'avais pas de loyers. Les impots refusent de prendre en compte le montant des travaux qui sont de 11 000 euros |

| Par Wil (Date : 2016-06-02 18:10:08) |

Merci pour tous vos commentaires, moi par contre je cherche toujours la case pour inscrire le montant de la réduction d'impôts qui figure sur un tableau de mon avis d'impots 2015

|

| Par Dom (Date : 2016-05-31 16:42:32) |

Bonjour,

|

| Par Molson (Date : 2016-05-31 11:53:13) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Twix (2018-08-19 12:42:37) : Bonjour,

(Votre post sera visible sous le commentaire après validation)

|

| Par prodj (Date : 2016-05-27 15:21:12) |

Bonjour

Il y a 1 réaction(s) sur ce commentaire :

Par lpc (2018-05-13 15:42:07) : J'étais dans le même cas. Mais à présent, j'ai un déficit foncier inférieur à 10700, je pensais donc utiliser une partie du déficit antérieur pour aller jusqu'aux 10700e. J'imagine que je n'en ai pas le droit. Finalement, pour pouvoir utiliser le déficit antérieur, il faudrait que je ne déclare rien en 220 et 250 pour être en bénéfice : pas très cool tout cela. (Votre post sera visible sous le commentaire après validation)

|

| Par VHER (Date : 2016-05-21 09:21:42) |

Bonjour,

|

| Par Korben (Date : 2016-05-16 17:22:53) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par Korben (2016-05-18 23:55:58) : Bonjour,

Par PhilQ (2016-05-23 16:16:56) : bonjour; si mon déficit cette année n'est plus que de -171 euros, puis-je utiliser les déficits antérieurs non encore imputés à concurrence de 10700 euros ?

(Votre post sera visible sous le commentaire après validation)

|

| Par Isa (Date : 2016-05-14 20:01:53) |

Bonjour

Il y a 1 réaction(s) sur ce commentaire :

Par Isa (2016-05-17 21:04:14) : Merci pour votre réponse.

(Votre post sera visible sous le commentaire après validation)

|

| Par Sabrina (Date : 2016-05-09 21:12:39) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par Sabrina (2016-05-10 21:11:32) : Bonsoir, Merci beaucoup pour votre réponse rapide, mais je n'ai pas tout compris.

Par Sabrina (2016-05-12 22:19:06) : J'ai parfaitement compris que comme la maison n'était plus louée avant la vente, je ne pas déduire de déficit et que la déduction du déficit 2014 sur le revenu global pourrait être remise en cause, mais du coup je suis perdue et je ne sais pas comment remplir ma déclaration

(Votre post sera visible sous le commentaire après validation)

|

| Par Jack (Date : 2016-05-05 19:16:49) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par Jack (2016-05-11 00:05:19) : Bonjour,

Par Jack (2016-05-13 15:29:59) : Merci pour votre réponse.

(Votre post sera visible sous le commentaire après validation)

|

| Par (Date : 2016-05-04 12:17:46) |

Bonjour,

|

| Par Carpediem28 (Date : 2016-05-01 21:43:04) |

Bonjour

Il y a 6 réaction(s) sur ce commentaire :

Par RG (2016-05-08 19:22:57) : Bonsoir,

Par Alcofribas (2016-05-09 08:46:04) : Bonjour,

Par Alcofribas (2016-05-09 20:19:44) : Bonsoir,

Par Haguenau (2016-05-11 15:10:05) : Bonjour, même problématique pour moi.

Par bdx (2016-05-14 21:44:10) : Bonjour,

Par Birgit (2017-04-15 16:47:41) : Non, les réponses ne sont pas claires. C'est simple, nous demandons tous la même chose: lorsque nous rencontrons pour la première fois un bénéfice foncier , nous allons donc chercher dans les déficits antérieurs , pour mettre à zéro ce bénéfice , mais nous ne comprenons pas pourquoi le bénéfice ne se met pas automatiquement à zéro et fait baisser notre impôt puisque nous n'avons plus de bénéfice.... la question est simple sur le papier mais les réponses simples difficiles à obtenir.... nous n'allons pas attendre que les impôts nous donnent la somme de l'impôt final, puisque le logiciel doit nous le calculer.... alors, quelle est la reponse des spécialistes? Comment sur la dernière feuille de calcul de l'impôt, le bénéfice va t il se trouver à zéro? le déficit antérieur baissé et le vrai impôt calculé? Merci (Votre post sera visible sous le commentaire après validation)

|

| Par Carole (Date : 2016-04-28 11:36:28) |

Autre question : j'ai compris qu'il n'y avait pas de déficit antérieur restant à imputer si le déficit foncier est inférieur à 10700 euros mais en ce qui concerne les intérêts d'emprunts on pourrait le faire s'ils sont supérieurs au bénéfice.

|

| Par Carole (Date : 2016-04-28 11:12:09) |

Si j'ai bien suivi, tant qu'il n'y a pas de bénéfice foncier, on ne peut utiliser les déficits antérieurs restant à imputer ; or ceux-ci ne sont valables que 10 ans, dans mon cas de figure je vais perdre les premiers puisqu'au bout de 9 ans je n'ai toujours pas de bénéfice foncier...

|

| Par Valsnbx (Date : 2016-04-11 15:27:59) |

Bonjour,

|

| Par MT59 (Date : 2016-03-15 16:38:16) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par MT59 (2016-03-16 15:30:03) : Merci beaucoup pour ce précieux conseil! Par Birgit (2017-04-15 16:50:43) : Oui la reponse est bonne mais sur le papier, on arrive pas à ce que le bénéfice ressort nul en dernière page, apres avoir fait fondre le déficit antérieur imputé de cette somme de bénefice? expliquez nous comment celà va apparaître ... (Votre post sera visible sous le commentaire après validation)

|

| Par Catherine (Date : 2016-01-08 14:12:53) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par Catherine (2016-01-11 10:38:10) : Bonjour,

Par Catherine (2016-01-12 09:03:53) : oui - merci ! (Votre post sera visible sous le commentaire après validation)

|

Sujets relatifs :

Remplir une déclaration 2044 si les revenus fonciers sont soumis au régime réel

Déclarer ses revenus fonciers quand on détient des parts de sociétés immobilières ou FIP

Dispositifs spécifiques éventuels de chaque propriété (Besson, Borloo), nom du locataire, date d'acquisition et adresse.

Tous les revenus fonciers à inclure dans la déclaration 2044 : loyers et recettes diverses.

Les frais d'administration, de gestion et les primes d'assurances sont déductibles du revenu foncier.

Les dépenses de travaux d'entretien, de réparation et d'amélioration sont déductibles du revenu foncier.

D'autres dépenses sont également déductibles du revenu foncier : les impôts, certaines charges non récupérées, etc.

Sous conditions, certains régimes permettent de bénéficier d'une déduction supplémentaire.

Déduction des provisions et régularisation des charges pour les bailleurs en copropriété

Somme des frais et charges déductibles sur la déclaration de revenus fonciers 2044

Les intérêts d'emprunts sont déductibles du revenu global ou des revenus fonciers selon leur montant.

Calcul des revenus fonciers imposables et du résultat foncier (bénéfice ou déficit)

Déficit foncier imputable selon le montant des intérêts d'emprunt. Calcul du résultat foncier

L'imputation des déficits fonciers est remise en cause en cas de fin de location.

Imposition des revenus fonciers au régime réel

Parts de sociétés immobilières ou FPI / CADRE 110

Caractéristiques des propriétés / CADRE 200

Recettes foncières / CADRE 210

Frais de gestion et d'assurances / CADRE 220

Dépenses de travaux déductibles / LIGNE 224

Les autres charges déductibles / CADRE 220

Régimes particuliers et déductions spécifiques

Total des frais et charges déductibles/ LIGNE 240

Intérêts d'emprunts / LIGNE 250

Le résultat foncier / CADRE 260

Le résultat foncier et l'imputation du déficit / PAGE 4

|

|

Déficits antérieurs restant à imputer / CADRE 450

Déficits antérieurs restant à imputer / CADRE 450