Impôts > Déclarer ses revenus > Comment déclarer des revenus exceptionnels ?

Comment déclarer des revenus exceptionnels ?

Les revenus exceptionnels sont des revenus occasionnels, qui n'ont pas vocation à être répétés chaque année.

Exemples de revenus exceptionnels

- les indemnités de départ à la retraite ;

- les primes de départ volontaire en retraite / préretraite ;

- les indemnités de licenciement ;

- la prime de mobilité professionnelle ;

- les revenus agricoles exceptionnels ;

- le versement d'un PERP de faible montant.

Les revenus taxés à un taux proportionnel comme les plus-values et les revenus bénéficiant de régimes spécifiques de quotient ou d'étalement comme les plus-values professionnelles à court terme ne sont pas considérés comme des revenus exceptionnels.

Les revenus différés sont des revenus perçus en 2021 mais qui correspondent à des sommes dues les années précédentes :

- rappels de salaires, traitements ou pensions ;

- arriérés de loyers perçus en une seule fois ;

- participation aux bénéfices de plusieurs années perçue par les salariés.

Les primes de fin d'année ou solde au titre de l'année précédente perçu en début d'année suivante ne constituent pas des revenus différés.

Déclaration du montant net imposable

Comme pour les autres revenus, vous devez déclarer le montant net du revenu exceptionnel. Cela n'est pas toujours facile si vous ne disposez pas d'un document mentionnant le montant exact du revenu net imposable car le montant net varie selon votre statut et de la nature du revenu.

Imposition des revenus exceptionnels ou différés

Vous avez perçu des revenus exceptionnels ou différés et vous ne souhaitez pas alourdir votre impôt l'année de leur perception : ils peuvent être imposés suivant le système du quotient.

Jusqu'en 2019, certains revenus peuvent être imposés au choix suivant le système du quotient OU suivant le système d'étalement :

- les indemnités de départ volontaire en retraite ou mise à la retraite ;

- le Compte Epargne Temps (CET) versé sur un PERCO ou PEE.

A compter des revenus perçus en 2020, TOUS les revenus exceptionnels ne pourront bénéficier que du système du quotient : l'étalement est supprimé.

Imposition suivant le système du quotient

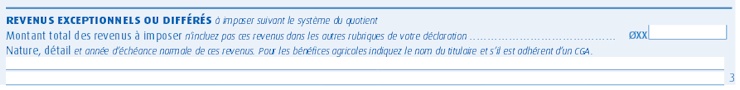

Pour que les revenus exceptionnels ou différés soient imposés suivant le système du quotient, il suffit de les inscrire dans le cadre correspondant en bas de la page 3 de la déclaration de revenus n° 2042 (case ØXX). Il ne faut pas les inscrire ailleurs.

Le système du quotient consiste à ajouter une part des revenus exceptionnels (selon le coefficient) au revenu total imposable, et d'ajouter ensuite à l'impôt de base le supplément d'impôt multiplié par le coefficient. Ce coefficient dépend de la nature des revenus : le mode de calcul diffère selon s'il s'agit de revenus exceptionnels ou de revenus différés.

Pour des revenus exceptionnels :

Le coefficient est toujours 4.

Par conséquent, le quart des revenus exceptionnels sont ajoutés aux autres revenus : le supplément d'impôt est multiplié par 4. Le résultat est additionné à l'impôt de base.

Exemple d'imposition de revenus exceptionnels : Vous êtes marié sans enfant. Vos revenus imposables sont de 20 000 € et vous avez perçu une indemnité de départ en retraite de 10 000 €.

- Impôt de base sans la prime exceptionnelle (revenus 20 000 €) : 32 €

- Impôt avec 1/4 de la prime (revenus 20 000 + 2 500 = 22 500 €) : 218 €

- Supplément d'impôt : 218 - 32 = 186 €

- Supplément d'impôt final : 186 x 4 = 744 €

- Impôt final : 32 + 744 = 776 €

Sans le système du quotient, l'impôt final (avec 30 000 € de revenus imposables) aurait été de 1 046 € (soit 270 € de plus).

L'avantage est ici net car on change de tranches d'imposition. Si on reste dans la même tranche (TMI), l'effet est nul. Dans tous les cas, le système du quotient n'est jamais négatif.

Pour des revenus différés :

Le coefficient est dans ce cas le nombre d'années d'échéance normale augmenté de 1.

Exemple d'imposition de revenus différés : Vous êtes célibataire sans enfant. Vos revenus imposables sont de 30 000 € et vous avez perçu 6 000 € d'arriérés de loyers correspondant aux 2 dernières années. Le coefficient est donc de 3 (2 années d'échéance + 1).

- Impôt de base sans la prime exceptionnelle (revenus 30 000 €) : 2 417 €

- Impôt avec 1/3 de la prime (revenus 30 000 + 2 000 = 32 000 €) : 2 957 €

- Supplément d'impôt : 2 417 - 2 957 = 540 €

- Supplément d'impôt final : 540 x 3 = 1 620 €

- Impôt final : 2 417 + 1 620 = 4 037 €

Dans ce cas, le système du quotient n'est pas plus avantageux que l'imposition classique : l'impôt à payer est le même.

Imposition suivant le système d'étalement

Ce mode d'imposition est supprimé à compter des revenus de 2020.

Toutefois, si l'option a été exercée pour des revenus antérieurs, elle continue de s'appliquer jusqu'à la fin du délai de 4 ans.

Vous pouvez également opter pour le système de l'étalement : l'imposition des revenus exceptionnels est étalée sur 4 ans. Chaque année, vous ajoutez le quart du revenu exceptionnel à vos revenus imposables.

Pour que ce mode d'imposition soit pris en compte, ajoutez le quart de ces revenus aux autres revenus dans la partie "Traitements et salaires".

Cette option est irrévocable et doit être clairement mentionnée sur papier libre ou dans la "mention expresse" de la déclaration en ligne.

Commentaires

| Par humara1418 (Date : 2024-04-21 19:06:08) |

Pourquoi le site des impôts ne calcul pas le montant de mon impôt quand je remplis la case 00x ?

|

| Par Didier (Date : 2023-05-19 10:21:13) |

Quand j?utilise la case 0XX, en fin de déclaration je n?ai pas le montant de mon impôt. Le site ne fait pas le calcul.

Il y a 2 réaction(s) sur ce commentaire :

Par roro (2023-11-14 18:35:45) : 6000 euroimposition Par humara1418 (2024-04-21 19:04:33) : pourquoi le site des impôts ne calcul pas le montant de mon impôt quand je remplis la case 00x ?

(Votre post sera visible sous le commentaire après validation)

|

| Par Patricia (Date : 2023-05-17 18:24:22) |

Bonjour, Comment retrouver le montant net imposable d'une indemnité de départ à la retraite qui est incluse dans le bulletin, afin de pouvoir déclarer le montant dans les revenus exceptionnels ?

|

| Par Nicolas (Date : 2023-04-30 13:29:16) |

Bonjour

|

| Par Jean (Date : 2023-04-18 19:33:10) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par PEDRO ESTEBAN (2023-04-25 17:23:42) : 'ai reçu des primes exceptionnels a la suite d'une mutation professionnel, dans la case OXX j'ai inscrit le montant mais en parenthèse il est indiqué que c'est revenu ne doivent être reporté nul part, hors ils sont compris dans mon revenu annuel.

(Votre post sera visible sous le commentaire après validation)

|

| Par Guitoune (Date : 2023-01-12 11:23:23) |

Je ne comprends pas.vous dites que l'étalement est supprimé à compter de l'imposition de 2020, et ensuite, vous indiquer qu'on peut opter pour l'étalement ??? |

| Par Philippe (Date : 2022-06-25 19:14:51) |

Bonjour

|

| Par Nvly (Date : 2021-11-13 20:42:20) |

Bonjour,

Il y a 5 réaction(s) sur ce commentaire :

Par Admin (2021-11-18 11:16:42) : Le calcul se fait en 3 étapes :

Par Nvly (2021-11-19 12:02:04) : Bonjour,

Par Nvly (2021-11-19 14:19:08) : Nota: il y a une erreur s'est glissée dans mon texte ci-dessus, merci de lire "euros" au lieu des "?" , SVP! Par Nvly (2021-12-06 13:26:16) : Bonjour, j'attendais votre réponse sur le bon choix, et éventuellement des explications, SVP! Par Nvly (2022-01-04 20:04:43) : Pas capable de donner une réponse? Nul !!! (Votre post sera visible sous le commentaire après validation)

|

| Par Jmg (Date : 2021-06-07 16:55:02) |

J'ai un rappel d'impôt sur les revenus 2018 déclarés en 2019. Il porte sur le quart de ma prime de départ en retraite perçue en 2016 pour laquelle j'ai opté pour l'étalement sur 4 ans. Je l'ai déclarée à la ligne salaires comme pour 2017.

Il y a 2 réaction(s) sur ce commentaire :

Par Admin (2021-06-10 10:49:18) : A priori non puisque vous avez opté pour l'étalement : ainsi vous ajoutez chaque année le quart de la prime à vos revenus imposables. Avez-vous bien précisé cette option sur la déclaration des revenus de 2016 (première déclaration de la prime) ?

Par EtalCIMR (2022-10-19 18:32:32) : J'ai en 2022 le même pb que Jmg en 2021 (a t'il réclamé comme vous le suggérez et gagné?)

(Votre post sera visible sous le commentaire après validation)

|

| Par XavMP (Date : 2021-06-01 12:11:31) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2021-06-03 11:51:18) : Soit vous demandez la rectification de la déclaration concernée si cela est encore possible, soit vous déduisez ce montant directement de vos salaires imposables.

(Votre post sera visible sous le commentaire après validation)

|

| Par barth (Date : 2021-04-10 17:52:15) |

Bonjour

Il y a 1 réaction(s) sur ce commentaire :

Par Pedro (2021-04-26 16:21:15) : prime net (Votre post sera visible sous le commentaire après validation)

|

| Par asdama (Date : 2020-06-03 21:00:38) |

En 2019 le 1/4 se met en salaire 1AJ EN PLUS DU MONTANT EN 1AS POUR PRISE EN COMPTE POUR LE PRELEVAMANT A LA SOURCE

|

| Par PAT (Date : 2020-05-11 13:41:00) |

Sur la déclaration des revenus 2019, où déclarer le quart de nos indemnités de départ retraite perçues en 2017 sachant que j'ai opté en 2017 pour un étalement sur 4 ans pour le couple ? Donc pas imposés au quotient.

Il y a 6 réaction(s) sur ce commentaire :

Par La Parisienne (2020-05-14 19:15:59) : Bonsoir Pat,

Par sting (2020-05-15 09:49:12) : Même problème, si vous avez la réponse merci de la communiquer au plus tôt

Par Leyre (2020-05-23 14:46:28) : Bonjour

Par pistou (2020-05-25 14:22:51) : Même problème : centre des impôts injoignable, impossible cette année d'accéder aux rubriques indiquées pour déclarer le prorata de ma prime retraite perçue en 2017.

Par sissi (2020-05-28 14:48:26) : meme problème j'ai appelé les impots et fait ce qu'ils m'ont dit : aller sur la case des revenus (déclarant ou conjoint selon la situation) en dessous vous avez un petit crayon, cliquez dessus, un pop up va s'ouvrir, renseigner le n°siret de votre ex employeur, le nom de l'entreprise, le montant du quart de votre prime et a montant retenue a la source 0, vous validez et votre revenu sera renseigner avec le montant de votre quart de prime Par Archipel (2020-05-29 13:24:32) : Même problème. Si on suit le raisonnement que les impôts ont dit à Sissi ce n'est pas juste puisqu'on a déjà pris à la source le montant du quart déclaré en 2017 étant donné que le taux de prélèvement a été calculé sur les revenus 2017 (salaires, quart de l'indemnité considérée comme salaire).

(Votre post sera visible sous le commentaire après validation)

|

| Par GP (Date : 2020-05-01 17:13:45) |

Bonjour, J'ai pris ma retraite à l'occasion d'une Rupture Conventionnelle Collective.

Il y a 2 réaction(s) sur ce commentaire :

Par Admin (2020-05-03 18:39:53) : Seule la part du CET au-delà du 10e jour peut être considérée comme revenu exceptionnel.

Par GP (2020-05-08 16:40:26) : Merci. ( Que Bercy vous entende! ; ) (Votre post sera visible sous le commentaire après validation)

|

| Par NINA (Date : 2020-04-29 22:10:36) |

Bonsoir,

Il y a 2 réaction(s) sur ce commentaire :

Par Phil (2020-05-04 16:15:02) : Bonjour,

Par NINA (2020-05-05 19:40:37) : Bonsoir,

(Votre post sera visible sous le commentaire après validation)

|

| Par cherche 0xx (Date : 2020-04-27 16:36:40) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par cherche 0xx (2020-04-27 16:44:45) : TROUVé

(Votre post sera visible sous le commentaire après validation)

|

| Par toto (Date : 2020-04-07 15:42:25) |

Bonjour, je suis fonctionnaire j'ai reçu un arriérée de 4ans du supplément familial sur mon salaire

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2020-04-09 18:36:12) : Vous pouvez bénéficier du système du quotient (case 0XX) puisque ce sont des revenus différés. (Votre post sera visible sous le commentaire après validation)

|

| Par Abdf (Date : 2019-12-15 12:37:19) |

Bonjour

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-12-17 11:27:40) : Quelle est la nature exacte de ce bonus ? Prime ? Intéressement ou Participation ? (Votre post sera visible sous le commentaire après validation)

|

| Par Bernard (Date : 2019-11-21 20:04:54) |

Bonsoir, A la retraite si j'occupe un emploi très partiel devrais-je déclarer l'ensemble des revenus de cet emploi ? Un forfait, parait-il de 7000 €,existerait et non soumis à l'impôt ?

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-11-22 18:52:20) : Vos salaires seront imposés en totalité, après abattement de 10 %, comme tous les salariés (le statut de retraité ne vous donne pas droit à un régime spécifique). (Votre post sera visible sous le commentaire après validation)

|

| Par Rachel (Date : 2019-11-07 17:03:02) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-11-08 10:06:17) : Les indemnités de rupture conventionnelle sont exonérées dans les mêmes proportions que les indemnités de licenciement.

(Votre post sera visible sous le commentaire après validation)

|

| Par RICCIO 21/10/2019 (Date : 2019-10-21 14:23:13) |

BONJOUR

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-10-23 12:20:56) : Tout revenu imposable est pris en compte dans le revenu fiscal de référence (RFR). Par conséquent, si vous avez perçu des revenus supplémentaires, il est normal que votre RFR ait augmenté, ce qui peut en effet avoir un impact sur votre taxe d'habitation. (Votre post sera visible sous le commentaire après validation)

|

| Par Cri-cri (Date : 2019-10-13 11:20:13) |

J'avais cotisé, dans un délai très court, une retraite complémentaire il y a plus de 50 ans. Je viens de recevoir de cet organisme 1.775 € en solde de tout compte. Je m'aperçois que le prélèvement à la source n'a pas été retiré.

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-10-14 11:47:41) : Vous la déclarerez sur la prochaine déclaration de revenus (en avril-mai 2020). (Votre post sera visible sous le commentaire après validation)

|

| Par cordial69 (Date : 2019-10-04 19:42:55) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par cordial69 (2019-10-09 12:07:19) : A mon avis l'option pour le quotient est possible

Par Admin (2019-10-09 17:57:13) : En effet, cela est possible. Je n'étais pas au courant de ce point particulier, merci pour l'information. (Votre post sera visible sous le commentaire après validation)

|

| Par thierry , (Date : 2019-10-04 14:33:22) |

Bonjour, je voudrais savoir a combien on est imposé pour une prime idv (prime indemnites de depart) merci

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-10-07 11:09:58) : La prime de départ à la retraite est imposée en totalité. Le taux d'imposition dépend de vos autres revenus (qui détermineront la tranche d'imposition).

(Votre post sera visible sous le commentaire après validation)

|

| Par LuluManu (Date : 2019-09-02 14:24:59) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-09-04 14:57:39) : Non l'indemnité de licenciement n'est pas imposable (sauf une partie en cas de dépassement du seuil légal). (Votre post sera visible sous le commentaire après validation)

|

| Par Jeanne (Date : 2019-06-27 11:26:50) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-06-28 12:26:14) : Les droits d'auteur peuvent être déclarés en "Traitements et salaires" (seulement s'ils sont versées en totalité par un éditeur) ou en BNC.

(Votre post sera visible sous le commentaire après validation)

|

| Par cfevre (Date : 2019-06-03 15:05:09) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par Xavier (2019-06-05 10:59:05) : Oui c'est un revenu exceptionnel Par cfevre (2019-06-05 17:06:41) : Bonjour, merci pour votre réponse, pourriez vous me donner la source de votre réponse ''oui c'est un revenu exceptionnel'' car je cherche depuis 2 semaines et je n'ai rien trouvé.

(Votre post sera visible sous le commentaire après validation)

|

| Par AIBA (Date : 2019-05-16 15:07:14) |

Comment étaler une indemnité de départ en retraite perçue en 2019 (départ en retraite prévu fin juin 2019) ? Va-elle être soumise au prélèvement à la source sur son intégralité en 2019, ou bien peut-on demander à l'étaler sur 4 ans, et comment faire ?

Il y a 3 réaction(s) sur ce commentaire :

Par Admin (2019-05-17 19:32:34) : Vous ne pourrez demander l'étalement que sur la déclaration des revenus de 2019 que vous ferez en 2020. Par Pierre_31300 (2019-05-29 08:53:30) : Bonjour Monsieur,bonjour Madame,

Par Admin (2019-06-01 11:12:54) : Etant donné que la prime de départ à la retraite est un revenu entrant dans le champ du prélèvement à a source, ce dernier sera appliqué à la prime : vous serez donc prélevé de 600 €.

(Votre post sera visible sous le commentaire après validation)

|

| Par Bill (Date : 2019-05-10 11:33:37) |

Bonjour j'ai quitté mon employeur en septembre 2018, j'ai donc reçu dans mon solde de tout compte le versement en numéraire de mes rtt, congés payés CET que j'avais Cumulés. Est ce que je dois le déclarer comme un revenu exceptionnel ? Merci pour votre réponse

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-05-12 17:23:54) : Doit seulement être déclarée comme revenu exceptionnel la part des droits CET supérieurs à 10 jours. (Votre post sera visible sous le commentaire après validation)

|

| Par jean Dan (Date : 2019-05-07 10:49:52) |

Bonjour, j'ai perçue en 2017 une prime de départ a la retraite que j'ai déclaré pour un quart en 2018. dois je declarer un autre quart en 2019 ?

Il y a 8 réaction(s) sur ce commentaire :

Par Admin (2019-05-08 22:56:17) : Oui. Vous déclarez un quart chaque année pendant 4 ans (de 2018 à 2021). Par sssssz (2019-05-09 18:56:26) : Sur quelle ligne de la declaration des revenus 2018 doit on reporter le quart de la prime percue en 2017 ? Par pigeon (2019-05-11 06:56:15) : je suis dans le même cas, sur quel ligne doit-on reporter le 1/4 sur la déclaration de 2018, je trouve plusieurs emplacements possible 1AJ, 1AP Par yoyo (2019-05-13 19:50:00) : je suis ds le même cas, pb de ligne:pour un étalement de prime de départ en retraite

Par KIKI (2019-05-15 15:50:56) : JE SUIS DANS LE M¨ME CAS je dois declarer pour la derniere année le solde des revenus rentes retraite que j ai fais sur 4 ans soit 1087e sur quelle ligneje dois le declarer MERCI J hesite entre la ligne AP ET AX Par Admin (2019-05-16 17:17:03) : En cas d'option pour l'étalement, le quart de la prime de départ en retraite doit être inscrit en case 1AJ et en case 1AX.

Par (2019-05-19 17:59:00) : Bonjour Admin,

Par Admin (2019-05-20 10:27:48) : L'extrait que vous citez dit exactement ça : la quart de la prime doit figurer en case 1AJ et en case 1AX.

(Votre post sera visible sous le commentaire après validation)

|

| Par Nono (Date : 2019-05-06 15:30:56) |

Bonjour,

Il y a 3 réaction(s) sur ce commentaire :

Par Admin (2019-05-08 22:44:39) : L'indemnité de départ dans le cadre d'un PSE est totalement exonérée : vous n'avez donc pas à la déclarer. Par Nono (2019-05-09 18:48:32) : Merci pour votre réponse. Par AIBA (2019-05-16 14:57:49) : Et comment étaler une indemnité de départ en retraite perçue en 2019 (départ en retraite prévu fin juin 2019) ? Va-elle être soumise au prélèvement à la source pour son intégralité en 2019, ou bien peut-on demander à l'étaler sur 4 ans, et comment faire ?

(Votre post sera visible sous le commentaire après validation)

|

| Par pepete (Date : 2019-05-02 11:28:27) |

Bonjour, j'ai eu une prime de mariage en 2018. Mon employeur l'a déclaré dans mes revenus, où dois je la déclarer?

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-05-02 22:39:26) : Cette prime constitue en effet un revenu exceptionnel qui doit être déclaré case 1AJ et case 1AX. Elle sera intégrée au revenu fiscal de référence. (Votre post sera visible sous le commentaire après validation)

|

| Par catherine 56 (Date : 2019-04-28 09:36:20) |

Je suis en cumul emploi retraite, donc en février 2018 j'ai perçu une prime de départ à la retraite de mon employeur ainsi qu'une prime d'assiduité qui sont inscrites en brut sur ma fiche de paye et qui sont également comprise dans mon salaire net imposable : j'ai trouvé un simulateur pour déclarer ces primes en net et je les ai notées dans la case OXX et je les ai également soustraites au net imposable et voilà ma question : est ce que j'ai bien fait ???

Il y a 2 réaction(s) sur ce commentaire :

Par Admin (2019-04-29 14:23:45) : Oui. Ces primes constituent un revenu exceptionnel qui peuvent être imposées selon le système du quotient. Si vous optez pour ce mode d'imposition, elles doivent être inscrites uniquement en case OXX. Par catherine 56 (2019-05-06 10:23:09) : merci beaucoup !!! (Votre post sera visible sous le commentaire après validation)

|

| Par Grace (Date : 2019-04-23 15:14:47) |

Bonjour,

Il y a 4 réaction(s) sur ce commentaire :

Par (2019-04-23 21:19:08) : J ai fait ma déclaration en ligne ...la prime de départ a la retraite je veux l étalement sur 4 années j n'ai pas su le faire merci de M informé Par japy10 (2019-04-26 10:50:16) : Bonjour,

Par Admin (2019-04-24 17:00:55) : Grace, oui vous devez déclarer cette prime en revenu exceptionnel (case 1AJ et 1AX).

Par japy10 (2019-05-05 15:00:19) : Merci pour votre réponse. (Votre post sera visible sous le commentaire après validation)

|

| Par Bob (Date : 2019-04-13 22:35:49) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-04-15 14:53:41) : Ce sont des revenus différés. A ce titre, ils peuvent bénéficier du système du quotient (case 0XX). (Votre post sera visible sous le commentaire après validation)

|

| Par Gerard D. (Date : 2019-04-13 18:40:40) |

Bonjour. Suite à un rachat de ma société, j'ai bénéficié d'une prime de rétention versée en 2 fois sur 2 ans (50% en 2017, 50% en 2019). Le 2ème versement est-il considéré comme un revenu exceptionnel ? Merci.

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-04-15 14:44:51) : Oui (comme le premier). (Votre post sera visible sous le commentaire après validation)

|

| Par Chrisreg (Date : 2019-04-11 07:41:59) |

Bonjour, l'indemnité de sujétion géographique est-elle considérée comme exceptionnelle ?

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-04-11 17:28:10) : Oui l'indemnité visant à dédommager le salarié des contraintes liées à son activité professionnelle constitue un revenu exceptionnel (sujétion suite à un changement de résidence notamment).

(Votre post sera visible sous le commentaire après validation)

|

| Par kate (Date : 2019-04-09 23:05:27) |

Bonsoir,j'ai eu une prime exceptionnelle depart retraite mais la case oxx n'est pas inscrite sur la declaration des revenus 2019.je ne pense pas que l'on puisse faire une declaration avec le systeme du quotient.Et meme de l'etalement. Qu'en pensez-vous?Merci

Il y a 2 réaction(s) sur ce commentaire :

Par kate (2019-04-10 21:29:42) : Bonsoir finalement on peut utiliser le systeme du quotient ou de l'etalement en ligne lors de la declaration. Par Admin (2019-04-10 22:20:01) : Je vous le confirme. (Votre post sera visible sous le commentaire après validation)

|

| Par patrick sh (Date : 2019-04-09 20:25:39) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par Valoche (2019-04-10 22:14:49) : La prime de reclassement dans le cadre d'un CSP n'est pas un revenu exceptionnel car pas imposable. Par vanessa33 (2019-05-28 15:37:01) : Bonjour,

(Votre post sera visible sous le commentaire après validation)

|

| Par tepivai (Date : 2019-03-20 18:03:13) |

Bonjour, en 2018 j'ai débloqué mes primes de participations dans le cadre d'une rupture de contrat de travail : est-ce considéré comme revenu exceptionnel en 2019 et dois-je le déclarer sachant que c'est un cas exceptionnel qui est normalement excepté d'impôts ?

Il y a 1 réaction(s) sur ce commentaire :

Par Loulou (2019-03-22 16:00:15) : Ces primes seront bien exonerees vu qu'il y a eu deblocage suite à une rupture du contrat de travail. (Votre post sera visible sous le commentaire après validation)

|

| Par Bedeheme (Date : 2019-03-04 10:48:26) |

Bonjour, je détiens un bien immobilier (local commercial) que j'ai mis en gestion depuis toujours chez un notaire.

Il y a 4 réaction(s) sur ce commentaire :

Par Admin (2019-03-05 17:27:30) : Sur les indemnités perçues en lien avec un bien locatif, le bofip mentionne deux aspects :

Par Bédéhème (2019-03-05 19:13:55) : Merci beaucoup, si je comprends bien... pour ne pas payer d'impôts, j'ai tout intérêt à porter mon différent avec mon notaire devant un juge ? Par Admin (2019-03-06 14:32:55) : Oui pour que cette indemnité ait le caractère de dommages et intérêts non imposables.

Par Bedeheme (2019-03-28 06:22:09) : Les impôts ne veulent rien savoir. Mon indemnité sera imposable (TMI + CSG). C'est quand même une gabegie s'agissant une indemnité qui compense un surplus d'impôt payé pendant 15 ans ! (Votre post sera visible sous le commentaire après validation)

|

| Par Lerso (Date : 2019-01-03 21:02:16) |

J,ai recu un rappel de pension sur 8 annees ,suite a une modification de ma retraite touchant l,allocation de personnes agees qui m,a ete revalorisee ,car mon epouse n,avait ete compte pour le minimum vieillesse de notre couple ayant tous les deux plus de 65 ans je precise qu,elle est sans revenus .....Ma retraite actuelle est passee donc de 803 euros a 1293 pour 2 personnes.....A ce jour ,je n,ai jamais ete impose et au regard de cette somme recus en aout 2018 retroactivement ,je voudrais savoir si je serais impose ...Merci pour voitre reponse

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-01-04 22:06:53) : Probablement car ces revenus constituent des revenus imposables et doivent être déclarés en revenus exceptionnels. (Votre post sera visible sous le commentaire après validation)

|

| Par Seb (Date : 2018-10-22 17:59:09) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-10-23 15:59:07) : Les primes d'intéressement seront considérées comme une revenu exceptionnel en 2018, c'est à dire non incluses dans le CIMR (crédit d'impôt pour effacer l'impôt sur les revenus habituels de 2018). Vous pourrez donc un impôt sur ces primes perçues en 2018. (Votre post sera visible sous le commentaire après validation)

|

| Par BMA78 (Date : 2018-09-05 10:06:24) |

Je ne comprends pas bien comment ajouter un revenu exceptionnel sur la déclaration d'impot si il est inscrit sur la fiche de paie.

|

| Par Scrabble59 (Date : 2018-09-04 23:20:04) |

Bonjour, Suite à un départ en retraite prévu en mai 2019, je vais toucher une prime exceptionnelle sur laquelle j'aurais appliqué le calcul au quotient si on avait conservé l'ancien système. Comment sera t-elle imposée avec l'impôt à la source ? Autre question : est ce que le taux d'imposition baissera automatiquement pour les mois suivants suite à la baisse de revenus ou devrais-je demander moi-même la modification sur le site ? Merci. Cordialement

Il y a 2 réaction(s) sur ce commentaire :

Par bétina (2018-09-05 16:44:46) : je pense que le système du quotient est maintenu et qu'il sera pris en compte à la régularisation en septembre.

Par Scrabble59 (2018-09-05 19:15:49) : Merci de votre réponse. (Votre post sera visible sous le commentaire après validation)

|

| Par Steph (Date : 2018-09-03 20:12:22) |

Bonjour ,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-09-04 17:04:01) : Pour bénéficier du système d'étalement, vous devez demander à rectifier votre déclaration précédente.

(Votre post sera visible sous le commentaire après validation)

|

| Par laelulu (Date : 2018-09-02 14:55:02) |

Mon conjoint a eu droit a une prime suite à sa demande de départ volontaire .

|

| Par Fabienne (Date : 2018-07-12 19:54:51) |

Bonjour,

|

| Par Lco (Date : 2018-05-28 22:16:29) |

Bonjour,

Il y a 3 réaction(s) sur ce commentaire :

Par fanny (2018-05-29 22:08:43) : non ce sont pas des revenus exceptionnels Par Avy (2018-06-12 19:29:52) : Es que les revenus exceptionnel sont-ils applicable aussi pour les professions libérales ? Par Admin (2018-06-13 15:52:50) : Oui mais seuls des revenus particuliers peuvent être mis dans la catégorie revenus exceptionnels. (Votre post sera visible sous le commentaire après validation)

|

| Par Pascal (Date : 2018-05-26 08:35:58) |

Bonjour

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-05-27 19:19:39) : C'est bien cela. (Votre post sera visible sous le commentaire après validation)

|

| Par cécile (Date : 2018-05-24 13:06:32) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par Admin (2018-05-26 15:18:48) : Les revenus déclarés en revenus exceptionnels afin de bénéficier du système du quotient ne doivent être indiqués qu'en case ØXX.

Par RAY (2018-10-15 02:49:38) : Tu ne declares pas les prime puisque ce sont des frais de déplacement pour payer ta caisse maritime etc, quant tu vas revenir avec ton mari de Guyane tu vas manger les pattes rien d´autre, a par si ton mari militaire est officier. (Votre post sera visible sous le commentaire après validation)

|

| Par jlt (Date : 2018-05-20 22:16:21) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par Fij (2018-05-23 23:07:21) : Bsr. Même problème résolu en faisant une recherche (tout au début voire avant la saisie des salaires) de la case 0XX. Le moteur de recherche la trouve et la rajoute sur votre déclaration en ligne, bien visiblement. Bonne suite, bon courage. Pour info, la simulation de l'impôt à payer en fin de saisie ne sera plus visible ni possible. Par Admin (2018-05-24 10:51:41) : Bonne astuce Fij.

(Votre post sera visible sous le commentaire après validation)

|

| Par christa (Date : 2018-05-18 23:54:36) |

Un héritage est-il à déclarer en revenu exceptionnel ou bien( les droits de succession sont déjà réglés)

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-05-20 00:12:48) : Non. Il n'est pas soumis à l'impôt sur le revenu (vous payez uniquement les droits de succession... c'est déjà bien assez !). (Votre post sera visible sous le commentaire après validation)

|

| Par Pierre (Date : 2018-05-15 12:19:53) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par Admin (2018-05-17 18:25:17) : Case ØXX si vous souhaitez imposer cette prime selon le système du quotient. Par Marie51 (2019-02-09 18:45:29) : Bonsoir

(Votre post sera visible sous le commentaire après validation)

|

| Par annie (Date : 2018-05-14 13:04:03) |

Bonjour

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-05-17 18:11:51) : Si vous optez pour le système de quotient, inscrivez la prime en case ØXX de la déclaration 2042.

(Votre post sera visible sous le commentaire après validation)

|

| Par Kathleen (Date : 2018-05-03 21:28:45) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-05-06 11:58:52) : Non ce ne sont pas des revenus exceptionnels. (Votre post sera visible sous le commentaire après validation)

|

| Par Lunch (Date : 2018-04-25 18:25:19) |

Bonjour

Il y a 2 réaction(s) sur ce commentaire :

Par Admin (2018-04-26 19:27:26) : Est considérée comme un revenu exceptionnel : "une gratification supplémentaire perçue par un salarié pour services exceptionnels" (bofip).

Par renan (2018-05-16 21:22:12) : il me semble que les artistes (cinéma et autres, je pense) peuvent étaler sur 4 années quand ils gagnent beaucoup sur une seule année. (Votre post sera visible sous le commentaire après validation)

|

| Par PHIL (Date : 2018-04-21 09:54:16) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-04-23 22:54:15) : Vous déclarez ces revenus sur votre déclaration case ØXX : ils seront imposés selon le système du quotient.

(Votre post sera visible sous le commentaire après validation)

|

| Par GUEMI (Date : 2018-04-15 19:59:12) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-04-16 22:48:49) : Seule la prime peut être considérée comme un revenu exceptionnel. (Votre post sera visible sous le commentaire après validation)

|

| Par mag (Date : 2018-04-14 14:42:14) |

Bonjour

Il y a 5 réaction(s) sur ce commentaire :

Par mag (2018-04-14 15:18:20) : je poursuis ma demande pour la prime CSP... est elle à déclarer ? telle les primes licenciement suite à liquidation judiciaire qui ne sont pas à déclarer...vous me confirmer svp ??

Par mag (2018-04-14 15:21:04) : doit on déclarer les primes de licenciement suite à liquidation judiciaire ???? Par Admin (2018-04-16 21:13:34) : Non la prime de reclassement (qui provient de votre allocation de sécurisation professionnelle) et les indemnités de congés payés ne constituent pas des revenus exceptionnels : ils sont à déclarer case 1AJ (revenus d'activité).

Par vévé24 (2018-05-14 10:46:38) : Je lis bien : "loyers impayés" = revenus différés soumis au système du quotient mais peuvent t'ils bénéficier de l'étalement ?

Par VAL91 (2018-09-05 16:40:51) : Bonjour,

(Votre post sera visible sous le commentaire après validation)

|

| Par Ric (Date : 2018-04-09 23:02:45) |

Bonjour,

Il y a 3 réaction(s) sur ce commentaire :

Par Admin (2018-04-10 21:49:03) : Oui si vous demandez à bénéficier du système du quotient, seul le quart des revenus exceptionnels est ajouté au revenu fiscal de référence.

Par Ric (2018-04-11 20:53:22) : Bonjour,

Par Ric (2018-04-11 20:54:36) : Exceptionnel ou différé en fait (versé en avance...) (Votre post sera visible sous le commentaire après validation)

|

| Par Leold (Date : 2018-04-09 07:11:10) |

Bonjour,

Il y a 3 réaction(s) sur ce commentaire :

Par Admin (2018-04-10 21:40:50) : En effet, il s'agit bien d'un revenu différé. Vous auriez pu demander à bénéficier du système de quotient, ce qui pourrait diminuer votre impôt et le revenu fiscal de référence (pris en compte pour un certain nombre d'aides).

Par Leold (2018-04-17 18:14:13) : Je tiens a vous remercier pour votre réponse.

Par Admin (2018-04-17 22:27:32) : Comme il s'agit d'un revenu différé, le coefficient est de 2 (1 + le nombre d'année de retard, soit 1 dans votre cas).

(Votre post sera visible sous le commentaire après validation)

|

| Par Lili52 (Date : 2018-03-28 19:22:21) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-03-30 11:16:34) : Ces revenus d'activité extra professionnelle sont à déclarer dans la catégorie micro-bic (déclaration annexe 2042 C PRO). (Votre post sera visible sous le commentaire après validation)

|

| Par lograf (Date : 2018-03-28 12:22:51) |

Bonjour ,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-03-30 11:13:33) : A priori vos revenus ne sont pas des revenus exceptionnels mais des revenus d'activité classique, avec simplement une activité plus importante en 2018. (Votre post sera visible sous le commentaire après validation)

|

| Par philippe (Date : 2018-01-13 21:31:04) |

Suite a un sinistre sur mon exploitation agricole je vais percevoir une indemnisation .est ce que celle ci sera prise en compte en tant que revenu exceptionnel au titre du prélèvement a la source sur les revenus

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-01-16 16:34:12) : Non puisqu'il ne s'agit pas d'un revenu mais d'une indemnisation de votre assurance suite à un sinistre. Vous n'avez donc pas à la déclarer. (Votre post sera visible sous le commentaire après validation)

|

| Par bibi (Date : 2017-05-16 14:38:50) |

J'ai perçu l'année dernière une prime d'ancienneté et j'aimerais savoir si je peux la déclarer en revenu exceptionnel afin d'alléger mon échéancier.

|

| Par angie (Date : 2017-05-13 20:59:26) |

Bonjour,je vous écris car je voulais savoir quel montant minimal ai imposable pour une indemnité de rupture conventionnelle car se n'ai vraiment pas clair pour savoir si vous plait.merci d'avance.cordialement |

| Par taxe+ (Date : 2017-05-13 09:54:07) |

Suite à une longue bataille après un Accident de travail, j'ai perçu de la complémentaire obligatoire AG2R une compensation pour perte de salaire (en fonction des indemnités AT de la CPAM). Un montant de 6700 euros m'a été payé en decembre 2016 ( cette rente allouée résulte d'un complément sur 2 années 2015.2016.)Comment déclarer cette somme? Avec mes remerciements anticipés.

|

| Par ness (Date : 2017-05-12 09:19:37) |

Bonjour,

|

| Par biniou (Date : 2017-05-05 17:32:43) |

Bonjour

Il y a 1 réaction(s) sur ce commentaire :

Par Titi (2017-08-25 15:39:54) : Bonjour,

(Votre post sera visible sous le commentaire après validation)

|

| Par S007 (Date : 2017-05-04 12:51:43) |

Bonjour,

|

| Par rescator33 (Date : 2017-05-01 18:58:59) |

Bonjour

Il y a 2 réaction(s) sur ce commentaire :

Par Admin (2017-05-03 17:43:34) : Non. Les indemnités de congés payés versés suite à la rupture du contrat de travail ne constituent pas un revenu exceptionnel. Par @urel (2017-05-22 17:23:40) : Si. les indemnités de congés payés sont considérées comme un revenu exceptionnel. Par contre vous pouvez utiliser le système de quotient pour diminuer votre impôt mais pas celui de l'étalement pour une démission. (Votre post sera visible sous le commentaire après validation)

|

| Par banban (Date : 2017-04-27 21:49:09) |

Bonjour,

|

| Par Cyril (Date : 2017-04-27 15:11:00) |

Bonjour, est-ce qu'une Indemnité compensatrice de congés payés pour congés non-pris (pour cause de licenciement économique), peut-être considérée comme un revenu exceptionnel? Et donc bénéficier du système du quotient?

|

| Par Aryan' (Date : 2017-04-26 17:06:58) |

Je suis fonctionnaire et n'étais pas imposable jusqu là, mais en octobre 2016 mon employeur m'a versé des arriérés relatifs à mon changement de grade et d'échelon aux environs de 4 500? que je qualifie de revenus exceptionnels. Ma question : selon vous, le plus avantageux pour moi serait le système du quotient ou celui de l'étalement? Vous remerciant par avance. |

| Par BENOIT49 (Date : 2017-04-22 11:21:25) |

Bonjour,

|

| Par lolote (Date : 2017-04-20 10:00:58) |

Bonjour,

|

| Par marcaurele (Date : 2017-04-12 19:58:49) |

Je suis en prof libérale aux BNC réels. Suite à maladie j'ai interrompu toute activité en 2016 et suis en ALD. J'avais souscrit il y a une quinzaine d'années un assurance prévoyance que j'ai continué à assumer jusqu'à ce jour; le montant des indemnités journalières pour lesquelles j'avais souscrit et donc des cotisations Madelin que j'assumais correspondait à un volume d'activité de l'époque. Or, à la suite d'un changement d'implantation professionnelle entre autres, mon revenu s'est écroulé depuis 5 années.

|

| Par Tdeuterium (Date : 2017-04-11 19:03:31) |

Bonjour j'ai pris ma retraite en mars 2016 et ai perçu une indemnité de départ en retraite de 18000 nets. Je compte déclarer cette somme selon la méthode du quotient cette année 2017.

Il y a 1 réaction(s) sur ce commentaire :

Par Tdeuterium (2017-04-14 12:15:56) : On peut demander cette modulation quand? Est-ce possible directement sur le site internet gouvernemental?

(Votre post sera visible sous le commentaire après validation)

|

| Par Malomate51 (Date : 2017-03-16 08:25:42) |

Je suis parti en retraite en mars 2016, j'ai toucher une prime de départ de 30000 €. comment faire pour échelonner cette somme sur mes impôts sur 4ans ? merci d'avance

|

| Par franck (Date : 2017-02-17 06:33:03) |

Bonjour

|

| Par Anthony D (Date : 2017-01-30 17:56:56) |

Bonjour,

|

| Par balthazar (Date : 2017-01-30 17:08:50) |

Bonjour,

|

| Par smile (Date : 2017-01-11 16:31:41) |

Bonjour,

|

| Par adam-14 (Date : 2016-12-31 12:58:02) |

Bonjour

Il y a 1 réaction(s) sur ce commentaire :

Par BENOIT49 (2017-04-22 11:31:00) : Bonjour,

(Votre post sera visible sous le commentaire après validation)

|

| Par Noisette (Date : 2016-12-28 19:36:08) |

Bonjour,

|

| Par LEINAD (Date : 2016-12-15 14:44:02) |

Bonjour

|

| Par Flo_2016 (Date : 2016-11-13 10:06:58) |

Bonjour,

|

| Par cirdec (Date : 2016-11-10 22:29:43) |

J'exerçais en temps que libéral jusqu'alors puis pour raisons familiales j'ai débuté un travail en tant que salarié. Aujourd'hui j'aimerai fermer ma structure professionnelle mais j'ai encore 50 000 € sur les comptes pro. Après déduction des prélèvements sociaux je vais me retrouver avec une somme à déterminer mais proche de 38 000? après récupération du capital.

|

| Par Maxouf (Date : 2016-10-12 14:48:26) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par marco.viet (2017-04-10 21:49:58) : j'ai la meme question on me dit que non? Par Guim (2018-08-20 23:56:03) : Même question pour la prime de mariage. (Votre post sera visible sous le commentaire après validation)

|

| Par JUSTME (Date : 2016-09-19 17:17:11) |

Bonjour,

|

| Par Maud (Date : 2016-09-12 16:14:24) |

Bonjour,

|

| Par Esme (Date : 2016-09-03 22:22:56) |

Bonjour. Je souhaite débloquer mon CET à la reprise de mon poste en janvier 2017 (je suis actuellement en congé parental). Devrais-je payer l'impôt sur le revenu sur la liquidation de mon CET sachant que 2017 est une 'année grise'? Est ce considèré comme un revenu exceptionnel ou du salaire (c'est une forme de salaire différé)? Merci pour votre reponse

Il y a 3 réaction(s) sur ce commentaire :

Par Esme (2016-09-08 21:43:40) : Merci pour votre réponse. Par conséquent, si le CET n'alimente pas un PERCO ou PEE, il n'est pas considéré comme un revenu supplémentaire ?

Par bulltrap (2016-09-27 23:47:37) : bonjour, hélas, Bercy a tranché il y a 2/3 jours en annonçant que : la somme tirée de la monétisation d'un CET est en temps normal considéré comme un revenu salarié ordinaire, mais pas en 2017 où elle sera exceptionnellement considérée une rémunération exceptionnelle.

Par nanou (2018-05-02 20:20:19) : Dans le cadre d'un licenciement pour invalidité, mon entreprise a cloturé et payé mon CET. Dans ce cas puis je le déclarer comme revenu exceptionnel ? (Votre post sera visible sous le commentaire après validation)

|

| Par Orel777 (Date : 2016-08-08 14:46:17) |

Bonjour, en mars 2016 j'ai fait une rupture conventionnelle et touché des indemnités. Il faut les déclarer aux impôts mais je ne sais pas dans quelle case mettre le montant. Pouvez-vous m'aider ?

Il y a 2 réaction(s) sur ce commentaire :

Par NATHOU88 (2017-03-16 09:56:38) : Bonjour

Par Cricri (2017-04-14 18:01:56) : Bonjour, je suis dans le meme cas de figure, j'ai béneficié d'indemnites de rupture conventionelle (montant inferieur à la limite d'imposition) et déblocage du pee ; si je comprends bien, je ne dois rien faire figurer sur la feuille d'imposition. Merci par avance

(Votre post sera visible sous le commentaire après validation)

|

| Par ML (Date : 2016-06-08 18:53:22) |

Bonjour,

|

| Par nicolas59130 (Date : 2016-06-02 11:45:22) |

Bonjour,

|

| Par Jipé (Date : 2016-05-30 16:36:49) |

Bonjour

|

| Par Gg69 (Date : 2016-05-28 07:11:31) |

Bonjour,

Il y a 3 réaction(s) sur ce commentaire :

Par gg69 (2016-05-28 18:43:16) : votre réponse n'est pas exacte d'après ce que j'ai lu ci-dessous.

Par loulou45 (2016-06-01 13:13:24) : Bonjour,

Par erwanbkk (2018-04-11 11:31:55) : Il semble que ce point a été clarifié. Voir page 3073 du JO du Sénat du 07/07/2016

(Votre post sera visible sous le commentaire après validation)

|

| Par Yaeladelie (Date : 2016-05-27 13:04:02) |

Bonjour,

|

| Par Laurence (Date : 2016-05-25 23:24:29) |

Bonjour,

Il y a 3 réaction(s) sur ce commentaire :

Par Marle (2016-05-28 20:07:33) : Bonjour Laurence, je suis dans la même situation. Avez-vous réponse à votre question? Merci Par rayray (2017-04-07 08:05:20) : bonjour j ai percu une prime de départ en retaite va t elle apparaitre sur ma declaration 2017 et dans quelle case la déclarer merci Par AutoEntrepreneur (2018-08-23 17:13:36) : BOnjour Laurence,

(Votre post sera visible sous le commentaire après validation)

|

| Par li (Date : 2016-05-14 23:21:07) |

Bonjour,

|

| Par patsi (Date : 2016-05-12 16:50:48) |

Travaillant en nuit dans la fonction publique j'ai reçu une indemnité d'accompagnement pour l'affectation en jour de 3000 €. Cette somme est elle imposable et dans quelle case dois-je la déclarer ? |

| Par Big_Jo (Date : 2016-05-10 16:01:17) |

Bonjour,

|

| Par isab (Date : 2016-05-01 14:08:55) |

J ai declaré l'annee derniere une somme que j avais percu de facon exceptionnelle en ligne XX et j ai beneficié du systeme du quotient.

|

| Par JC1504 (Date : 2016-04-25 20:23:07) |

Bonjour,

|

| Par jltf (Date : 2016-04-25 12:58:17) |

Bonjour , j'ai eu une prime de mutation suite à la fermeture de mon lieu de travail , est ce que je peux l'etaler sur 4 ans ou je dois la payer en une fois

Il y a 1 réaction(s) sur ce commentaire :

Par Ray (2016-04-26 08:42:43) : Bonjour,

(Votre post sera visible sous le commentaire après validation)

|

| Par Jocelyne (Date : 2016-04-23 23:05:22) |

J'ai fait ma demande de départ en retraite (cumul emploi indépendant / retraite) en mars 2015 pour effet au 1er juillet 2015, la partie régime RSI a été payée en 2015, le régime général et complémentaire ont mis plus de temps et m'ont été payés avec effet rétroactif du 1er juillet au 31 décembre 2015 au 1er trimestre 2016, comment dois-je remplir ma déclaration d'impôt ?

Il y a 1 réaction(s) sur ce commentaire :

Par JEAN (2018-02-20 10:06:55) : La déclaration des revenus de l'année 2016 va cumuler

(Votre post sera visible sous le commentaire après validation)

|

| Par Sylvain83 (Date : 2016-04-19 20:45:13) |

J'ai eu en 2015 une prime exceptionnelle de fidélisation de 11 000 euros; la moyenne de mes 3 derniers revenus fiscaux est de 32 500 € (2012-2013-2014) - mon revenu imposable 2015 est de 53 000 € avec cette prime. puis-je bénéficier du calcul au quotient ?

|

| Par terry06 (Date : 2016-04-06 19:15:36) |

Mon fils sans travail joue et a gagné une forte somme 21000 € lors d une competition de golf. Il est doue mais ne veut pas en faire son metier. Doit il le mettre en gain exceptionnel ? Sachant que cette somme depasse largement sa moyenne des trois dernieres annees d'imposition. merci de votre eclairage. cordialement

Il y a 1 réaction(s) sur ce commentaire :

Par gigi6440 (2016-04-15 23:29:06) : J'ai perçu en août 2015, un rappel de retraite de 9280,- euros au titre des années 2013-2014 et 2015. Comment déclarer ces revenus et les étaler sur 3 ans (je bénéficie d'une demi-part sup pour handicap) et suis complètement perdue. Merci de votre aide (Votre post sera visible sous le commentaire après validation)

|

| Par sebalex18 (Date : 2016-04-02 01:28:18) |

Bonsoir,

Il y a 1 réaction(s) sur ce commentaire :

Par Levallois92 (2016-05-05 17:26:53) : Je suis dans le même cas. Pas possible d'utiliser le simulateur des impôts. Après plusieurs lecture du mode de calcul, je n'en comprend toujours pas la formule, donc impossible de connaitre le montant mensuel de ce que je dois payer avec les revenus normaux.

(Votre post sera visible sous le commentaire après validation)

|

| Par MCB (Date : 2016-03-30 15:34:34) |

Mon fils me verse une aide financiere mensuelle de 600 €. Dans quelle rubrique je dois la déclarer ? Merci à vous

|

| Par chantalex (Date : 2016-03-25 16:00:52) |

Bonjour

|

| Par Fabienne (Date : 2016-03-07 08:14:04) |

Bonjour, dans le cadre de mon travail je perçois une prime de mobilité pour 4 ans de mobilité géographique de 25 k€ environ. Puis je l'a déclarer sur 4 ans ? Merci

|

| Par jcv03200 (Date : 2016-01-26 23:22:42) |

Bonjour

|

| Par kerdy (Date : 2016-01-14 11:47:02) |

Bonjour

|

| Par pornic44 (Date : 2015-05-23 07:03:19) |

Bonjour

|

| Par Annick labornez (Date : 2015-05-21 23:34:43) |

Aux prud'hommes j'ai eu un jugement qui a condamné mon ex employeur à me verser à titre exécutoire l'équivalent de 9 mois de salaire pour rappel de salaires concernant les années 2008, 2009, 2010 et 2011.

|

| Par NicolasM (Date : 2015-05-17 13:59:17) |

Bonjour,

|

| Par tatuy (Date : 2015-05-08 10:53:24) |

Mon conjoint a eu un revenu exceptionnel en 2014 (nous sommes pacsés). Sa fille , qui est décédée en janvier 2014, avait nommé son père comme bénéficiaire sur une assurance de groupe de son employeur Belge. Pour éviter la double imposition (Belge et Française) l'assureur a versé une somme BRUT (aucun prélèvement forfaitaire a été fait) sur le compte bancaire français de mon conjoint. Au centre des impôts ils m'ont dit de déclarer sur case Oxx la somme net. Je considère qu'ils veulent dire la somme "net imposable" . Comment je peux calculer la somme net imposable?

|

| Par kelin (Date : 2015-04-25 18:18:13) |

Je suis en retraite depuis juillet. Mon indemnité retraite doit elle être prise en compte en brut ou en net dans les revenus differes ? Merci |

| Par lena13 (Date : 2015-04-07 19:46:01) |

Bonjour

|

| Par ericb01 (Date : 2015-02-28 09:39:09) |

Je déclare 27000 € par an. Suite a la cession de mon entreprise, mon ancien employeur me verse 20 000 € brut de prime de cession. Comment la déclarer afin d être le moins pénalisé ? Merci d'avance

Il y a 1 réaction(s) sur ce commentaire :

Par Sansan et Lolo (2015-04-05 09:52:05) : Bonjour ericb, je crois que tu paieras 3 fois la somme touchées!!! (Votre post sera visible sous le commentaire après validation)

|

| Par hubch (Date : 2015-02-21 17:31:20) |

J'ai percu en 2014 des revenus exceptionnels : une indemnite de depart en retraite + 6 mois de congés payés dus au titre des 3 années precedentes

|

| Par lachata (Date : 2015-01-31 15:34:22) |

Bonjour, j'ai opté pour l'étalement sur 4 ans de ma prime de depart en retraite l'année derniere en croyant que c'était l'option la plus avantageuse mais apres calcul et diminution prévu des impots en 2014 je suis lésé et perd plus de 500 E l'année prochaine. Si ça reste comme ça sur les 3 annees à venir 1500 E. J'aimerais revenir sur l'option systeme du quotient et régler tout d'un coup mais les impots m'ont dit que c'est irrevocable puis je contester ? qui peut me répondre que faire ce n'est pas juste merci de vos conseils

Il y a 1 réaction(s) sur ce commentaire :

Par chantoune (2015-05-15 15:15:27) : l'étalement sur 4 ans est irrévocable (Votre post sera visible sous le commentaire après validation)

|

| Par Juma (Date : 2015-01-30 23:31:59) |

Bonsoir, j'ai perçu en juin 2013 un redressement du à une prime de travail (6800 € pour 3 ans) je ne savais pas qu'il était possible de l'étaler sur plusieurs années. Le problème est qu'aujourd'hui à cause de cette prime je perd 300 € par mois de prestations familiales et d'APL, car mes revenus déclarés sont trop élevés. Alors, est-il possible de faire marche arrière et d'étaler cette prime, si oui comment puis-je faire? Très cordialement. |

| Par orélie (Date : 2014-12-06 21:31:51) |

Bonjour,

|

| Par dolo54 (Date : 2014-11-24 17:47:38) |

J'AI FAIT LE CHOIX D'ETALER LA PRIME DE DEPART A LA RETRAITE SUR 4 ANNEES. QUAND FAUT-IL LA DECLARER LA PREMIERE FOIS EXEMPLE : je pars le 1er février 2012, dois-je la déclarer en avril 2012 ou attendre l'année suivante ? merci à tous.

|

| Par chêne (Date : 2014-11-15 12:01:44) |

Bonjour

|

| Par chanterie (Date : 2014-11-07 10:39:06) |

En aout 2014 j'ai perçu une prime exceptionnelle suite à des cotisations sur mes primes dans la fonction publique lorsque j'étais encore en activité et je souhaiterais savoir comment déclarer cette prime sans avoir à payer d'impot en 2015 alors que je ne suis pas imposable actuellement

|

| Par alain (Date : 2014-10-23 22:40:22) |

Bonjour,

|

| Par Bill (Date : 2014-08-16 02:47:31) |

Bonjour,

|

| Par PatChaum (Date : 2014-05-21 08:59:34) |

Bonjour

|

| Par Virgule (Date : 2014-05-14 18:05:11) |

Bonjour, je suis salariée à temps-plein pour une entreprise, j'ai donc travaillé 35h par semaine durant toute l'année 2013, mais parallèlement à mon activité principale je réalise de nombreuses missions intérim en plus. Je travaille donc en moyenne 48 heures par semaines avec toutes mes activités. Dois-je déclarer mes revenus complémentaires réalisé en plus de mon activité à temps plein, comme étant des heures supplémentaires ?

|

| Par Coline (Date : 2014-05-14 17:49:12) |

J'ai touché en 2013 des droits d'auteur pour un livre publié en 2012.

|

| Par Michèle |

Bonjour,

|

| Par jeanpaul95 |

Suite à une démission de mon ancienne entreprise, mon solde de tout compte comprend le solde de mon CET + un solde important de jours de repos compensateurs.

|

| Par joyce |

J'ai pris ma retraite en 2013, j'ai perçu une prime de départ. Comment calcule-t-on la déclaration de cette prime de départ formule du quotient soit un total de 20 794 € moins 10 275 brut de prime de départ ?

|

| Par Nenette |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par JJ (2014-05-30 08:06:22) : J'ai changé de travail en janvier 2013 et mon ancien employeur faisait le décalage de paie. J'ai perçu mon solde de tout compte en janvier 2013 de mon ancien employeur et en 2013 ai eu 12 mois de salaire. Puis-je décaler mes revenus car du fait du changement est considérablement augmenté mes impôts en les multipliant par deux . Merci pour votre réponse (mon solde de tout compte inclus mon salaire de décembre 2013 + 13eme mois + congés payés).

(Votre post sera visible sous le commentaire après validation)

|

| Par Jouamic |

En 2013, j'ai reçu une prime assez élevée car nous avons atteint les objectifs du plan à trois de l'entreprise qui m'emploie. Puis-je dans ce cas appliquer le principe du quotient ?

|

| Par soph |

Bonjour,

|

| Par anini |

Bonjour,

Il y a 4 réaction(s) sur ce commentaire :

Par LABICHE30 (2014-04-15 18:34:05) : JE SUIS DANS LE MEME CAS que ANINI -BIEN QUE LA PRIME DE DEPART SOIT SUR UNE LIGNE DISTINCTE ELLE EST QUAND MEME SOUMISE A COTISATION/CSG/RDS et pas de document de mon employeur précisant le montant net de cette prime. Ce montant est quand même essentiel pour une demande d'étalement ds ma déclaration d'impôts - Peut-on obtenir un tel document de notre employeur ? merci de votre réponse Par gauche (2014-04-21 18:01:08) : Votre employeur est tenu de vous fournir une attestation précisant le montant de votre prime de fin de carrière. Veillez à lui réclamer. Par Jov74 (2014-04-25 19:35:02) : Il n'y a aucun problème, sachant qu'en cas d'étalement vous choisissez la répartition que vous voulez. Soit vous considérez votre indemnité en brut et vous reportez les 3/4 sur les années suivantes, soit vous la considérer en net 75% environ du brut et vous reportez aussi les 3/4 sur les années suivantes. Dans le premier cas, vous déduisez plus la première année et moins dans le deuxième cas. Par chris94 (2014-11-03 19:04:01) : Jov74, je ne comprends pas vos explications.

(Votre post sera visible sous le commentaire après validation)

|

| Par Tala |

Bonjour

Il y a 1 réaction(s) sur ce commentaire :

Par Jacques (2015-04-25 09:37:12) : Bonjour.

(Votre post sera visible sous le commentaire après validation)

|

| Par Marienkäfer |

Qu'en est-il de revenus différés provenant de l'étranger ? On doit forcément poser une déclaration à l'étranger pour ces revenus mais doit-on également les déclarer en France ? ou alors la France s'en fiche car cela concerne une année pendant laquelle on n'était pas fiscalement domicilié en France ? Je ne trouve rien sur internet à ce sujet, quelqu'un aurait une idée ?

Il y a 1 réaction(s) sur ce commentaire :

Par MARIETTE (2016-01-09 15:48:30) : EN 2014, j'ai eu un rappel sur traitement de salaire allant de 2007 à 2014 d'un montant de 35 598 euros, mon impot est monté avec plus de 7000 euros inclus avec mes impots de 2014, donc j'ai demandé à un étalement de ce montant au lieu de payer je constate qu'ils n'ont pas tenu compte de mes doléances car en tout j'ai 6600,00, car ils ont déjà prélevé 1090 euros. Alors je voulais savoir si je peux reformuler ma demande j'ai jusqu'au de mois pour payer le reste qu'ils me réclament

(Votre post sera visible sous le commentaire après validation)

|

| Par joanna241 |

Bonjour, je ne touche aucun revenu et j'aimerais me lancer dans la vente en ligne. Une personne m'a dit que j'avais droit à 3000 € de revenu exceptionnel. Est ce que par la suite j'aurai quelque chose à payer ? Merci de vos réponses |

| Par |

Bonjour

|

| Par nanou1709 |

Bonjour, je suis au tribunal contre la mutuelle. Tout est en ma faveur (je suis au chômage et mon mari a un revenu d'ouvrier). Ca ne sera pas terminé avant encore 1 an, mais comme l'autre partie ne s'est jamais présentée à aucune audience et déjà condamnée par défaut, et ne s'est pas présentée à l'expertise non plus. Mais la procédure est longue, je dois attendre, je devrais toucher en arriéré entre 12 et 15 000 euros. Quand je les recevrais, comment cela va se passer pour ma déclaration fiscale ? car les années précédentes j'avais encore mon ainé à charge et serais considérée comme handicapée).

|

| Par Seb27 |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Tala (2014-03-29 21:39:42) : Bonjour

(Votre post sera visible sous le commentaire après validation)

|

| Par Prosunt |

Bonjour,

|

| Par Laura |

Mon mari est militaire et a reçu 19 499 Euro de prime pour départ outre mer. J'aimerais savoir dans quel case les déclarer aux impôts ?

Il y a 1 réaction(s) sur ce commentaire :

Par JOELLE (2013-05-19 14:58:41) : Je suis à la retraite de la Fonction Publique depuis le 25/09/2012. En octobre 2012 j'ai perçu une somme rondelette de 6000 € environs, se rapportant au versement de cette "allocation complémentaire" mise en place en 2005 dans la fonction publique et qui incluait une infime partie des primes perçues jusqu'alors. (Votre post sera visible sous le commentaire après validation)

|

| Par Val11 |

Bonsoir,

|

| Par marylis |

Les primes exceptionnelles sont-elles imposées au même titre que les heures supplémentaires selon la nouvelle loi ? En ce qui me concerne ces primes exceptionnelles se rapportent à des vacations supplémentaires à mes horaires habituels (régime de la publicité).

Il y a 1 réaction(s) sur ce commentaire :

Par soso (2014-01-13 19:57:55) : Bonjour,

(Votre post sera visible sous le commentaire après validation)

|

Sujets relatifs :

Aide pour remplir correctement sa déclaration 2020. Déclarer un changement de situation

Aide pour remplir la partie CHARGES et réduction d'impôt / Déclaration de revenus 2020

Option pour les frais réels : barème kilométrique 2022 et barème des frais de carburant

Etapes essentielles à effectuer dès la récepton de la déclaration

Plus-values de cessions de bitcoins et autres cryptomonnaies : comment sont-elles taxées ?

Vous louez un logement, une voiture ou faites du covoiturage : les revenus perçus sont-ils imposables ?

Comment sont imposés les revenus de source française pour les non résidents ?

Primes de participation et d'intéressement imposables ou exonérées d'impôt ?

Comment sont imposés les Plans Epargne salariale (PEE, PEI et Perco) ?

Indemnités maladie, maternité, accident du travail, maladie professionnelle : sont-elles imposables ?

Dates limite de déclaration 2022. Déclaration papier et déclaration en ligne

Comment déclarer un bénéfice agricole ? Régime d'imposition et déclarations obligatoires

Comment déduire une pension de ses revenus ? Pension versée à un ascendant, un descendant ou un ex époux.

Les jeunes qui poursuivent des études bénéficient d'un système fiscal avantageux.

Les sommes perçues à tort, que vous avez du restituer, sont-elles imposables ?

Vous vous êtes trompé ou avez oublié un élément sur votre déclaration de revenus ? Il est toujours possible de la rectifier.

Comment sont imposées les pensions de retraite, pensions d'invalidité et rentes viagères ?

Rupture conventionnelle, départ en retraite, licenciement : indemnités imposables ?

Comment déclarer ses revenus en BIC et BNC ? Calcul du bénéfice et imposition

Comment déclarer les revenus de l'épargne (livrets, actions, obligations, assurance-vie, etc.) ? Imposition des intérêts, dividendes et plus-values.

Comment déclarer ses avantages en nature ? Sur quelle base est-on imposé ? Avantages en nature ou frais réels ?

Fiscalité des Français vivant à l'étranger : dans quel pays paie-t-on l'impôt ?

Fonctionnement, avantages et fiscalité des PEA : quelle imposition pour les plus-values mobilières et dividendes ?

Comment calculer les revenus fonciers, charges déductibles et résultat foncier ?

La déclaration de revenus prend en compte le statut d'auto entrepreneur

Revenus fonciers intégrés à la déclaration internet n°2044

Participation de l'employeur aux frais de trajets non soumis à l'impôt

Délais pour déclarer ses revenus par internet, différents selon le département

Conditions de rattachement d'enfant majeur, marié ou chargé de famille. Conséquences du rattachement.

Comment faire sa déclaration par internet ? Qui peut déclarer ses revenus en ligne ? Avantages de la télédéclaration

Comment effectuer sa première déclaration ? Les démarches quand on déclare ses revenus pour la première fois ?

Exonération d'impôts : quels sont les critères pour être exonéré ? Quels sont les revenus exonérés ?

Formulaire de déclaration 2042 préremplie : éléments déjà inscrits, cases non remplies. Les différentes déclarations

Déclaration de revenus 2042 : notice explicative complète

Déclaration de revenus 2042 : notice SUITE

Frais kilométriques : les barèmes

Réception de la déclaration : que faire ?

Contribuables et revenus exonérés d'impôts

Déclarer ses revenus par internet

Rattachement d'enfants majeurs

Délai supplémentaire pour la déclaration par internet

Frais de transport payés par l'employeur exonérés d'impôt

Revenus fonciers : déclaration internet préremplie

Déclaration complémentaire pour les auto-entrepreneurs

Comment déclarer des revenus exceptionnels ?

Comment déclarer des revenus exceptionnels ?

Imposition des expatriés et détachés

Déclarer ses avantages en nature

Déclarer ses revenus de l'épargne

Indemnités de départ : quelle imposition ?

Imposition des pensions et rentes

Comment faire une déclaration rectificative ?

Doit-on déclarer les revenus indûment perçus ?

Etudiants : ne déclarez pas tous vos revenus

Imposition du bénéfice agricole

Déclaration et avis d'imposition : les changements

Faut-il déclarer les indemnités journalières ?

Plans Epargne salariale : quelle fiscalité ?

Participation et Intéressement : régime fiscal

Imposition des revenus de source française

Les revenus de locations entre particuliers

|

|