Impôts > Définitions > Les bénéfices industriels et commerciaux BIC

Définition des bénéfices industriels et commerciaux BIC

Les bénéfices industriels et commerciaux (BIC) émanent des revenus des indépendants (entreprises individuelles) exerçant une activité commerciale, industrielle ou artisanale.

Régimes d'imposition des BIC

Le bénéfice imposable est variable selon le chiffre d'affaires annuel (pour les années 2017, 2018 et 2019) :

- si celui-ci ne dépasse pas 170 000 € pour les activités d'achat vente ou 70 000 € pour les prestations de services (relevant du régime BIC) , vous bénéficiez du régime du micro-bic (régime simplifié) : vous êtes imposable sur le chiffre d'affaires brut annuel abattu de 71 % (achat - vente) ou 50 % pour les autres.

Depuis 2009, vous pouvez choisir le versement libératoire de l'impôt sur le revenu (sous certaines conditions). L'impôt sur le revenu est alors un pourcentage du chiffre d'affaires (1 % pour les activités d'achat - vente et 1,7 % pour les autres prestataires de services) payable tous les mois ou tous les trimestres. Le paiement de l'IR s'effectue en même temps que le paiement des charges sociales et le montant figure sur la même déclaration.

- s'il est supérieur à 170 000 € ou 70 000 € pour les services, vous êtes imposable sur le bénéfice net (régime au réel simplifié).

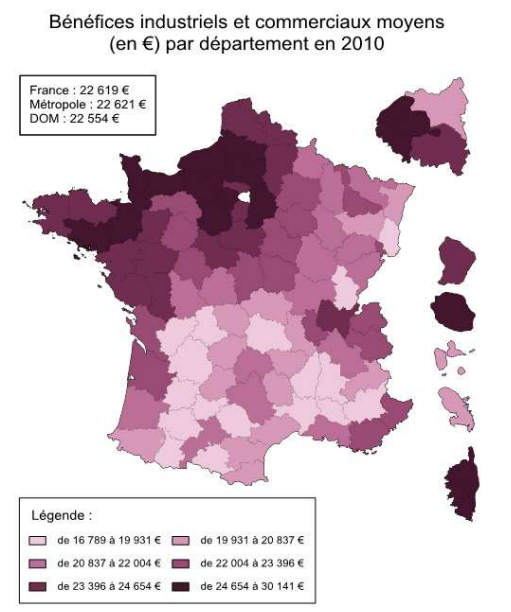

BIC moyens en France

En France, le bénéfice industriel et commercial (BIC) moyen était de 22 600 € en 2010.

Les BIC les plus élevés se situent dans la moitié nord et plus particulièrement dans le Nord-ouest.

Source : impots.gouv.fr

Commentaires

| Par VERO22 (Date : 2018-01-17 11:04:48) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-01-19 12:20:05) : Si vous souhaitez déduire les charges réelles, vous devez opter pour le régime réel simplifié. Mais attention, cela impliquera une gestion plus complexe qu'en régime micro : tenue d'une comptabilité, bilan annuel, déclaration de résultat, ... Sachant en plus qu'en matière de location meublée au réel, certaines charges sont amortissables.

(Votre post sera visible sous le commentaire après validation)

|

| Par Marie (Date : 2016-10-11 16:29:32) |

Mon locataire touche l'APL, donc son loyer est connu de l'administration. Puis-je demander a recevoir une declaration pre-remplie? Si oui, comment faire?

|

| Par Patrick |

Question. Loueur en meublé d'un petit studio sous le régime des bic, le montant imposable soumis à l'impot sur le revenu est majoré de 25% compte tenu de l'abattement de 20% du barème de l'impôt. Or l'abattement de 20 % a été supprimé. La majoration ne me semble plus justifiée puisqu'elle s'appuie sur un avantage supprimé.

|

Sujets relatifs :

Définition des droits de mutation. Mutation à titre onéreux et mutation à titre gratuit

Définition des prélèvements sociaux : revenus assujettis et exonérés, taux et déductibilité de la CSG.

Définition du plafonnement des avantages fiscaux : les niches fiscales limitées.

Définition du prélèvement à l'échéance : fonctionnement de ce mode de paiement

Définition des BNC (Bénéfices non commerciaux) et régimes d'imposition

|

|

Les bénéfices industriels et commerciaux BIC

Les bénéfices industriels et commerciaux BIC