Impôts > Revenus fonciers > Les intérêts d'emprunt

Les intérêts d'emprunt

Les intérêts d'emprunt sont déductibles du revenu foncier en cas d'option pour le régime réel.

La plupart des prêts donnent droit à la déduction des intérêts et des frais d'emprunt.

Le remboursement du capital n'est jamais déductible.

Les prêts éligibles

Les intérêts sont déductibles si le prêt est contracté pour un bien locatif en vue de :

- son acquisition ;

- sa reconstruction ;

- son agrandissement ;

- sa conservation ;

- sa réparation ;

- son amélioration.

www.credit-agricole.fr

Les biens concernés doivent procurer des revenus fonciers présents ou futurs. Ainsi les prêts pour acquérir des terrains à bâtir sur lesquels seront construits des immeubles locatifs sont également éligibles, tout comme ceux destinés à payer les droits de mutation à titre gratuit ou onéreux.

Les intérêts de prêts pour financer des travaux de réparation ou d'amélioration sont déductibles, et ce que les dépenses de travaux soient déductibles ou non.

Les intérêts sont aussi déductibles même lorsque le remboursement du prêt est pris en charge par une compagnie d'assurance.

Enfin, les intérêts de prêts substitutifs qui remplacent des prêts éligibles sont également admis en déduction, dans la limite des intérêts prévus initialement.

Les prêts non éligibles

Tous les autres prêts non énoncés ci-dessus n'ouvrent pas droit à la déduction des intérêts.

On peut citer par exemple les prêts finançant :

- une indemnité d'éviction si celle-ci n'est pas déductible du revenu foncier ;

- des dépenses personnelles (frais de maladie, ...) ;

- un bien destiné à être vendu ;

- le rachat par une société immobilière de parts d'un associé.

Les conditions de déduction

2 conditions pour déduire les intérêts d'emprunt :

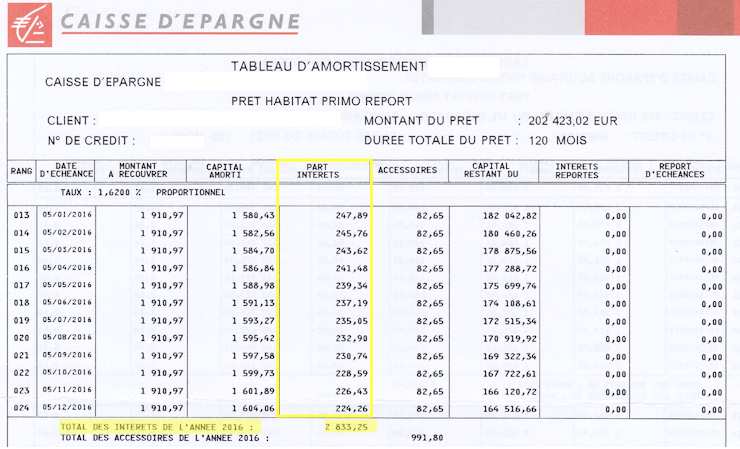

- le propriétaire doit avoir réellement payé les intérêts au cours de l'année d'imposition ;

- les intérêts sont justifiables.

La justification consiste à prouver que les sommes prêtées ont bien été utilisées pour acquérir ou réaliser des travaux dans un bien locatif.

L'intention de louer doit être expressément signifier à l'administration fiscale et la location doit intervenir dès l'acquisition ou l'achèvement des travaux.

Les sommes déductibles

Sont déductibles du revenu foncier les intérêts des emprunts pré-cités ainsi que les frais d'emprunt afférents :

- frais de dossier ;

- frais d'hypothèque + honoraires de notaire liés à un acte hypothécaire ;

- sommes versées à un organisme de cautionnement (sommes non restituées) ;

- frais de mainlevée ;

- frais bancaires ;

- primes d'assurance.

En cas de résiliation anticipée d'un emprunt, les frais s'y rapportant ne sont pas déductibles sauf si la résiliation est motivée par la souscription d'un prêt substitutif entraînant la baisse des intérêts restant dus.

Les intérêts de retard ne sont pas déductibles.

Commentaires

| Par ORIANE (Date : 2022-05-28 09:37:15) |

BONJOUR que peut-on déduire dans une année fiscale ? la totalité des intérêts du prêt souscrit pour 42 mois ou uniquement ceux payés en 2021 ?

|

| Par Philippe (Date : 2022-03-02 10:04:56) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par fiscaliste (2022-05-23 10:59:59) : bonjour,

(Votre post sera visible sous le commentaire après validation)

|

| Par LO44 (Date : 2021-11-14 13:40:39) |

Je viens de faire l'acquisition d'un appartement avec un locataire en place, début novembre 2021. Je vais percevoir seulement 2 mois de loyer en 2021 (novembre et décembre).

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2021-11-16 10:10:45) : En location vide (déclaration 2044), les revenus doivent être déclarés hors charges : vous ne déclarez donc pas les charges mensuelles de 25 €.

(Votre post sera visible sous le commentaire après validation)

|

| Par Jessy (Date : 2021-05-20 13:30:37) |

Les intérêts d'un crédit à la consommation pour le financement de travaux de mon bien locatif sont-ils déductibles de mes revenus fonciers ? Merci

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2021-05-21 15:03:20) : Oui si les travaux constituent des travaux déductibles du revenu foncier. (Votre post sera visible sous le commentaire après validation)

|

| Par Wil (Date : 2021-04-14 14:45:37) |

Les intérêts d'un crédit à la consommation pour le financement de travaux de mon bien locatif sont-ils déductibles de mes revenus fonciers ? Merci |

| Par LRO JGA (Date : 2020-06-04 22:26:50) |

Nous sommes en cours d'achat d'un bien qui sera destiné après gros travaux à la location saisonnière uniquement. Serons nous éligible à la déduction des intérêts et de certaines charges ? |

| Par Jordy (Date : 2020-05-18 20:18:44) |

Bonjour,

|

| Par Olive 59 (Date : 2020-05-13 23:46:17) |

Bonjour.Je suis propriétaire de ma maison et viens d'acheter un appartement mis en LMNP fin 2019.Il est déclaré en micro bic.Ma question:puis je déduire aussi mes intérêts et assurance du prêt contracté sur ma déclaration d'impôts?Merci de votre réponse. |

| Par MP73 (Date : 2020-05-02 16:53:05) |

Bonjour

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2020-05-04 15:24:36) : Oui les intérêts constituent une charge déductible en régime réel.

(Votre post sera visible sous le commentaire après validation)

|

| Par Flavie (Date : 2020-04-24 14:23:04) |

Bonjour

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2020-04-26 23:07:35) : Non car ce n'était pas un logement locatif. (Votre post sera visible sous le commentaire après validation)

|

| Par guena (Date : 2020-04-20 20:27:47) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2020-04-21 18:31:29) : Oui pour les 2 questions. (Votre post sera visible sous le commentaire après validation)

|

| Par Dudu (Date : 2020-04-05 12:05:49) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2020-04-07 17:00:45) : Pas de délai précis mais une tolérance de 6 mois est généralement acceptée. Pour éviter tout litige, il serait donc préférable de débuter la location dans le premier semestre 2020. (Votre post sera visible sous le commentaire après validation)

|

| Par Nico (Date : 2020-04-02 01:29:12) |

Nous avons acheté il y a quelques année un appartement où nous avons vécu dedans. Nous avons changé de domicile, et avons mis l'appartement en location.

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2020-04-04 12:23:35) : Vous pouvez déduire les intérêts d'emprunt (+ assurance) payés à compter de la mise en location si vous optez pour l'imposition des revenus fonciers au régime réel (déclaration 2044). (Votre post sera visible sous le commentaire après validation)

|

| Par Dudu (Date : 2020-01-26 10:48:07) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2020-01-28 11:26:24) : Oui mais à condition que les deux biens soient déclarés au régime réel.

(Votre post sera visible sous le commentaire après validation)

|

| Par David H. (Date : 2019-06-13 21:57:11) |

Bonjour, je suis en train d'acquisition d'un appartement comme investissement locatif. Je compte déclarer des revenus fonciers sous régime réel. Mon crédit inclura les frais de notaire. Quel sera l'effet sur la déductibilité des intérêts compte tenu que les frais de notaire ne sont pas déductible et correspondent à une (petite) partie du crédit ? Merci par avance. Cdt, David

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-06-14 12:48:27) : Les intérêts versés pour un emprunt lié à un logement locatif sont déductibles du revenu foncier, que cet emprunt finance une acquisition, un agrandissement ou des travaux.

(Votre post sera visible sous le commentaire après validation)

|

| Par KARO (Date : 2018-06-02 14:34:59) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-09-25 12:08:23) : Non. Les charges inhérentes à un bien locatif ne sont déductibles qu'en régime réel (déclaration 2044).

(Votre post sera visible sous le commentaire après validation)

|

| Par denden (Date : 2018-05-12 10:50:43) |

Bonjours ma soeur et moi avons acheter un bien nous vivons dans une partie et mis en location l autre moities. Est il possible de déduire les frais des intérêts et d assurances de notre crédit ? Merci d'avance.

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-05-12 12:37:26) : Oui si vos revenus fonciers sont imposés au régime réel (déclaration 2044). Vous ne pourrez déduire que les frais afférents à la partie louée, soit la moitié. (Votre post sera visible sous le commentaire après validation)

|

| Par manndine (Date : 2017-12-19 22:24:39) |

Bonsoir, avec mon ami ( ni marié, ni pacsé) nous aimerions acheter un studio ensemble. Nous nous demandions alors comment procéder pour ne léser personne pour la declaration ensuite des revenus locatifs ainsi que les interets d'emprunt. Pouvons nous tout diviser par deux ainsi que la deduction des frais ? Comment procèderiez vous? MERCI!

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2017-12-22 16:49:39) : Si le studio est loué vide, les revenus fonciers seront imposés dans la catégorie des revenus fonciers (cadre 4 de la déclaration 2042).

(Votre post sera visible sous le commentaire après validation)

|

| Par (Date : 2017-05-30 06:57:31) |

Puis je déduire les intérets d'emprunt du pret d un local en zone artisanale qui n'est plus occupé,car la pme n'existe plus

|

| Par Jisajo (Date : 2017-04-23 16:16:46) |

Je ne comprend pas bien les intérêts du prêts sont déductibles, mais le montant de l'assurance du Pret est il déductible ?

|

Sujets relatifs :

Revenus fonciers au régime réel : comment remplir la déclaration foncière 2019 ?

Déclarer ses revenus fonciers en régime forfaitaire : conditions et modalités de ce régime d'imposition

Imposition des revenus fonciers au régime réel : déduction des charges et résultat foncier

Après la déduction des charges des revenus fonciers, le résultat foncier est soit excédentaire soit déficitaire.

Quelles charges peut-on déduire du revenu foncier ? Sous quelles conditions ?

Toutes les dépenses de travaux sont-elles des charges déductibles ?

Frais de gestion déductibles du revenu foncier : type de frais et montant à déduire.

Le propriétaire peut déduire les impôts qu'il paie de son revenu foncier.

Propriétaire bailleur : déduisez les assurances de vos biens loués

Charges de copropriété : montant et conditions de déduction

Vous vendez un bien autre que votre résidence principale ? La plus-value peut être exonérée.

Plus-value exonérée de l'habitation principale : les conditions

Vente de terrains constructibles : imposition de la plus-value

Comment sont imposées les plus-values ? Calcul de l'impôt sur les plus-values immobilières

Imposition des revenus de la location meublée et location de vacances : régime BIC

Montant du déficit foncier imputable au revenu imposable et au revenu foncier

Comment sont imposés les revenus locatifs d'un bien détenu par une SCI ?

|

|

Les intérêts d'emprunt

Les intérêts d'emprunt