Impôts > Revenus fonciers > Le régime micro-foncier

Revenu foncier : le régime forfaitaire ou micro foncier

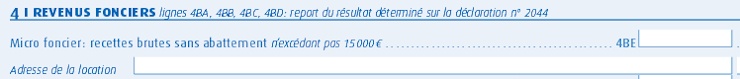

Le régime forfaitaire ou micro foncier s'applique uniquement si votre revenu foncier n'excède pas

15 000 € / an.

Le micro-foncier : définition

Il s'agit d'un mode d'imposition simplifié : il suffit de déclarer son revenu foncier sur la déclaration d'impôt classique (formulaire n° 2042) dans le cadre 4 "Revenus fonciers" (case 4BE).

L'administration fiscale pratique ensuite un abattement forfaitaire de 30 % correspondant aux charges inhérentes au bien loué. Les 70 % restants sont ajoutés aux autres revenus.

Peu de formalités et de documents à remplir. Le résultat foncier est alors toujours excédentaire.

Cet abattement de 30 % peut s'avérer relativement faible dans certains cas et ne sera opportun, que si le ou les logement(s) concerné(s) n'occasionne(nt) pas de frais importants. Les charges ne doivent donc pas excéder 30 % du revenu foncier pour que le micro foncier soit préférable au régime réel.

Dans le cas contraire, il est possible de basculer sur le régime réel.

Option pour le régime réel

Si malgré votre éligibilité au micro-foncier vous souhaitez opter pour le régime réel, cela est possible. Mais cette option ne pourra être révoquée pendant 3 ans : cela signifie que l'option pour le régime réel sera obligatoire les 3 prochaines années.

Toutefois, l'obligation pour le réel prend fin si vous n'êtes plus éligible au micro-foncier (recettes supérieures à 15 000 € par exemple). Dans ce cas, l'option pour le réel n'est qu'annuelle : il sera possible d'opter pour le micro-foncier l'année suivante (si les conditions sont remplies).

Exemple :

Vous louez un bien et percevez à ce titre 10 000 € de recettes. Vous pouvez donc prétendre au régime micro-foncier.

Cependant, vous avez entrepris en 2015 des travaux déductibles du revenu foncier et souhaitez de ce fait opter pour le régime réel. Vous faites donc une déclaration 2044 en 2016. Cette option vous contraindra à poursuivre le régime réel en 2017 et 2018.

Or en 2016, vos recettes augmentent à 16 000 € suite au paiement d'arriérés de loyers. Vous n'êtes donc plus éligible au micro foncier : vous déclarez vos revenus fonciers au réel en 2017. Par contre, en 2018, vous pourrez choisir entre les deux régimes (l'obligation pour le réel est levée).

Du régime réel au micro-foncier

Après 3 années (ou plus) en régime réel, vous pouvez revenir au régime micro-foncier quand vous le voulez.

Si vous avez des déficits fonciers des années précédentes que vous n'avez pas encore déduits, vous pourrez les déduire du revenu net foncier (revenu brut après abattement de 30 %). Cette déduction sera possible sur les revenus fonciers des années suivantes.

Ce qu'il faut retenir

Régime forfaitaire ou Micro Foncier uniquement si Revenu Foncier < 15 000 €

Formalisme simplissime (Une seule déclaration formulaire n° 2042)

Abattement forfaitaire de 30 %

Choix possible du régime réel mais irrévocable pendant 3 ans.

Commentaires

| Par Moustique (Date : 2023-05-21 18:57:08) |

Cette règle de micro foncier s?applique-t-elle sur les revenus d?un bail commercial? |

| Par Michelle (Date : 2023-02-14 16:53:18) |

J?ai vendu mon appartement en 2022 . J?étais au régime imposition réel . Est ce que je peux faire ma déclaration d?impôt foncier pour 2022 en optant pour le micro foncier sachant que le bien est vendu et que je n?aurai plus de déclaration revenus fonciers.

|

| Par Doud (Date : 2022-09-07 13:49:43) |

Je vais vendre ma maison d'habitation principale en viager et vais donc percevoir un loyer jusqu'à mon décès.

|

| Par sevjo (Date : 2022-08-05 18:23:12) |

Bonjour,

|

| Par Marie (Date : 2022-05-30 18:18:46) |

Bonsoir,

|

| Par (Date : 2022-05-16 16:20:33) |

J'ai toujours été en micro-foncier. Mais cette année je dois déclarer une toiture en réparation faut il passer en réel |

| Par titi (Date : 2022-04-26 17:35:39) |

Bonjour, Jai deux studettes en locatif meublé que Jai acheter il y a 1 ans.

Il y a 2 réaction(s) sur ce commentaire :

Par cartmann59 (2022-05-17 14:29:58) : Bonjour,

Par JMV (2022-05-19 16:33:10) : La location meublée non professionnelle ne rentre pas dans la catégorie des revenus fonciers, mais dans les BIC. (Votre post sera visible sous le commentaire après validation)

|

| Par jm (Date : 2022-04-15 04:34:55) |

J'ai par erreur et méconnaissance déclarer des revenus fonciers de 11250 euros en ligne 4 BA au lieu de la ligne 4 BE en micro foncier en 2020

Il y a 2 réaction(s) sur ce commentaire :

Par H. Wade (2022-04-21 22:48:42) : Bonjour, d après la date du dépôt de votre question vous venez de déposer votre déclaration, dans ce cas vous pouvez toujours la modifier, jusqu'à la date limite du dépôt. Si ce n est pas le cas, vous pouvez déposer une déclaration rectificative via la procédure contentieux.

Par H. Wade (2022-04-21 22:50:19) : Désolée je viens de voir que c est sur les revenus 2020. Donc c est une déclaration rectificative via la procédure contentieux. (Votre post sera visible sous le commentaire après validation)

|

| Par Anne (Date : 2021-06-15 15:32:38) |

Je suis propiétaire, à mon nom, d'un appartement en location et je déclare en régime microfoncier. Mon mari vient d'acheter à son nom un petit appartement qu'il loue (nous sommes mariés sous le régime de la séparatiion de biens).

Il y a 1 réaction(s) sur ce commentaire :

Par zack (2022-05-27 19:16:49) : Bonjour,

(Votre post sera visible sous le commentaire après validation)

|

| Par Sonia (Date : 2021-06-01 12:29:47) |

Bonjour, j'ai fait de gros travaux d'amélioration sur un appartement en location (10 000 ?) mais en 2020, l'appartement n'a été loué que 4 mois pour un total de 2200 ?.

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2021-06-03 10:32:20) : Les travaux payés en 2020 doivent obligatoirement être déduits du revenu foncier de 2020 (pas de report possible).

(Votre post sera visible sous le commentaire après validation)

|

| Par creponutella (Date : 2021-05-31 20:42:57) |

J'ai eu des travaux important l'année dernière (5000 €). J'envisage de passer en frais réels. Cependant, comme ça m'engage sur 3 ans, comment je peux déterminer si c'est "rentable" par rapport aux 30% chaque année.

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2021-06-01 16:38:34) : Cela dépend de vos revenus fonciers (RF) et des charges futures.

(Votre post sera visible sous le commentaire après validation)

|

| Par pierre (Date : 2021-05-09 18:00:50) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2021-05-11 16:39:36) : Non. Pas de déduction de charges réelles en micro foncier. (Votre post sera visible sous le commentaire après validation)

|

| Par Caradec (Date : 2021-04-28 21:35:11) |

J'ai toujours déclaré mes revenus fonciers au réel alors qu'ils sont inférieurs à 15000 €.

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2021-04-29 17:27:31) : Vous pourrez repasser au régime réel l'an prochain car le retour au micro-foncier n'est pas soumis à une durée minimale.

(Votre post sera visible sous le commentaire après validation)

|

| Par jean (Date : 2021-04-20 16:33:37) |

Bonjour

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2021-04-26 17:05:02) : Vous ne pouvez déduire aucune charge réelle si vos revenus fonciers sont imposés en micro foncier. (Votre post sera visible sous le commentaire après validation)

|

| Par (Date : 2021-01-27 03:23:42) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par Admin (2021-01-28 10:24:22) : Vos revenus fonciers (5 000 €) seront ajoutés à vos autres revenus imposables : vous paierez un impôt si le montant total net excède 15 000 € environ (pour 1 part).

Par (2021-01-28 17:04:36) : Bonjour,

(Votre post sera visible sous le commentaire après validation)

|

| Par Moussa (Date : 2021-01-19 16:16:31) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2021-01-21 10:27:48) : En effet. En location vide, vous devez déclarer les loyers hors charges. (Votre post sera visible sous le commentaire après validation)

|

| Par (Date : 2020-09-18 10:31:55) |

JE DECLARE ACTUELLLEMENT LE LOYER DE MON STUDIO POUR DEUX MOIS A LA MER EN MICRO FONCIER

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2020-09-18 11:31:28) : Les travaux sont déductibles seulement si les revenus de la location sont imposés au régime réel (et non en micro).

(Votre post sera visible sous le commentaire après validation)

|

| Par Jonathan 31 (Date : 2020-09-09 18:17:57) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par Admin (2020-09-10 14:34:48) : L'option pour le régime réel est irrévocable pendant 3 ans. Soit pour une option en 2019, les revenus fonciers des années 2019, 2020 et 2021 doivent être imposés au réel. De ce fait, vous pourrez revenir au régime micro pour l'imposition des revenus 2022 (déclaration de 2023). Par Jonathan-31 (2020-09-19 10:30:52) : Merci pour votre réponse (Votre post sera visible sous le commentaire après validation)

|

| Par danielve (Date : 2020-05-24 12:53:34) |

Bonjour ,

|

| Par tpj (Date : 2020-05-20 10:23:38) |

Bonjour,

|

| Par Phil (Date : 2020-05-10 13:26:25) |

Mes questions portent sur le passage du régime du microfoncier à celui du réel, concernant la déclaration des revenus fonciers 2020 au titre de ceux de 2019:

|

| Par william (Date : 2020-02-18 13:51:54) |

Bonjour je loue un appartement je voudrais savoir j'ai payé des travaux à 4000e sans faire de crédit es que je peux le déduire sur les impôts micro foncier merci

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2020-02-18 14:46:42) : Non. Les charges réelles ne peuvent être déduites qu'en régime réel (déclaration de revenus fonciers 2044). (Votre post sera visible sous le commentaire après validation)

|

| Par CamilleB (Date : 2019-10-20 18:11:56) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-10-22 11:09:11) : Le montant des acomptes sont calculés de la même manière que les prélèvements à la source sur salaires, pensions... : il est déterminé à partir de l'impôt et des revenus soumis au prélèvement à la source.

(Votre post sera visible sous le commentaire après validation)

|

| Par LouisV. (Date : 2019-09-30 13:54:31) |

Bonjour, en projet d'expatriation à Singapour, j'aimerais clarifier ma future imposition sur les loyers perçus de notre future ex résidence principale.

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-10-02 16:09:31) : C'est exact.

(Votre post sera visible sous le commentaire après validation)

|

| Par Annaluna34 (Date : 2019-05-15 17:46:46) |

Bonjour,

Il y a 3 réaction(s) sur ce commentaire :

Par Admin (2019-05-17 22:46:45) : Les revenus fonciers s'ajoutent aux autres revenus imposables et le total est soumis au barème progressif : vous pouvez donc devenir imposable.

Par EIIE (2019-07-29 13:36:34) : Je voudrais savoir si la taxe des ordures ménagères doit être payer

Par Admin (2019-08-01 16:00:20) : Dans tous les cas, la TEOM est due par l'occupant. (Votre post sera visible sous le commentaire après validation)

|

| Par Herosine (Date : 2019-04-27 12:35:57) |

Je loue une maison 12 000 euros (1000 par mois) depuis un an.

Il y a 2 réaction(s) sur ce commentaire :

Par Kina (2019-04-30 08:27:26) : Même question Par Admin (2019-04-28 18:54:31) : Non. En micro foncier (abattement de 30 %), vous ne pouvez déduire aucune charge réelle. Pour cela, vous devez opter pour le régime réel (déclaration de revenus fonciers 2044). (Votre post sera visible sous le commentaire après validation)

|

| Par stbarth99 (Date : 2019-04-23 16:28:37) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-05-25 23:36:05) : Vous pouvez cumuler les deux régimes puisque les revenus ne sont pas imposés dans la même catégorie :

(Votre post sera visible sous le commentaire après validation)

|

| Par So971 (Date : 2019-04-18 16:04:28) |

Bonjour,dans quelle rubrique doit-on déclarer l'assurance qu'on paye pour les locataires svp ?

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-04-19 20:42:46) : Assurance contre les loyers impayés ? (Votre post sera visible sous le commentaire après validation)

|

| Par gonzo 66 (Date : 2019-04-10 18:06:29) |

Bonjour

Il y a 3 réaction(s) sur ce commentaire :

Par Admin (2019-04-11 16:31:26) : Non car vous êtes en régime forfaitaire (déduction d'un abattement de 30 % au lieu des charges réelles). Par lili (2019-04-16 14:51:52) : Alors en micro foncier, on ne peut pas non plus déduire la csg dans la case 6DE (csg des revenus du patrimoine) ? Merci de votre réponse. Par Admin (2019-04-24 23:37:05) : Si vous pouvez car la CSG n'est pas une charge déductible du revenu foncier (vous la déduisez du revenu global, ce qui est indépendant du mode d'imposition des revenus fonciers). (Votre post sera visible sous le commentaire après validation)

|

| Par thibault (Date : 2019-04-03 16:53:21) |

Voila 3 années que je declare en micro foncier, cela reconductible pour 3 ans ou ou dans un an je peux repasser en réel car travaux en prévision ?

Il y a 2 réaction(s) sur ce commentaire :

Par Admin (2019-04-04 18:56:11) : Lorsque vous êtes en micro-foncier, vous pouvez passer en régime réel quand vous le souhaitez (même avant 3 ans).

Par Ginette (2020-05-25 15:57:00) : J ai un bien loue pour cette année 1650dois je prendre le micro foncier ou le reel car pn a fait drs travaux

(Votre post sera visible sous le commentaire après validation)

|

| Par Domy40 (Date : 2019-03-26 19:24:15) |

Bonjour.

Il y a 3 réaction(s) sur ce commentaire :

Par Admin (2019-03-27 12:04:21) : L'assurance contre les risques d'impayés de loyers n'est déductible du revenu foncier qu'en régime réel (déclaration de revenus fonciers 2044). Par Domy40 (2019-03-27 14:26:26) : Merci pour la réponse. c'est bien dommage, car ca l'était jusqu'à y a deux ans, on pouvait déduire les primes d'assurance bailleur en 4BF du 2042. Certaine une "niche fiscale".....n'est il pas ??? Par Admin (2019-03-27 15:07:25) : En effet, jusqu'en 2016, la prime d'assurance pour loyers impayés pouvait donner droit à un crédit d'impôt (case 4BF) mais uniquement pour les locations conventionnées.

(Votre post sera visible sous le commentaire après validation)

|

| Par Xavier18 (Date : 2019-02-23 13:27:54) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-02-25 11:45:12) : Tout d'abord, quel que soit votre taux d'imposition, vous devez payer es prélèvements sociaux de 17,2 %.

(Votre post sera visible sous le commentaire après validation)

|

| Par vinsplt (Date : 2019-02-07 16:13:34) |

Bonjour,

Il y a 2 réaction(s) sur ce commentaire :

Par vinsplt (2019-02-07 16:15:09) : * 850 euros par mois avec charges et 730 euros hors charges

Par Admin (2019-02-09 10:47:40) : Vos revenus fonciers s'élèveraient à 730 x 12 = 8 760 €.

(Votre post sera visible sous le commentaire après validation)

|

| Par Laure Marie (Date : 2018-11-06 23:21:14) |

Nous avons une maison que nous louons depuis cette année sans crédit ,sans travaux ....451 euros par mois par 12 mois :5412 euros par an ,taxe foncière 300 euros par an .....nous avons opté pour un micro foncier ,location vide ,sans travaux à prévoir ....avons nous eu raison ?quel impôts en plus devons nous attendre pour cette année ?merci pour votre aide ?

Il y a 2 réaction(s) sur ce commentaire :

Par Admin (2018-11-09 17:09:23) : En micro foncier, vous bénéficiez d'un abattement de 30 %, soit 1 623 € d'abattement (5 412 x 0.30).

Par Nicole (2019-01-07 17:59:38) : Par votre exemple ci-dessus, j'ai enfin compris que la Taxe foncière n'était pas déductible ; elle ne l'est que si on opte pour le Régime réel avec charges déductibles à l'appui.

(Votre post sera visible sous le commentaire après validation)

|

| Par Alexiel (Date : 2018-10-29 13:16:08) |

Bonjour

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-11-01 23:30:05) : En tant que propriétaire bailleur, deux options pour déclarer vos revenus fonciers :

(Votre post sera visible sous le commentaire après validation)

|

| Par Ben (Date : 2018-10-14 02:16:39) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-10-15 17:12:16) : Vous dites que vous êtes éligible au régime micro-foncier : cela signifie que vous bénéficiez de l'abattement de 30 % mais ne déduisez pas les charges réelles ? Dans ce cas, vous êtes imposé sur 70 % des recettes brutes (soit 7 644 €).

(Votre post sera visible sous le commentaire après validation)

|

| Par yayel (Date : 2018-09-06 20:22:16) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-09-09 11:58:17) : Votre taux de prélèvement à la source est nul (car non imposable).

(Votre post sera visible sous le commentaire après validation)

|

| Par Nico (Date : 2018-08-14 17:47:51) |

Bonjour.

Il y a 2 réaction(s) sur ce commentaire :

Par Nico. (2018-08-14 17:50:07) : J'ai oublié les intérêts du crédit. Environ 2000 € Par Admin (2018-08-15 13:08:11) : Le régime réel est plus intéressant car vos charges réelles sont supérieures à 30 % de vos loyers annuels. (Votre post sera visible sous le commentaire après validation)

|

| Par Lol62 (Date : 2018-08-14 17:08:01) |

Bonjour,

|

| Par Pat92 (Date : 2018-07-11 17:02:44) |

Bonjour,

|

| Par mehrez (Date : 2018-05-06 19:13:25) |

Bonjour,

Il y a 3 réaction(s) sur ce commentaire :

Par Admin (2018-05-08 17:22:02) : En micro foncier, vous ne pouvez déduire aucune charge réelle puisqu'un abattement de 30 % est appliqué sur vos recettes brutes.

Par Mehrez (2018-05-21 15:36:38) : Bonjour et merci pour votre réponse pour être sûr, je dois :

Par Admin (2018-05-21 21:07:45) : Sur la déclaration 2044, indiquez vos loyers en ligne 211, vos charges ligne 221 à 250 (intérêts d'emprunt hors remboursement du capital).

(Votre post sera visible sous le commentaire après validation)

|

| Par ZAK77 (Date : 2018-05-03 15:46:55) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Cocoun (2018-08-23 15:01:17) : Bonjour,

(Votre post sera visible sous le commentaire après validation)

|

| Par clo53 (Date : 2018-05-01 16:55:05) |

Je perçois 1000 euros de loyer par mois Je ne comprends pas ce que je dois déclarer pour bénéficier du micro foncier Dois je déduire les frais d'assurance et la taxe foncière ?

Il y a 1 réaction(s) sur ce commentaire :

Par Cocoun (2018-08-23 12:10:38) : Il faut remplir la déclaration N°2042 (1OOOx12=12000 euros brut)

(Votre post sera visible sous le commentaire après validation)

|

| Par Damdam apprenti investisseur (Date : 2018-04-08 08:36:47) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Cocoun (2018-08-23 15:08:18) : Bonjour,

(Votre post sera visible sous le commentaire après validation)

|

| Par Ln80 (Date : 2018-04-07 16:03:42) |

Je loue une maison à 430 € de loyer, 206 € de taxe foncière. Quel sera mes impôts à payer ? Csg ? Je peux déduire mes intérêt que je paie à l'an banque ?

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-04-09 13:10:37) : Tout dépend du régime d'imposition des revenus fonciers et de vos autres revenus : en micro-foncier, vous bénéficiez d'un abattement de 30 % sur les revenus bruts, soit 70 % imposable ; en régime réel vous déduisez les charges réelles (dont taxes foncières et intérêts). Le régime réel est plus intéressant si vos charges sont supérieures à 30 % des revenus bruts.

(Votre post sera visible sous le commentaire après validation)

|

| Par Daniel (Date : 2018-03-06 16:38:29) |

Bonjour, je suis actuellement propriétaire d'un appartement que je souhaite mettre en LMNP.

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2018-03-07 11:37:29) : Tout d'abord, les revenus de la location meublée sont imposés dans la catégorie BIC et non revenus fonciers.

(Votre post sera visible sous le commentaire après validation)

|

| Par Odile B (Date : 2017-12-22 16:36:11) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2017-12-23 11:33:50) : Non. Les non résidents ont un taux d'imposition minimal de 20 % pour les revenus de source française. Vous pouvez échapper à ce taux seulement si vous justifiez que l'ensemble de vos revenus (de source française et étrangère) seraient imposés à un taux inférieur à 20 % s'ils étaient imposés en France en totalité. (Votre post sera visible sous le commentaire après validation)

|

| Par lolo (Date : 2017-11-12 21:33:52) |

Bonjour,

Il y a 3 réaction(s) sur ce commentaire :

Par Admin (2017-11-13 11:39:54) : Le montant brut à inscrire case 4BE correspond aux revenus fonciers sans déduction de charges réelles ni abattement. Dans votre cas, ce montant est égal à 6960 €.

Par Lolo (2017-11-13 12:18:00) : Le montant est à indiquer en brut ou en net car si je relis votre réponse vous m'avez mis le montant en net ?

Par Admin (2017-11-14 15:38:10) : Le montant à indiquer est le montant brut hors charges.

(Votre post sera visible sous le commentaire après validation)

|

| Par nanalate (Date : 2017-08-23 14:03:15) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2017-08-26 12:04:57) : Si vous avez opté pour le micro foncier et rempli la case 4BE de la déclaration de revenus, le revenu pris en compte pour le calcul de l'impôt et des prélèvements sociaux est 70 % du montant inscrit.

(Votre post sera visible sous le commentaire après validation)

|

| Par Thierry (Date : 2017-05-15 14:48:44) |

Bonjour, je suis à la recherche sur la déclaration 2016 pour les non résidents dans quelle case mentionner la cotisation d'assurance pour un revenu micro foncier.

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2017-05-18 12:01:55) : Si vous optez pour le régime micro foncier, vous ne pouvez déduire aucune charge réelle. Un abattement de 30 % est appliqué pour compenser les charges. (Votre post sera visible sous le commentaire après validation)

|

| Par frieda84 (Date : 2017-05-10 11:07:21) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2017-05-13 12:00:20) : Sur les revenus fonciers de 2016, vous ne pourrez déduire que les dépenses engagées en 2016.

(Votre post sera visible sous le commentaire après validation)

|

| Par Chilien (Date : 2017-05-01 16:05:57) |

Il y a une contradiction dans vos réponses sur le revenu "brut" à prendre en compte dans le régime micro foncier. Il concerne la déduction de la provision pour charge demandée au locataire : dans mon cas 30 € mensuels pour la taxe sur les ordures ménagères et les charges du syndic récupérables sur le locataire que je règle directement pour le compte du locataire.

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2017-05-05 11:47:23) : Les revenus bruts s'entendent des revenus perçus hors charges. Les 360 € ne doivent donc pas être déclarés. (Votre post sera visible sous le commentaire après validation)

|

| Par grib (Date : 2017-04-27 19:42:06) |

Une personne ayant des revenus de biens en co-propriete avec regularisation des charges se trouve cette année pouvoir bénéficier du régime de micro-foncier ses revenus étant inférieur a 15000 euros, que devient la régularisation des charges de l'année précédent ? |

| Par FLORIANE (Date : 2017-04-13 14:44:00) |

Bonjour

|

| Par guedes (Date : 2017-03-25 07:56:25) |

Bonjour j'ai acheté une maison que je depuis le 12 décembre 2016 620 €/moi = 7440/an je vais donc passé en micro foncier est ce que vous pourriez me dire combien je vais paye de csg ? est ce que elle est calculé sur 7440 € je vous remercie de votre réponse

|

| Par m (Date : 2017-02-21 21:54:58) |

Bonsoir,

|

| Par daunes (Date : 2017-02-05 11:28:13) |

Bonjour,

|

| Par 7180 (Date : 2016-12-14 15:03:31) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Grand-gens (2018-07-05 16:51:56) : Bonjour, je trouve aussi que cela fait beaucoup : j'ai le même loyer, et je devrai payer 770 € de CSG, or lors de ma déclaration, j'ai fait un essaie avec et sans revenu micro-foncier : la différence d'impôts est de 1407 € !!!

(Votre post sera visible sous le commentaire après validation)

|

| Par SMU (Date : 2016-10-01 18:45:04) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par SMU (2016-10-04 11:32:11) : Merci pour la réponse rapide et claire. CDLT (Votre post sera visible sous le commentaire après validation)

|

| Par MBMVR (Date : 2016-08-26 10:58:32) |

Petite question :

|

| Par Emilie (Date : 2016-05-31 15:50:39) |

Bonjour,

|

| Par anis (Date : 2016-05-12 16:20:39) |

Bonjour à tous

|

| Par Rubik (Date : 2016-05-11 23:17:09) |

Bonjour,

|

| Par CLAUMICH (Date : 2016-05-07 16:19:59) |

SUR MA DECLARATION DE REVENUS 2042 SUR INTERNET JE NE TROUVE PAS LA LIGNE POUR DECLARER MES REVENUS MICRO FONCIERS SUR LA CASE 4 BE COMME LES AUTRES ANNEES. MERCEI DE ME REPONDRE

Il y a 1 réaction(s) sur ce commentaire :

Par Marine (2018-05-06 16:43:11) : J'ai eu le même problème, j'ai mis longtemps à trouver. Il faut aller sur "Annexes" une liste apparaît et il faut cocher sur "micro-foncier" pour que la case 4BE apparaisse sur la déclaration 2042. Mais attention il y a un autre problème que je n'ai pas résolu : au moment de signer ils écrivent que pour valider il faut "remplir la "dernière rubrique" du formulaire 2044 alors que l'on n'a pas besoin d'écrire quoi que ce soit sur le formulaire 2044. J'étais très en colère moi aussi, ce que l'on faisait en 4 minutes il faut maintenant au moins 4H de temps, avec un problème insoluble à la fin ! C'est chronophage au possible. (Votre post sera visible sous le commentaire après validation)

|

| Par PASNAT (Date : 2016-05-06 16:25:23) |

JE LOUE UN APPARTEMENT ET JE SOUHAITERAI SAVOIR SI ON DOIT DECLARER LE MONTANT TOTAL DES CHARGES QUE NOUS PAYONS AU SYNDIC MEME SI LE LOCATAIRE NOUS EN A REGLE UNE PARTIE ?

|

| Par fx4sky (Date : 2016-04-22 18:10:57) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par fx4sky (2016-04-23 22:00:42) : Merci beaucoup pour votre réponse qui m'a bien aidé a faire ma déclaration.

(Votre post sera visible sous le commentaire après validation)

|

| Par Ghislaine (Date : 2016-04-21 22:43:59) |

Bonjour,

|

| Par Janine (Date : 2016-04-18 19:01:04) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par fx4sky (2016-04-22 14:57:34) : Bonjour,

(Votre post sera visible sous le commentaire après validation)

|

| Par Patrick (Date : 2016-04-17 13:47:05) |

Bonjour,

|

| Par couline (Date : 2016-04-16 11:22:53) |

Bonjour, je déclare depuis des années des revenus fonciers dans le régime micro foncier. J´ai eu en 2015 des dépenses très importantes pour des travaux dans la copropriété, il serait donc plus intéressant d´opter pour le régime réel. Dans ce cas faudra-t-il que je m´engage pour 3 ans ou aurais-je le choix chaque année entre les deux options ?

Il y a 1 réaction(s) sur ce commentaire :

Par ADELINO (2016-09-18 21:00:37) : Bonjour, je suis dans votre cas j'habite à l'étranger. comment pourrais je me faire rembourser les charges sociales 2012 à 2014?

(Votre post sera visible sous le commentaire après validation)

|

| Par MARIE (Date : 2016-04-12 12:05:42) |

Bonjour, Dans le régime du micro-foncier, pour calculer le revenu foncier retranscrit dans la case 4BE, peut-on ou non déduire la provision pour charges ainsi que la taxe foncière ?

|

| Par lolo (Date : 2016-04-09 18:37:03) |

Bonjour

|

| Par Aurelie (Date : 2016-03-22 12:53:26) |

Bonjour, je vais louer mon appartement 1100 €. pouvez vous me dire comment tout calculer ? Impôts , cmu?! Car je suis perdu avec tout les calculs

|

| Par Mikael (Date : 2016-01-04 22:28:12) |

Bonsoir.

Il y a 1 réaction(s) sur ce commentaire :

Par Mikael (2016-01-05 21:55:22) : Ok, j'ai compris, merci beaucoup de votre réponse et bonne continuation (Votre post sera visible sous le commentaire après validation)

|

| Par gabryelrineka (Date : 2015-11-25 11:03:23) |

Bonjour,

|

| Par dpmario (Date : 2015-09-29 17:53:29) |

Bonjour, le locataire règle tous les mois 455 euros, soit 415 euros de loyer et 40 euros de charges (eau + taxes ordures ménagères) : en micro foncier doit on déclarer le total perçu soit 455x12 (5460 euros) ou seulement le loyer soit 415x12 (4980 euros) ? Sachant bien sur qu'on ne peut pas déduire les autres charges comme les travaux, les assurances, les taxes foncières, ...

|

| Par Lorette (Date : 2015-08-11 21:05:14) |

Bonjour,

|

| Par mapy (Date : 2015-06-06 16:09:36) |

Bonjour peut on deduire des travaux sur un revenu micro foncier ?

|

| Par ami (Date : 2015-05-29 16:33:29) |

Bonjour, étant novice dans le domaine de la location immobilière, je souhaiterais savoir quel est pour moi la meilleure solution pour payer le moins d'impôts, car étant célibataire et n'ayant pas trop les moyens, je voudrais louer 2 petits appartements qui sont tout 2 à crédit et j'ai peur de ne pas m'en sortir. Merci pour votre réponse

|

| Par Beckybip (Date : 2015-05-21 16:44:20) |

Bonjour,

|

| Par bouille (Date : 2015-05-18 08:43:36) |

Bonjour,

|

| Par MINOK (Date : 2015-05-12 19:23:09) |

BONJOUR

|

| Par nono (Date : 2015-05-08 17:57:41) |

Bonjour,

|

| Par Nicolas (Date : 2015-05-02 17:12:11) |

Bonjour,

|

| Par Laure (Date : 2015-04-17 18:12:09) |

Bonjour,

|

| Par doudou (Date : 2015-02-05 12:50:47) |

Bonjour, Comment est calculée la CSG/CRDS, sur 100% des revenus ? Y a-t-il un autre document que la déclaration de revenus pour être à jour de ses prélèvements ?

|

| Par Benoit (Date : 2015-01-09 17:06:26) |

Bonjour,

|

| Par petitgrain (Date : 2014-12-08 15:08:18) |

Les revenus fonciers déclarés une année sont-ils prénotés sur la déclaration de l'année suivante, quitte à être modifiés?

|

| Par Florentine (Date : 2014-08-31 18:48:27) |

Peut-on déduire la CSG des revenus fonciers en cas de régime micro foncier ?

|

| Par bobby |

Le micro foncier est-il applicable aux sci ?

|

Sujets relatifs :

Revenus fonciers au régime réel : comment remplir la déclaration foncière 2019 ?

Imposition des revenus fonciers au régime réel : déduction des charges et résultat foncier

Après la déduction des charges des revenus fonciers, le résultat foncier est soit excédentaire soit déficitaire.

Quelles charges peut-on déduire du revenu foncier ? Sous quelles conditions ?

Toutes les dépenses de travaux sont-elles des charges déductibles ?

Frais de gestion déductibles du revenu foncier : type de frais et montant à déduire.

Le propriétaire peut déduire les impôts qu'il paie de son revenu foncier.

Propriétaire bailleur : déduisez les assurances de vos biens loués

Charges de copropriété : montant et conditions de déduction

Vous vendez un bien autre que votre résidence principale ? La plus-value peut être exonérée.

Plus-value exonérée de l'habitation principale : les conditions

Vente de terrains constructibles : imposition de la plus-value

Comment sont imposées les plus-values ? Calcul de l'impôt sur les plus-values immobilières

Imposition des revenus de la location meublée et location de vacances : régime BIC

Montant du déficit foncier imputable au revenu imposable et au revenu foncier

Comment sont imposés les revenus locatifs d'un bien détenu par une SCI ?

La déclaration de revenus fonciers 2044 : notice explicative

Les charges déductibles en régime réel

Travaux déductibles du revenu foncier

Les frais d'administration et de gestion

Les impôts et taxes déductibles

Assurances : déductibles du revenu foncier

Les provisions pour charges de copropriété

Revenus fonciers perçus par une SCI

Simuler et calculer son déficit foncier

Fiscalité des plus-values immobilières

Fiscalité des plus-values de terrains à bâtir

|

|

Le régime micro-foncier

Le régime micro-foncier