Impôts > Fonctionnement de l'impôt > Déclaration préremplie 2042

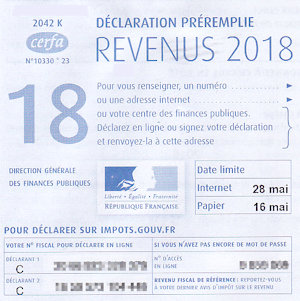

Déclaration 2042 pré remplie

La déclaration pré remplie 2042 a facilité le travail de nombreux contribuables. En effet, ce dernier n'a qu'à vérifier les chiffres indiqués et les corriger si nécessaire.

Si des chiffres indiqués sur la déclaration pré remplie 2042 sont faux, il est suffit simplement de les rayer et d'indiquer les bons chiffres dans les cases blanches situées en dessous ou à côté. Il ne sert à rien de fournir des justificatifs concernant les modifications.

Déclaration 2042

Cette déclaration pré remplie constitue la déclaration principale de tous les contribuables : état civil, adresse, situation familiale, personnes à charge, revenus (salaires, pensions, revenus mobiliers, plus-values mobilières, revenus fonciers), charges (pensions alimentaires, épargne retraite déductible, etc.), réductions et crédits d'impôt (service à la personne, dons, enfants scolarisés, frais de garde, CIDD ou CITE, intérêts d'emprunt).

Les informations personnelles et la plupart des revenus sont pré remplis : s'il n'y a pas d'erreur ni de changement par rapport à l'année précédente, vous n'avez qu'à signer et retourner la déclaration telle quelle.

Déclaration 2042 C

Cette déclaration est un complément à la déclaration principale. Certains éléments ont d'ailleurs été transférés sur la déclaration complémentaire afin d'épurer la déclaration de base. La 2042 C s'est donc élargie au fil du temps.

Elle doit être utilisée dès qu'un élément vous concernant ne figure pas sur la 2042 :

- salaires et gains de levée d'options, revenus exonérés ;

- revenus mobiliers étrangers et déficits antérieurs ;

- plus-values mobilières spéciales ;

- frais d'accueil sous votre toit ;

- déficits globaux non encore déduits ;

- investissements locatifs : Pinel, Duflot, Scellier, Censi-Bouvard, dans le secteur touristique, etc.

- investissement forestiers ;

- travaux de restauration / loi Malraux ;

- intérêts des prêts étudiants ;

- prestations compensatoires ;

- dons à un organisme dans un autre état européen ;

- dépenses en faveur de l'aide aux personnes ;

- souscription au capital de PME, FCP, FIP ;

- contribution exceptionnelle sur les hauts revenus ;

- etc.

Déclaration 2042 RICI

.jpg)

Les dépenses ouvrant droit à une réduction ou un crédit d'impôt font l'objet d'une déclaration à part : la déclaration annexe 2042 RICI.

Déclaration 2042 C PRO

.jpg)

Si vous êtes un travailleur non salarié (indépendant), vous devez remplir la déclaration complémentaire "Professions non salariées" 2042 C PRO :

- Autoentrepreneur

- Revenus agricoles

- Revenus industriels et commerciaux professionnels ou non professionnels

- Revenus des locations meublées non professionnelles

- Revenus non commerciaux professionnels ou non professionnels

Les revenus préremplis

Les revenus transmis par votre entreprise, les organismes sociaux (URSSAF, CAF, Sécurité Sociale, Pôle Emploi,...), les caisse de retraite et votre banque figurent sur la déclaration pré remplie : les salaires, les retraites, les allocations chômage, les indemnités maladie, les intérêts et les dividendes perçus de vos actifs boursiers.

Les revenus et autres éléments non pré remplis

Par contre, certains revenus ne sont pas connus par avance des services fiscaux. Il faudra donc les mentionner dans les cases correspondantes. Il s'agit des revenus fonciers, des plus-values mobilières et des revenus des indépendants (quels que soient le statut et l'activité).

De plus, les dépenses permettant de bénéficier de réductions ou de crédits d'impôts doivent également être ajoutées.

Si vous optez pour l'imposition au réel au lieu de l'abattement de 10 %, vous devrez notifier les frais réels que vous avez engagés dans l'année en précisant leur montant et leur nature.

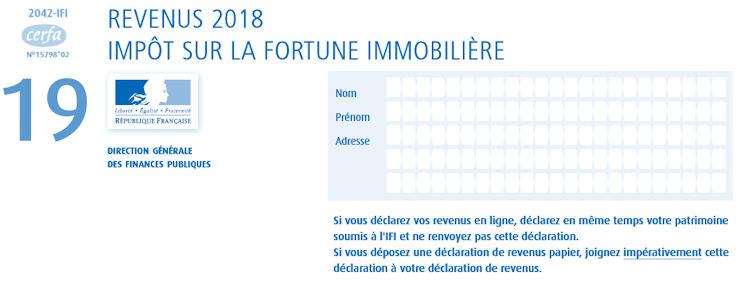

Déclaration 2042 IFI

Si vous détenez un patrimoine immobilier de plus de 1,3 million d'euros, vous devez déposer une déclaration d'impôt sur la fortune immobilière 2042 IFI en même temps que la déclaration de revenus.

Commentaires

| Par Mimi (Date : 2023-03-10 09:16:55) |

Bonjour, les IJ perçues par la Sécurité Sociale en tant que travailleur indépendant vont elles apparaître directement sur ma 2042PRO ou dois-je les ajouter sur ma 2035 ??

|

| Par Novy (Date : 2022-04-27 10:41:05) |

Mes revenus annuels (mes retraites uniquement) apparaissant sur ma déclaration pré remplie sont de 0.94 % supérieurs au total perçu réellement (Contrôlés sur mes relevés bancaires).

|

| Par (Date : 2020-06-09 08:18:47) |

Puis je ne pas retourner ma déclaration ? |

| Par Mele (Date : 2020-02-06 10:29:26) |

J'ai signée un cdi fin novembre dernier, jusqu'à

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2020-02-06 17:15:48) : Tout d'abord, sachez que nous sommes un site d'informations indépendant de l'administration fiscale, sans aucun lien avec elle. Vous devez donc vous adresser directement à elle pour toute démarche de ce type.

(Votre post sera visible sous le commentaire après validation)

|

| Par boulibi2007 (Date : 2019-06-02 09:10:37) |

Bonjour,

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-06-03 12:31:07) : Pour déterminer la part de revenus exceptionnels dans vos revenus 2018, l'administration fiscale comparera vos bénéfices 2018 à ceux des 3 années précédentes. Il est donc normal que soient inscrits vos bénéfices (revenus après abattement en régime micro). (Votre post sera visible sous le commentaire après validation)

|

| Par TOM (Date : 2019-05-16 09:27:47) |

Je n'ai pas de numéro de télédéclarant en ligne. j'ai fait mes déclarations papier. j'ai un numéro fiscal, le revenu de reference mais je ne peux pas m inscrire en ligne a cause de ce foutu numero de declarant en ligne que je n ai pas !!!!!!!!! au secours |

| Par Nini93 (Date : 2019-05-04 16:36:00) |

Je suis en retraite. En 2018 j'ai demandé à déclarer ma prime de départ à la retraite de 8968 € sur 4 ans. Le montant à ajouter sur ma déclaration est de 2242 €. Où dois-je le positionner ? Car on me parle de la case Aj et Ax !!! Je n'y comprend rien. Pourquoi le mettre à deux endroits différents ? Je paye déjà beaucoup en étant veuve et seule. Merci pour votre réponse. Quelle angoisse

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-05-06 16:08:17) : Cette année, vous devez en effet indiquer ce montant en case 1AJ et en case 1AX :

(Votre post sera visible sous le commentaire après validation)

|

| Par Armand (Date : 2019-02-28 18:19:08) |

Comment faire pour bénéficier de l'exoneration des 10 jours lors de la monétisation d'un CET :

Il y a 1 réaction(s) sur ce commentaire :

Par Admin (2019-03-10 11:02:10) : Vous inscrivez le montant total des droits en case 1AJ (avec les salaires). La part des droits excédant 10 jours doit être notée en case 1AX. (Votre post sera visible sous le commentaire après validation)

|

| Par JFB (Date : 2017-05-17 10:38:49) |

Où trouver ma déclaration 2042 préremplie ?

Il y a 2 réaction(s) sur ce commentaire :

Par Lulu (2017-05-25 21:18:47) : À quelle rubrique introduire les dons aux oeuvres et les remise de l'aide à la personne ? Par JOJO (2018-05-12 09:20:32) : Sur la déclaration par internet dans quelle rubrique peut-on mettre le montant des oeuvres sociales françaises ? (Votre post sera visible sous le commentaire après validation)

|

| Par Lilo (Date : 2017-05-14 16:28:38) |

Bjr, c est quoi le prélèvement à la source?j ai des revenu mais je suis non imposables et sur la déclaration pre rempli j ai oublié de joindre un rib,? C est quoi les conséquences de cet oubli quand on est pas imposable ils n'ont pas besoin de rib?

|

| Par blandine10 (Date : 2017-05-04 18:42:31) |

Bonjour, j'ai effectué des travaux en 2016 pour un chauffage centrale a flamme verte pour une somme de 26712, et j'ai recu en subvention 9000 euros sur le total travaux par l'anah,

|

| Par AT (Date : 2015-05-28 16:30:09) |

Bonjour,

|

| Par nidu (Date : 2015-04-14 12:03:21) |

Crédit d'impôt pour travaux d'économie d'énergie :

Il y a 1 réaction(s) sur ce commentaire :

Par Nini (2015-05-20 13:26:37) : Télécharger le formulaire 2042QE = pas de souci mais le remplir en ligne = impossible.

(Votre post sera visible sous le commentaire après validation)

|

| Par jacquesgermain |

Bonjour,

|

| Par maman |

Une difficulté : n°télédéclarant 2011 pas identique à celui de 2O1O

|

| Par |

Sur quoi es calculer la declaration préremplit? ce base t'elle sur les revenue de l'année précédente ou pas? |

| Par mat56 |

bonjour, Réponse : Si vous avez été malade par exemple, les indemnités de la sécurité sociale sont inscrites sur votre déclaration pré remplie, mais exclues des salaires versés par votre employeur. |

| Par mélia |

Mon mari est décédé le 14/03/09. Faut-il faire 2 déclarations et comment ? Merci Réponse : http://impotsurlerevenu.org/fonctionnement-de-l-impot/245-impot-et-deces.php Vous pouvez vous procurer un feuillet supplémentaire pour votre déclaration personnelle sur le site des impôts (www.impot.gouv.fr) ou directement dans votre centre des impôts.

|

Sujets relatifs :

Calcul de l'impôt 2014 sur les revenus de 2013 à l'aide des tranches d'imposition et du TMI

Etapes essentielles à effectuer dès la récepton de la déclaration

Montant maximum déductible des revenus. Réductions exclues du plafonnement.

Comment faire sa déclaration par internet ? Qui peut déclarer ses revenus en ligne ? Avantages de la télédéclaration

Quand et comment déclarer ses revenus après un décès ? Impôt et déclaration l'année du décès

Comment effectuer sa première déclaration ? Les démarches quand on déclare ses revenus pour la première fois ?

Le nombre d'enfants à charge réduit l'impôt mais jusqu'à quel point ?

Exonération d'impôts : quels sont les critères pour être exonéré ? Quels sont les revenus exonérés ?

Combien de parts fiscales pour une garde alternée ? Enfants en résidence alternée et impôt

Des facilités de paiement existent. Qui peut demander un délai de paiement ?

Vous déménagez ? Signalez votre nouvelle adresse au centre des finances.

Les impôts payables sur Internet. Quels impôts peuvent-ils être payés en ligne

Payer l'impôt sur Internet. Site et fonctionnement du paiement de l'impôt en ligne

Quotient familial : base imposable selon le nombre de parts fiscales. Méthode de calcul.

Parts fiscales selon la situation familiale et le nombre de personnes à charge (enfants et autres)

Calculer le TMI. Connaître la tranche d'imposition. Calcul de la tranche marginale d'imposition.

Méhodes et modes de paiement de l'impôt sur le revenu : tiers provisionnel et mensualisation

Paiement par tiers, les dates clés et son principe. Le tiers provisionnel

Adhésion à la mensualisation. Modification de la mensualité. Arrêter les prélèvements mensuels

Comment calculer l'impôt 2022 sur le revenu de 2021. Méthode de calcul de l'impôt..

|

|

Déclaration préremplie 2042

Déclaration préremplie 2042